Американский рынок

Уолл-Стрит пережила сильнейшее недельное падение с июня.

Индекс S&P 500 потерял 4,77% капитализации, DJIA упал на 4,14%, Nasdaq Composite — на 5,16%.

Американские индексы

Акции распродавались, так как опасения по поводу инфляции усилились, а доходность краткосрочных облигаций подскочила до уровней, которые в последний раз наблюдались в 2007 году. Индекс потребительских цен во вторник оказался выше прогноза, сигнализируя о том, что повышение ставок ФРС останется высоким и продлится дольше, чем предполагалось ранее.

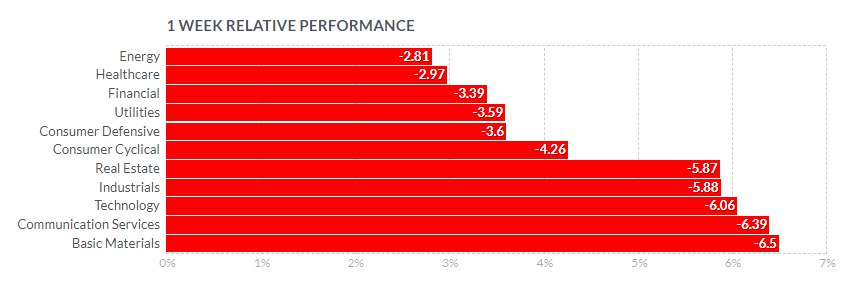

Сектора S&P 500

Все сектора закрылись в красной зоне

Наибольшее снижение наблюдалось в секторах базовых материалов (-6,5%) и коммуникаций (-6,4%).

Среди добывающих компаний сильнее рынка были бумаги NEM +1,25%.

Бумаги Nucor Corporation (NUE) подешевели на 18,45% после публикации пессимистичного прогноза на третий квартал. Сталелитейный гигант ожидает значительного снижения прибыли в сегменте сталелитейных заводов.

Акции Google и Meta Platforms достигли новых 52-недельных минимумов GOOG -7,2%, META -13,52%, MTCH -11,05%, DIS -6,02%, DISH -10,55%.

Лидером роста стали акции Netflix (NFLX) +2,81%. Котировки NFLX подпрыгнули на 7% в четверг после повышения рейтинга бумаг аналитиком Evercore ISI Марком Махани.

Технологический сектор закрылся снижением на 6,06%.

Лидером падения стали акции Adobe Inc. (ADBE) -24,14%, которые показали худшую неделю за 20 лет, поскольку инвесторы продолжали “переваривать” рекордную цену, которую компания-разработчик программного обеспечения согласилась заплатить за стартап Figma.

NVDA -8,26%, AMD -10,46%, MSFT -7,46%, AAPL -4,24%.

Сильнее рынка были DXC +1,05%, ENPH +4,03%. Enphase Energy (ENPH) является ведущим производителем микроинверторов для систем солнечной энергетики. Акции компании выросли более чем на 11% с начала месяца, в то время когда S&P 500 упал на 2,26% за этот период.

Промышленные корпорации потеряли 5,88% своей рыночной капитализации.

BA -8,4%, GE -10,33%, HON -7,48%, TDG -6,13%.

В конце недели настроения участников рынков были существенно испорчены мрачным прогнозом по мировой экономике со стороны судоходного гиганта FedEx.

После закрытия рынка в четверг FedEx сообщила, что отменяет прогноз по прибыли на 2023 финансовый год из-за «ожиданий продолжающейся нестабильности операционной среды», а генеральный директор компании сказал в интервью CNBC, что ожидает глобальной рецессии.

Акции FedEx упали примерно на 21% на торгах в пятницу, падение за неделю составило 22,98%.

Потребительский циклический сектор упал на 4,26%.

Бумаги AMZN -7,31%, TSLA +1,23%.

Лидерами роста стали акции крупнейших круизных операторов — CCL +3,46%, RCL +6,77%, NCLH +4,86%.

Коммунальные компании потеряли 3,59% капитализации.

Закрылись ростом акции NRG +1,34%, после того как на прошлой неделе компания NRG Energy, Inc. в сотрудничестве с Smart Energy Decisions опубликовала новое исследование состояния декарбонизации в 2022 году, которое дает представление о многих факторах, влияющих на достижение цели нулевого уровня выбросов, также представив технологии, которые экономят энергию и повышают эффективность, превращая дома в умные дома.

Финансовый сектор -3,39%.

MA -6,17%, V -5,8%, C -5,05%.

Сектора здравоохранения и энергетики оказались более устойчивы и завершили неделю с сравнительно более низкими потерями — с -2,9% и 2,8%, соответственно.

Лидерами роста в секторе нефти и газа стали APA +6,22%, COP +1,04%.

В сфере здравоохранения — HUM +4,45%, BMY +1,94%, ABBV +1,87%, JNJ +1,14%.

Макроэкономические показатели

Важным событием прошлой недели стал опубликованный во вторник отчет об индексе потребительских цен, который оказался хуже прогнозов.

Основные цены в августе выросли на 8,3% г/г, при ожиданиях роста на 8,1%. Тревожным сигналом стал показатель базовой инфляции, который вырос до 6,3% — самого высокого уровня с марта и выше ожиданий в 6,1%.

Цены производителей в августе были ниже июльских показателей (7,3% против 7,6%).

Goldman Sachs сообщил о сокращении рабочих мест, присоединившись к списку крупных компаний, включая Ford Motor и Microsoft, планирующих увольнения.

Еженедельные заявки на пособие по безработице упали до самого низкого уровня с начала лета 213 000.

Европейский рынок

Биржевые индексы в регионе упали на фоне признаков углубляющегося экономического спада.

Немецкий DAX потерял 2,65%, французский CAC 40 -2,17%, британский FTSE 100 -1,56%; итальянский FTSE MIB закрылся практически без изменений.

Европейские индексы

Банковский индекс еврозоны вырос на 1,71% в четверг и достиг самого высокого уровня с 10 июня, после того, как аналитики Morgan Stanley сообщили о повышении рейтинга банковского сектора.

Акции Vantage Towers стали лидерами роста, взлетев на 12,2% в четверг.

Бумаги химической компании Wacker Chemie во Франкфурте упали более чем на 13% за неделю, снижаясь 4 дня подряд.

Британский фунт продолжил падение по отношению к доллару США, опустившись до уровней 1985 года, зафиксировав недельный минимум на отметке 1,135. На британскую валюту давят опасения надвигающейся рецессии и ожидания нового повышения процентной ставки Банком Англии.

Инфляция в Великобритании остается высокой и в августе составила 9,9%, что ниже июльского показателя 10,1%. Однако базовая инфляция, которая исключает расходы на продукты питания и энергию, ускорилась до 6,3% с 6,2%.

Цены производителей выросли на 16,1% г/г, по сравнению с 17,1% в июле.

Уровень безработицы во втором квартале упал до 3,6%, самого низкого уровня с 1974 года. Однако количество занятых также сократилось, что говорит о том, что рынок труда теряет импульс.

Розничные продажи в августе упали на 1,6% м/м, намного больше, чем прогноз на 0,5%. Это стало самым большим снижением в этом году после роста на 0,4% в июле, так как резкое повышение цен на многие товары и услуги сдерживает расходы.

Экономические настроения в Германии в сентябре были хуже, чем ожидалось — институт экономических исследований ZEW заявил, что его индекс экономических настроений упал до самого низкого уровня с октября 2008 года.

Промышленное производство еврозоны в июле упало на 2,3% в месячном исчислении и превысило прогноз в -1,0% на фоне резкого роста цен на энергию и узких мест в цепочках поставок. Падение стало самым большим за более чем два года.

Азиатские рынки

Япония

Фондовые индексы Японии завершили торги снижением — Nikkei 225 упал на 2,29%, более широкий TOPIX — на 1,37%.

Правительство Японии объявило о смягчении ограничений, связанных с COVID.

Экспорт Японии в августе вырос на 22,1% г/г.

Японская иена снижалась по отношению к доллару США и закрылась на уровне около 143 иен за доллар, по сравнению со 142 иен неделей ранее.

Китай

Фондовые рынки Китая завершили неделю снижением, несмотря на неожиданно сильные показатели промышленного производства и розничных продаж.

Shanghai Composite упал на 4,2%, индекс голубых фишек CSI 300 — на 3,9%.

Объем промышленного производства в августе вырос на 4,2% г/г, при ожиданиях 3,8%.

Инвестиции в основные фонды увеличились на 5,8%, при прогнозе в 5,5%.

Объем розничной торговли вырос на 5,4% в годовом исчислении и на 0,5% в месячном, при ожиданиях 3,2% и 0,2%, соответственно.

Уровень безработицы снизился с 5,4% до 5,3%.

Однако спад в секторе недвижимости продолжился и это давит на рынки.

Азиатские индексы

Российский рынок

Индексы Московской биржи завершили неделю ростом — РТС — на 0,97%, МосБиржи — на 0,38%.

Индексы RTSI и IMOEX, W, MOEX

Рынок российских акций на прошедшей неделе возобновил подъем. Допуск к торгам нерезидентов из дружественных стран не привел к массовым распродажам.

Бумаги "Яндекса" выросли на 5,4%, а VK Group — на 17% на фоне сообщения о завершении сделки по обмену активами, в результате которой, "Яндекс" получил Delivery Club, а VK Group — News и Dzen.

В зеленой зоне закрылись бумаги "Магнита" +1,51%, "АЛРОСА" +3,47%.

Закрылись снижением бумаги "Аэрофлота" -4,64%.

В энергетическом секторе: падали "Сургутнефтегаз" -1,38% ао, -0,36% ап, "Татнефть" -0,7%;

закрылись ростом "НОВАТЭК" +1,72%, "ЛУКОЙЛ" +1,1%, "РусГидро" +1,55%.

Металлурги — UC Rusal -3,04%, "Норникель" -3,06%, "НЛМК" -0,53%, "Мечел" -4,89%.

Сильнее рынка были бумаги ММК с ростом +4,3%,

Бумаги золотодобытчиков упали — ПАО "Полюс" -2,14%, Polymetal -2,66%.

В финансовом секторе — ВТБ +0,4%, “Сбербанк” -0,3%.

Среди аутсайдеров недели были бумаги "Роснефти" -5,01%, на фоне известий о том, что правительство Германии взяло в свое доверительное управление дочернюю структуру "Роснефти" и ее доли в трех нефтеперерабатывающих заводах.

Российские акции, W, MOEX

Банк России на своем заседании в пятницу, как и ожидалось, снизил ключевую ставку на 0,5 п.п. до 7,5%.

Регулятор заявил о вероятной паузе в процессе смягчения монетарной политики.

ЦБ также снизил прогноз по инфляции на 2022 год и сохранил прогноз на 2023 год.

Снижение ВВП по итогам 2022 года ожидается возле уровня 4%.

Сырьевые рынки

Нефть и газ

Фьючерсы на нефть WTI (CLX22) закрылись падением на 2,34% до 84,76 долл. за баррель.

Фьючерсы на нефть марки Brent (BBX22) подешевели на 1,6% до 91,35 долл. за баррель.

Фьючерсы на нефть, WTI, Brent, NYMEX, W

Цены на нефть падают из-за опасений по поводу сокращения спроса. Международное энергетическое агентство сообщило, что спрос на нефть в Поднебесной в 2022 году может снизиться впервые с 1990 года из-за жестких карантинных мер, ограничивающих деловую активность и нарушающих цепочки поставок.

Согласно прогнозу МЭА, спрос на нефть в КНР в этом году уменьшится на 2,7%.

Также на котировки оказал давление сильный доллар.

Медвежьим фактором для нефти стал отчет Standard Chartered, в котором говорится, что мировой рынок нефти перешел к «большому профициту» по сравнению с дефицитом, наблюдавшимся ранее в этом году, с перевесом в 1,82 млн баррелей в сутки в текущем квартале.

Цены на сырую нефть получили поддержку в среду после того, как Bloomberg сообщил, что администрация Байдена готовится рассмотреть возможность покупки сырой нефти для пополнения SPR, когда цены упадут ниже 80 долларов за баррель. В настоящее время SPR находится на самом низком уровне с 1984 года, после того, как администрация Байдена высвободила из резервов 180 миллионов баррелей нефти, чтобы сдержать рост цен на топливо.

Также бычьим фактором для рынка на прошедшей неделе стало сообщение, что Китай ослабил карантинные меры в Чэнду, городе с населением 21 миллион человек, что должно повысить экономическую активность и спрос на энергию.

Бычьим фактором стали растущие сомнения по поводу соглашения с Ираном. На прошедшей неделе Международное агентство по атомной энергии (МАГАТЭ) заявило о необходимости консультаций с международными партнерами о том, “как лучше всего справиться с продолжающейся ядерной эскалацией Ирана”.

ОПЕК+ объявила о сокращении добычи сырой нефти на 100 000 баррелей в сутки в октябре, что стало первым сокращением добычи более чем за год.

Vortexa сообщила, что количество нефти, хранящейся на танкерах выросло на 11% в весовом отношении до 92,32 млн баррелей за неделю.

По данным отчета EIA, запасы сырой нефти в США были на 2,6% ниже среднего сезонного 5-летнего значения, запасы бензина — на -6,2% ниже среднего сезонного за пять лет, запасы дистиллятов — на 20,5% ниже среднего сезонного показателя за 5 лет.

Добыча сырой нефти в США за неделю не изменилась и составила 12,1 млн баррелей в сутки.

Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю выросло на 8 единиц до 599 установок.

Фьючерсы на природный газ на NYMEX упали на 2,9%.

Еженедельный отчет EIA был медвежьим для цен на природный газ в США, поскольку показал рост запасов на 77 млрд куб. футов до 2771 млрд куб. Тем не менее, запасы остаются ограниченными и снизились на 7,8% в годовом исчислении и на 11,3% ниже среднего сезонного показателя за 5 лет.

Цена природного газа в Европе на бирже TTF снизилась за неделю с 2138,45 долл. за тыс. куб м до 1927,4 долл, зафиксировав недельный максимум на отметке 2515 долл.

Металлы

Фьючерсы на золото COMEX подешевели на 2,6% до 1683,5 долл. за тройскую унцию.

Серебро закрылось ростом на 3,27% на отметке 19,38 долл. за унцию.

Фьючерсы на золото и серебро, W, COMEX

В пятницу котировки драгоценных металлов росли, так как доходность казначейских облигаций снижалась, на рынке акций также преобладали продавцы, это привело к росту спроса на драгоценные металлы, как защитные активы.

Фьючерсы на платину выросли на 2,75%, палладий подешевел на 2,98%, медь упала на 1,44%, алюминий — на 0,5%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Азиатские рынки

Япония

Фондовые индексы Японии завершили торги снижением — Nikkei 225 упал на 2,29%, более широкий TOPIX — на 1,37%.

Правительство Японии объявило о смягчении ограничений, связанных с COVID.

Экспорт Японии в августе вырос на 22,1% г/г.

Японская иена снижалась по отношению к доллару США и закрылась на уровне около 143 иен за доллар, по сравнению со 142 иен неделей ранее.

Китай

Фондовые рынки Китая завершили неделю снижением, несмотря на неожиданно сильные показатели промышленного производства и розничных продаж.

Shanghai Composite упал на 4,2%, индекс голубых фишек CSI 300 — на 3,9%.

Объем промышленного производства в августе вырос на 4,2% г/г, при ожиданиях 3,8%.

Инвестиции в основные фонды увеличились на 5,8%, при прогнозе в 5,5%.

Объем розничной торговли вырос на 5,4% в годовом исчислении и на 0,5% в месячном, при ожиданиях 3,2% и 0,2%, соответственно.

Уровень безработицы снизился с 5,4% до 5,3%.

Однако спад в секторе недвижимости продолжился и это давит на рынки.

Азиатские индексы

Российский рынок

Индексы Московской биржи завершили неделю ростом — РТС — на 0,97%, МосБиржи — на 0,38%.

Индексы RTSI и IMOEX, W, MOEX

Рынок российских акций на прошедшей неделе возобновил подъем. Допуск к торгам нерезидентов из дружественных стран не привел к массовым распродажам.

Бумаги "Яндекса" выросли на 5,4%, а VK Group — на 17% на фоне сообщения о завершении сделки по обмену активами, в результате которой, "Яндекс" получил Delivery Club, а VK Group — News и Dzen.

В зеленой зоне закрылись бумаги "Магнита" +1,51%, "АЛРОСА" +3,47%.

Закрылись снижением бумаги "Аэрофлота" -4,64%.

В энергетическом секторе: падали "Сургутнефтегаз" -1,38% ао, -0,36% ап, "Татнефть" -0,7%;

закрылись ростом "НОВАТЭК" +1,72%, "ЛУКОЙЛ" +1,1%, "РусГидро" +1,55%.

Металлурги — UC Rusal -3,04%, "Норникель" -3,06%, "НЛМК" -0,53%, "Мечел" -4,89%.

Сильнее рынка были бумаги ММК с ростом +4,3%,

Бумаги золотодобытчиков упали — ПАО "Полюс" -2,14%, Polymetal -2,66%.

В финансовом секторе — ВТБ +0,4%, “Сбербанк” -0,3%.

Среди аутсайдеров недели были бумаги "Роснефти" -5,01%, на фоне известий о том, что правительство Германии взяло в свое доверительное управление дочернюю структуру "Роснефти" и ее доли в трех нефтеперерабатывающих заводах.

Российские акции, W, MOEX

Банк России на своем заседании в пятницу, как и ожидалось, снизил ключевую ставку на 0,5 п.п. до 7,5%.

Регулятор заявил о вероятной паузе в процессе смягчения монетарной политики.

ЦБ также снизил прогноз по инфляции на 2022 год и сохранил прогноз на 2023 год.

Снижение ВВП по итогам 2022 года ожидается возле уровня 4%.

Сырьевые рынки

Нефть и газ

Фьючерсы на нефть WTI (CLX22) закрылись падением на 2,34% до 84,76 долл. за баррель.

Фьючерсы на нефть марки Brent (BBX22) подешевели на 1,6% до 91,35 долл. за баррель.

Фьючерсы на нефть, WTI, Brent, NYMEX, W

Цены на нефть падают из-за опасений по поводу сокращения спроса. Международное энергетическое агентство сообщило, что спрос на нефть в Поднебесной в 2022 году может снизиться впервые с 1990 года из-за жестких карантинных мер, ограничивающих деловую активность и нарушающих цепочки поставок.

Согласно прогнозу МЭА, спрос на нефть в КНР в этом году уменьшится на 2,7%.

Также на котировки оказал давление сильный доллар.

Медвежьим фактором для нефти стал отчет Standard Chartered, в котором говорится, что мировой рынок нефти перешел к «большому профициту» по сравнению с дефицитом, наблюдавшимся ранее в этом году, с перевесом в 1,82 млн баррелей в сутки в текущем квартале.

Цены на сырую нефть получили поддержку в среду после того, как Bloomberg сообщил, что администрация Байдена готовится рассмотреть возможность покупки сырой нефти для пополнения SPR, когда цены упадут ниже 80 долларов за баррель. В настоящее время SPR находится на самом низком уровне с 1984 года, после того, как администрация Байдена высвободила из резервов 180 миллионов баррелей нефти, чтобы сдержать рост цен на топливо.

Также бычьим фактором для рынка на прошедшей неделе стало сообщение, что Китай ослабил карантинные меры в Чэнду, городе с населением 21 миллион человек, что должно повысить экономическую активность и спрос на энергию.

Бычьим фактором стали растущие сомнения по поводу соглашения с Ираном. На прошедшей неделе Международное агентство по атомной энергии (МАГАТЭ) заявило о необходимости консультаций с международными партнерами о том, “как лучше всего справиться с продолжающейся ядерной эскалацией Ирана”.

ОПЕК+ объявила о сокращении добычи сырой нефти на 100 000 баррелей в сутки в октябре, что стало первым сокращением добычи более чем за год.

Vortexa сообщила, что количество нефти, хранящейся на танкерах выросло на 11% в весовом отношении до 92,32 млн баррелей за неделю.

По данным отчета EIA, запасы сырой нефти в США были на 2,6% ниже среднего сезонного 5-летнего значения, запасы бензина — на -6,2% ниже среднего сезонного за пять лет, запасы дистиллятов — на 20,5% ниже среднего сезонного показателя за 5 лет.

Добыча сырой нефти в США за неделю не изменилась и составила 12,1 млн баррелей в сутки.

Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю выросло на 8 единиц до 599 установок.

Фьючерсы на природный газ на NYMEX упали на 2,9%.

Еженедельный отчет EIA был медвежьим для цен на природный газ в США, поскольку показал рост запасов на 77 млрд куб. футов до 2771 млрд куб. Тем не менее, запасы остаются ограниченными и снизились на 7,8% в годовом исчислении и на 11,3% ниже среднего сезонного показателя за 5 лет.

Цена природного газа в Европе на бирже TTF снизилась за неделю с 2138,45 долл. за тыс. куб м до 1927,4 долл, зафиксировав недельный максимум на отметке 2515 долл.

Металлы

Фьючерсы на золото COMEX подешевели на 2,6% до 1683,5 долл. за тройскую унцию.

Серебро закрылось ростом на 3,27% на отметке 19,38 долл. за унцию.

Фьючерсы на золото и серебро, W, COMEX

В пятницу котировки драгоценных металлов росли, так как доходность казначейских облигаций снижалась, на рынке акций также преобладали продавцы, это привело к росту спроса на драгоценные металлы, как защитные активы.

Фьючерсы на платину выросли на 2,75%, палладий подешевел на 2,98%, медь упала на 1,44%, алюминий — на 0,5%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"