Американский рынок

Прошедшая неделя стала очередным потрясением для участников рынков. Крупнейшие центральные банки повысили процентные ставки, что вызвало сильную волатильность на биржах.

Основные фондовые индексы США упали более чем на 4%.

Распродажи шли широким фронтом и эксперты предупреждают, что следует ожидать еще больших неприятностей.

Главный инвестиционный стратег CFRA Research Сэм Стовалл сказал, что «рынок сейчас переживает кризис доверия», поскольку ФРС намеревается поднять ставки выше, чем ожидалось.

Центробанк в среду третий раз подряд повысил процентную ставку на 0,75 п. п. и заявил, что будет продолжать повышать ставки до тех пор, пока инфляция не будет взята под контроль, даже, если это обернется замедлением экономики.

ФРС подняла в этом году свою ставку до самого высокого уровня с начала 2008 года до диапазона 3–3,25%.

Акции технологических компаний пережили худший двухнедельный период с начала пандемии.

На прошлой неделе падение высокотехнологичного Nasdaq Composite составило 5,07%, неделей ранее -5,48%.

Сектор высоких технологий вырос в начале квартала, но высокая инфляция и ястребиная позиция ФРС ослабили этот энтузиазм.

Повышение процентных ставок бьет по акциям и снижает стоимость их будущих доходов. В то же время, инфляция увеличивает расходы, а более сильный доллар давит на прибыль, и угроза рецессии нарастает.

Сейчас Nasdaq находится лишь немного выше двухлетнего минимума, установленного в июне.

С начала года индекс потерял более 30% и находится на медвежьем рынке.

DJIA по итогу недели потерял 4%, с начала года падение составило 18,5%.

S&P 500 упал на 23% в 2022 году, что приближает его к его самому большому ежегодному снижению с 2008 года.

Недельное падение S&P 500 составило 4,65%.

Американские индексы

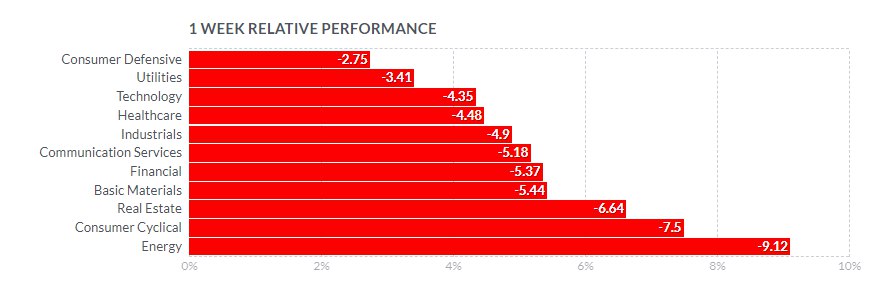

Сектора S&P 500

Все сектора S&P 500 закрылись резким снижением.

Наибольшие потери понесли акции энергетических компаний -9,12%.

Цены на нефть снова упали, так как доллар достиг нового максимума, а растущие опасения по поводу рецессии угрожают мировому спросу, усугубляя падение.

Потери многих крупнейших производителей отрасли превысили 10%.

В их числе, COP -11,09%, EOG -10,15%, PXD -12,74%, DVN -13,66%.

Потребительский циклический сектор потерял 7,5%.

Среди компаний с мега-капитализацией худшая неделя была у Amazon, акции которой упали на 7,89%.

TSLA подешевела на 9,24%, GM — на 11,23%, F — на 16,37%.

Сектор базовых материалов и финансовые компании потеряли 5,44% и 5,37%, соответственно.

Добывающие и химические производства испытывают давление со стороны сильного доллара и опасений снижения спроса на фоне рецессии.

Услуги коммуникации -5,18%.

Среди лидеров падения — бумаги MTCH -14,57%, CHTR -14,81%, DISH -12,09%, DIS -8,08%, NFLX -5,71%.

Бумаги Alphabet и Facebook потеряли примерно по 4%. Ранее, компании объявили о сокращении расходов и приостановке найма на фоне ослабления потребительского спроса, умеренных расходов на рекламу и инфляционного давления на заработную плату.

Индустриальные компании потеряли 4,9% рыночной капитализации.

Единственные представители сектора, которые закрылись ростом — ALLE +2,62% и FAST +0,76%.

Промышленные гиганты Boeing Co. и Caterpillar Inc. были в аутсайдерах, с -9,03% и -8,49%, соответственно.

Капитализация технологического сектора упала на 4,35%.

AMD -11,18%, INTC -5,88%, NVDA -5,17%, ADBE -4,99%, ORCL -6,22%.

Единственная акция в секторе, которая закрылась выше нулевой отметки — CTXS +0,21%, после того как банки Уолл-Стрит завершили продажу кредитов и облигаций на сумму 8,55 млрд долларов в поддержку выкупа Citrix Systems Inc с привлечением заемных средств, списав убыток в размере 700 млн долларов.

Макроэкономические показатели

Индекс деловой активности вырос до 51,8 против ожиданий 51,0, превысив августовский показатель 51,5.

Активность в секторе услуг продолжала снижаться, но более скромными темпами 49,2 против 43,7.

Еженедельные заявки на пособие по безработице немного выросли до 213 000, показатель предыдущей недели был пересмотрен в сторону понижения.

Европейский рынок

Европейские акции падали вторую неделю подряд.

Распродажи усилились на фоне повышения процентных ставок центробанками и опасениями по поводу продолжительного экономического спада.

Основные индексы закрылись снижением — французский CAC 40 потерял 4,84%, немецкий DAX - 3,59%, итальянский FTSE MIB - 4,72%, британский FTSE 100 потерял 3,01%.

Европейские индексы

На прошедшей неделе сразу несколько европейских ЦБ повысили свои процентные ставки.

Банк Англии (BoE) повысил ключевую ставку на 0,5 процентного пункта второй раз подряд до 2,25%.

Национальный Банк Швейцарии поднял стоимость заимствований на 0,75 п. п., подняв базовую ставку до 0,5% и перейдя на положительную территорию впервые с 2015 года.

Центробанк Швеции Риксбанк повысил базовую ставку на один процентный пункт до 1,75%, больше, чем ожидалось.

Центральный банк Норвегии повысил ставку на 50 базисных пунктов в третий раз подряд до 2,25%.

Правительство Великобритании обнародовало план по сокращению налогов и пакет энергетической поддержки в размере 60 миллиардов фунтов стерлингов для домохозяйств и предприятий.

План включает снижение ставок подоходного налога, отмену повышения национальных страховых взносов и корпоративного налога.

Европейские фондовые индексы отреагировали резким снижением в пятницу.

Stoxx 600 упал на 2,3%, падение шло широким фронтом — все секторы и основные биржи торговались в красной зоне.

Фондовый индекс Великобритании FTSE 100 достиг самого низкого уровня с марта.

В сентябре деловая активность в еврозоне снизилась третий месяц подряд.

Предварительные данные показали, что составной индекс менеджеров по закупкам S&P Global Eurozone упал до 48,2 в сентябре с 48,9 в августе и достиг самого низкого уровня с июня 2020 года. Высокие цены на энергоносители сильно ударили по производителям, а рост цен способствовал ухудшению условий ведения бизнеса.

Азиатские рынки

Япония

В Японии была сокращенная неделя из-за праздников.

Индекс Nikkei 225 упал на 2,6%, опустившись ниже июльского минимума.

Банк Японии (BoJ) сохранил свою ультрамягкую денежно-кредитную политику, оставив процентную ставку без изменений -0,10%.

Для поддержки иены, центробанк впервые с 1998 года провел интервенцию на валютном рынке.

В сентябре курс японской иены к доллару США впервые с 1998 года упал ниже 145 иен за доллар. Министр финансов Шуничи Судзуки заявил на пресс-конференции: «В принципе, обменные курсы должны определяться на рынках, но мы не можем мириться с повторяющимися быстрыми колебаниями из-за спекулятивных действий».

Он сказал, что правительство будет внимательно следить за ситуацией и примет необходимые меры против чрезмерных колебаний ставок.

Базовая инфляция потребительских цен в Японии в августе ускорилась до 2,8% г/г, что выше прогноза 2,7%, июльский показатель 2,4%.

Китай

Фондовые рынки Китая упали — Shanghai Composite потерял 1,2%, индекс голубых фишек CSI 300 — 1,9%.

На ежемесячном заседании Народный банк Китая оставил базовые кредитные ставки без изменений после неожиданного снижения в августе.

Индекс Гонконгской биржи Hang Seng Composite упал на 4,42%.

Азиатские индексы

Российский рынок

На Московской бирже основные индексы обвалились к февральским минимумам на фоне роста геополитических рисков после сообщений о референдумах в ряде областей Украины, а также объявления о частичной мобилизации в РФ. Это наложилось на ухудшение внешней конъюнктуры.

В результате, индекс МосБиржи в моменте проваливался к 2002 пунктам, индекс РТС - ниже 1020 пунктов.

По итогам недели, РТС упал на 10,45%, индекс МосБиржи — на 14,2%.

Основные индексы MOEX, W

Лидерами снижения выступили бумаги Polymetal, которые упали на 32%, после сообщения, что Совет директоров компании принял решение об отмене выплаты итоговых дивидендов за 2021 год.

Также в аутсайдерах — "НЛМК" — с падением на 21,82%, OZON — на 20,04%, TCS Group — на 17,77%, “Газпром нефть” — на 16,4%, "Татнефть" — на 13,08%.

В четверг акции “Газпрома” выросли на 8,12%, после того как компания подтвердила планы выплатить промежуточные дивиденды и заявила, что, несмотря на рост капитальных затрат, свободный денежный поток полностью покроет дивиденды. По итогу недели падение GAZP -7,78%.

Акции "Татнефти" также закрылись ростом в четверг (+4,27%), так как акционеры одобрили дивиденды за I полугодие 2022 года в размере 32,71 руб. на акцию.

Российские акции, W, MOEX

Сырьевые рынки

Нефть и газ

Отступление нефти продолжается поскольку рост доллара и опасения рецессии давят на сырьевые товары

Фьючерсы на нефть West Texas Intermediate (CLX22) не прошлой неделе подешевели на 7,10% до 78,74 долл. за баррель.

Фьючерсы Brent (BBX22) упали на 5,69% до 86,15 долл. за баррель.

Фьючерсы на нефть CLX22, BBX22, W, NYMEX

Цены на нефть достигли минимальных отметок с января текущего года.

Эксперты считают, что снижение котировок может побудить ОПЕК+ рассмотреть вопрос о сокращении добычи, поскольку текущий уровень цен, вероятно, ниже внутренних прогнозов для стран альянса.

На прошлой неделе еще одним фактором беспокойства для рынка стала природа, поскольку тропический шторм Ян, который, как ожидается, перерастет в ураган, приближался к материковой части Флориды.

На рынок нефти по-прежнему действуют разнонаправленные факторы. С одной стороны — замедление мировой экономики и снижение спроса, что способствует падению цен; с другой — ограничение поставок энергоносителей с РФ, что грозит дефицитом и толкает цены вверх.

Кроме того, текущий спрос на некоторые продукты нефтепереработки в США был высоким, а суровая зима может повлиять на предложение.

На прошлой неделе медвежьим фактором для рынка были решения ряда центробанков по процентным ставкам. Агрессивное ужесточение политики ЦБ вызывает беспокойство по поводу экономического роста и спроса на энергоносители.

Бычьим фактором является ослабление некоторых карантинных ограничений в Китае. В прошлую среду Пекин объявил, что ослабляет карантинные меры в Чэнду, что должно повысить экономическую активность и спрос на энергию.

Vortexa сообщила, что запасы нефти на плавучих хранилищах упали на 7,3% в весовом отношении до 85,67 млн баррелей за неделю.

Отчет EIA показал, что запасы сырой нефти в США на 2,0% ниже среднего сезонного 5-летнего значения, запасы бензина — на 5,0% ниже среднего сезонного 5-летнего значения и дистиллятов — на 19,4% ниже среднего сезонного показателя за 5 лет.

Добыча сырой нефти в США за неделю не изменилась и составила 12,1 млн баррелей в сутки.

Baker Hughes сообщила, что число действующих нефтяных вышек в США за неделю выросло на +3 единицы до 602 установок.

Октябрьские фьючерсы на природный газ (NGV22) за неделю упали более чем на 12%.

Фьючерсы на природный газ, W, NYMEX

Цены снизились на фоне прогнозов умеренных температур. Снижение производства электроэнергии в США является медвежьим фактором для спроса на природный газ со стороны поставщиков коммунальных услуг.

Также котировки падали из-за опасений по поводу глобальной рецессии и резкого роста индекса доллара в пятницу.

Поддержку рынку оказывает ограничение поставок в страны ЕС из России.

Простой экспортного терминала СПГ в Фрипорте ограничил экспорт газа из США и оказал повышательное давление на внутренние поставки.

Еженедельный отчет EIA был медвежьим для цен на природный газ, поскольку показал, что запасы природного газа в США выросли на 103 млрд куб. футов до 2 874 млрд куб.

Цена природного газа в Европе на бирже TTF упала более чем на 5% за неделю с 1927,4 долл. за тыс куб м до 1814,5 долл.

Металлы

Фьючерсы на драгоценные металлы снижались — золото — на 1,66% до 1655,6 долл. за тройскую унцию; серебро — на 2,43%, до 18,91 долл. за унцию.

Фьючерсы на золото и серебро, W, COMEX

Доллар в пятницу подскочил до нового 20-летнего максимума и это оказало давление на котировки золота которые упали более чем на 1,5% за день. Медвежьим фактором для золота в пятницу также стала доходность 10-летних казначейских облигаций, которая резко выросла до 12-летнего максимума.

Длинные позиции в золотых ETF упали до 8-месячного минимума в четверг.

Всемирный совет по золоту (WGC) объяснил, почему золото не показало лучших результатов в 2022 году, несмотря на высокую инфляцию.

Хуан Карлос Артигас, руководитель глобального отдела исследований WGC, считает, что на показатели золота в течение года сильно повлияли рост ставок и сильный доллар, несмотря на рост геополитической напряженности и инфляции. Он заметил, что: “Встречный ветер для золота может начать ослабевать, в то время как поддерживающие факторы, вероятно, сохранятся, что повысит спрос на золото в качестве инструмента долгосрочного хеджирования инвестиций”.

WGC ожидает, что со временем, рост ставок замедлится, при этом, увеличение рецессионных и геополитических рисков заставит инвесторов переходить на высококачественные ликвидные активы, такие как золото, чтобы минимизировать портфельные риски.

Другие металлы завершили неделю значительным падением: фьючерсы на платину упали на 4,69%, палладий — на 2%, медь — на 4,93%, алюминий — на 4,54%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Азиатские рынки

Япония

В Японии была сокращенная неделя из-за праздников.

Индекс Nikkei 225 упал на 2,6%, опустившись ниже июльского минимума.

Банк Японии (BoJ) сохранил свою ультрамягкую денежно-кредитную политику, оставив процентную ставку без изменений -0,10%.

Для поддержки иены, центробанк впервые с 1998 года провел интервенцию на валютном рынке.

В сентябре курс японской иены к доллару США впервые с 1998 года упал ниже 145 иен за доллар. Министр финансов Шуничи Судзуки заявил на пресс-конференции: «В принципе, обменные курсы должны определяться на рынках, но мы не можем мириться с повторяющимися быстрыми колебаниями из-за спекулятивных действий».

Он сказал, что правительство будет внимательно следить за ситуацией и примет необходимые меры против чрезмерных колебаний ставок.

Базовая инфляция потребительских цен в Японии в августе ускорилась до 2,8% г/г, что выше прогноза 2,7%, июльский показатель 2,4%.

Китай

Фондовые рынки Китая упали — Shanghai Composite потерял 1,2%, индекс голубых фишек CSI 300 — 1,9%.

На ежемесячном заседании Народный банк Китая оставил базовые кредитные ставки без изменений после неожиданного снижения в августе.

Индекс Гонконгской биржи Hang Seng Composite упал на 4,42%.

Азиатские индексы

Российский рынок

На Московской бирже основные индексы обвалились к февральским минимумам на фоне роста геополитических рисков после сообщений о референдумах в ряде областей Украины, а также объявления о частичной мобилизации в РФ. Это наложилось на ухудшение внешней конъюнктуры.

В результате, индекс МосБиржи в моменте проваливался к 2002 пунктам, индекс РТС - ниже 1020 пунктов.

По итогам недели, РТС упал на 10,45%, индекс МосБиржи — на 14,2%.

Основные индексы MOEX, W

Лидерами снижения выступили бумаги Polymetal, которые упали на 32%, после сообщения, что Совет директоров компании принял решение об отмене выплаты итоговых дивидендов за 2021 год.

Также в аутсайдерах — "НЛМК" — с падением на 21,82%, OZON — на 20,04%, TCS Group — на 17,77%, “Газпром нефть” — на 16,4%, "Татнефть" — на 13,08%.

В четверг акции “Газпрома” выросли на 8,12%, после того как компания подтвердила планы выплатить промежуточные дивиденды и заявила, что, несмотря на рост капитальных затрат, свободный денежный поток полностью покроет дивиденды. По итогу недели падение GAZP -7,78%.

Акции "Татнефти" также закрылись ростом в четверг (+4,27%), так как акционеры одобрили дивиденды за I полугодие 2022 года в размере 32,71 руб. на акцию.

Российские акции, W, MOEX

Сырьевые рынки

Нефть и газ

Отступление нефти продолжается поскольку рост доллара и опасения рецессии давят на сырьевые товары

Фьючерсы на нефть West Texas Intermediate (CLX22) не прошлой неделе подешевели на 7,10% до 78,74 долл. за баррель.

Фьючерсы Brent (BBX22) упали на 5,69% до 86,15 долл. за баррель.

Фьючерсы на нефть CLX22, BBX22, W, NYMEX

Цены на нефть достигли минимальных отметок с января текущего года.

Эксперты считают, что снижение котировок может побудить ОПЕК+ рассмотреть вопрос о сокращении добычи, поскольку текущий уровень цен, вероятно, ниже внутренних прогнозов для стран альянса.

На прошлой неделе еще одним фактором беспокойства для рынка стала природа, поскольку тропический шторм Ян, который, как ожидается, перерастет в ураган, приближался к материковой части Флориды.

На рынок нефти по-прежнему действуют разнонаправленные факторы. С одной стороны — замедление мировой экономики и снижение спроса, что способствует падению цен; с другой — ограничение поставок энергоносителей с РФ, что грозит дефицитом и толкает цены вверх.

Кроме того, текущий спрос на некоторые продукты нефтепереработки в США был высоким, а суровая зима может повлиять на предложение.

На прошлой неделе медвежьим фактором для рынка были решения ряда центробанков по процентным ставкам. Агрессивное ужесточение политики ЦБ вызывает беспокойство по поводу экономического роста и спроса на энергоносители.

Бычьим фактором является ослабление некоторых карантинных ограничений в Китае. В прошлую среду Пекин объявил, что ослабляет карантинные меры в Чэнду, что должно повысить экономическую активность и спрос на энергию.

Vortexa сообщила, что запасы нефти на плавучих хранилищах упали на 7,3% в весовом отношении до 85,67 млн баррелей за неделю.

Отчет EIA показал, что запасы сырой нефти в США на 2,0% ниже среднего сезонного 5-летнего значения, запасы бензина — на 5,0% ниже среднего сезонного 5-летнего значения и дистиллятов — на 19,4% ниже среднего сезонного показателя за 5 лет.

Добыча сырой нефти в США за неделю не изменилась и составила 12,1 млн баррелей в сутки.

Baker Hughes сообщила, что число действующих нефтяных вышек в США за неделю выросло на +3 единицы до 602 установок.

Октябрьские фьючерсы на природный газ (NGV22) за неделю упали более чем на 12%.

Фьючерсы на природный газ, W, NYMEX

Цены снизились на фоне прогнозов умеренных температур. Снижение производства электроэнергии в США является медвежьим фактором для спроса на природный газ со стороны поставщиков коммунальных услуг.

Также котировки падали из-за опасений по поводу глобальной рецессии и резкого роста индекса доллара в пятницу.

Поддержку рынку оказывает ограничение поставок в страны ЕС из России.

Простой экспортного терминала СПГ в Фрипорте ограничил экспорт газа из США и оказал повышательное давление на внутренние поставки.

Еженедельный отчет EIA был медвежьим для цен на природный газ, поскольку показал, что запасы природного газа в США выросли на 103 млрд куб. футов до 2 874 млрд куб.

Цена природного газа в Европе на бирже TTF упала более чем на 5% за неделю с 1927,4 долл. за тыс куб м до 1814,5 долл.

Металлы

Фьючерсы на драгоценные металлы снижались — золото — на 1,66% до 1655,6 долл. за тройскую унцию; серебро — на 2,43%, до 18,91 долл. за унцию.

Фьючерсы на золото и серебро, W, COMEX

Доллар в пятницу подскочил до нового 20-летнего максимума и это оказало давление на котировки золота которые упали более чем на 1,5% за день. Медвежьим фактором для золота в пятницу также стала доходность 10-летних казначейских облигаций, которая резко выросла до 12-летнего максимума.

Длинные позиции в золотых ETF упали до 8-месячного минимума в четверг.

Всемирный совет по золоту (WGC) объяснил, почему золото не показало лучших результатов в 2022 году, несмотря на высокую инфляцию.

Хуан Карлос Артигас, руководитель глобального отдела исследований WGC, считает, что на показатели золота в течение года сильно повлияли рост ставок и сильный доллар, несмотря на рост геополитической напряженности и инфляции. Он заметил, что: “Встречный ветер для золота может начать ослабевать, в то время как поддерживающие факторы, вероятно, сохранятся, что повысит спрос на золото в качестве инструмента долгосрочного хеджирования инвестиций”.

WGC ожидает, что со временем, рост ставок замедлится, при этом, увеличение рецессионных и геополитических рисков заставит инвесторов переходить на высококачественные ликвидные активы, такие как золото, чтобы минимизировать портфельные риски.

Другие металлы завершили неделю значительным падением: фьючерсы на платину упали на 4,69%, палладий — на 2%, медь — на 4,93%, алюминий — на 4,54%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

_–_хайп_или_будущее.jpg)