Американский рынок

Фондовый рынок США завершил свой лучший месяц года.

Итоги месяца для акций в составе S&P 500

S&P 500 вырос на 6,91%, Dow Jones Industrial Average прибавил 5,84%, Nasdaq Composite +7,27%.

S&P 500 и Nasdaq показали наибольший месячный рост после ноября 2020 года.

Американские индексы

В октябре корпорации сообщали о результатах третьего квартала, что влияло на настроения инвесторов.

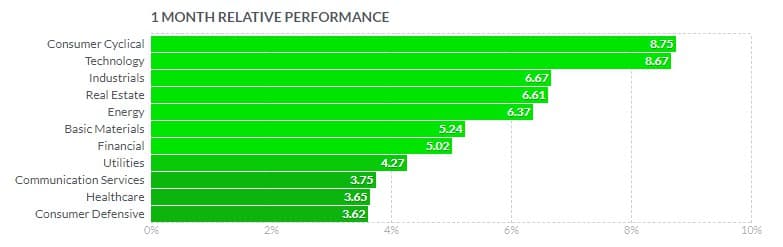

По итогу месяца лидировали представители потребительского и технологического секторов с ростом +8,75% и +8,67%, соответственно.

Акций Tesla стали безусловным лидером с ростом +43,65%, в результате чего рыночная капитализация компании превысила 1 триллион долларов.

Сделка Hertz Global на 100000 седанов Tesla Model 3 стала главной новостью в секторе.

Проблемы с цепочками поставок и увеличение расходов на заработную плату оставались на переднем плане для Amazon.com, по итогу месяца — AMZN +2,66%.

MSFT +17,63%, в последний торговый день месяца Microsoft обогнала Apple по рыночной капитализации, став самой дорогой публичной компанией в мире.

Рыночная капитализация Microsoft на момент закрытия рынка составляла около 2,49 триллиона долларов, Apple — около 2,46 триллиона долларов.

AAPL +5,87% — Apple сообщила, что выручка iPhone увеличилась на 47% по сравнению с прошлым годом до 38,9 млрд долларов, что значительно ниже прогноза в 41,5 млрд долларов. Генеральный директор Apple Тим Кук заявил: «В этом квартале мы думаем, что основной причиной дефицита, связанного с цепочкой поставок, будет нехватка микросхем… Это повлияет — я бы сказал, это влияет — почти на большинство наших продуктов в настоящее время».

ADBE +12,96%, NVDA +23,42%, AMD +16,84%, ORCL +10,11%.

Среди аутсайдеров были INTC -8,03% и IBM -9,96%.

Индустриальный сектор прибавил 6,67% капитализации. Среди лидеров были бумаги крупнейших железнодорожных корпораций и компаний сферы логистических услуг — UNP +23%, CSX +21,62%, UPS +17,23%, NSC +22,49%, ADP +12,92%.

Акции энергетических компаний демонстрировали сильную динамику (+6,37%) на фоне дорожающей до многолетних максимумов нефти.

EOG +15,19%, COP +9,92%, XOM +9,61%, CVX +12,85% — Chevron сообщила о самом высоком за всю историю свободном денежном потоке в результате восстановления объемов добычи нефти. Нефтяной гигант превзошел оценки максимальной и чистой прибыли за третий квартал, выручка за год увеличилась более чем на 80%.

Базовые материалы +5,24%. FCX +15,96%, APD +17%, SHW +13,18, LIN +8,8%.

Финансовый сектор +5,02%. Акции крупнейших банков завершили октябрь ростом - BAC +12,56%, WFC +10,23%, JPM +3,79%.

Бумаги платежных сервисов были в аутсайдерах — PUPL -10,62%, MA -3,5%, V -4,9%.

Бумаги компаний сферы коммуникаций прибавили 3,75%.

GOOGL +10,75%, TWTR -11,34%, CMCSA -8,05%.

Facebook объявила, что изменила название компании на Meta. Смена названия, как было заявлено, отражает растущие амбиции компании за пределами социальных сетей. Ребрендинг также произошел после того, как за последний месяц Facebook столкнулась с валом сообщений Фрэнсис Хауген, бывшей сотрудницы, ставшей разоблачителем, опубликовавшей множество внутренних документов для новостных агентств, законодателей и регулирующих органов.

Компания также заявила, что в следующем году потратит около 10 миллиардов долларов на разработку технологий, необходимых для создания метавселенной.

FB -4,6%.

Около половины компаний S&P 500 предоставили квартальные результаты, и более 80% из них превзошли оценки аналитиков с Уолл-стрит.

Несмотря на повышенное внимание к отчетам, инвесторы также реагировали на политические и экономические факторы.

Трейдеры позитивно восприняли информацию о продвижении плана администрации Байдена по социальной инфраструктуре и негативно восприняли заявления сенатора от Западной Вирджинии Джо Манчина по поводу повышения налогов и других положений плана, касающихся климатической политики и оплачиваемого отпуска по уходу за ребенком.

Экономические показатели в октябре демонстрировали замедление роста.

Министерство торговли опубликовало предварительную оценку ВВП за третий квартал, согласно которой экономика выросла на 2,0% в годовом исчислении, по сравнению с 6,7% в предыдущем квартале и ниже консенсус-прогноза примерно в 2,7%.

Во многом на показатель повлияли снижение продаж автомобилей и расходов на питание и проживание.

Незавершённые продажи жилья также неожиданно упали.

Рынок труда был сильнее прогнозов — последние данные по первичным обращениям за пособиями по безработице были ниже ожиданий и упали до нового минимума эпохи пандемии — 281 000 заявок.

Инвесторов, возможно, успокоило смягчение инфляционного давления. Предпочитаемый ФРС показатель инфляции, основной индекс расходов на личное потребление (без учета продуктов питания и энергии), вырос на 3,6% за год, что немного ниже консенсус-прогноза и не изменилось по сравнению с темпами предыдущего месяца.

Европейский рынок

Сильные данные о корпоративных доходах помогли сгладить опасения по поводу инфляции и возможность для центральных банков ограничить часть своей политики адаптации.

Немецкий Xetra DAX вырос на 2,81%, французский CAC 40 прибавил 4,76%, а итальянский FTSE MIB 4,64%, британский FTSE 100 прибавил 2,56%.

Европейские индексы

Акции добывающих и энергетических компаний были среди лидеров роста благодаря ценам на нефть, достигшим многолетних максимумов, и восстановлению цен на медь, поскольку падение запасов в Китае увеличило интерес к покупкам.

Банковский сектор был поддержан ожиданиями ужесточения денежно-кредитной политики в США и Великобритании, сектор вырос до более чем двухлетнего максимума.

HSBC Holdings прибавил 13,19%, так как опасения по поводу проблемных кредитов, связанных с пандемией, сменились неожиданным увеличением прибыли британского банка в третьем квартале на 74% и объявлением о выкупе акций на 2 миллиарда долларов.

Однако, рост доходности оказал давление на промышленность и коммунальные услуги, поскольку будущая прибыль секторов, которые в значительной степени привязаны к дивидендам, оказалась менее привлекательной.

Производство самолетов Airbus упало на 1,6%, бумаги европейского лидера авиастроения упали более чем на 3,9% в октябре.

Согласно данным Refinitiv, 18% компаний в составе индекса STOXX 600, опубликовали отчеты за третий квартал. Среди них, 63% превзошли оценки аналитиков.

ЕЦБ сохранил свою политику и указал, что будет продолжать покупать активы согласно своей Программы чрезвычайных закупок на случай пандемии (PEPP), постепенно снижая объемы.

Президент ЕЦБ Лагард признала, что для снижения инфляции «может потребоваться больше времени, чем ожидалось изначально», но повторила, что к 2023 году темпы роста потребительских цен должны замедлиться до менее 2%.

Беспокойство привело к росту доходности облигаций в конце месяца, поскольку инвесторы посчитали, что ЕЦБ не верит в свои собственные перспективы, и сосредоточили свое внимание на последствиях покупок облигаций банком.

Доходность облигаций в Великобритании упала, так как Управление по управлению долгом сократило объем выпуска облигаций на оставшуюся часть финансового года гораздо больше, чем ожидалось.

Евростат опубликовал предварительную оценку, согласно которой экономика еврозоны выросла на 2,2% м/м в третьем квартале по сравнению с 2,1% во втором квартале, и выше консенсус-прогноза 2,0%.

Франция и Италия продемонстрировали более высокие, чем ожидалось, темпы роста ВВП.

Общий уровень инфляции в еврозоне в октябре составил 4,1% — самый высокий уровень за 13 лет и выше ожиданий рынка. Основным фактором была более высокая стоимость энергоресурсов.

Базовая инфляция, исключающая цены на энергоносители и продукты питания, выросла до 2,1% с 1,9%.

Деловые настроения в Великобритании немного упали в октябре.

Ханн-Джу Хо, старший экономист Lloyds Bank Commercial Banking отметил, что, несмотря на некоторое снижение экономического оптимизма в октябре из-за роста затрат и текущих проблем с цепочкой поставок, бизнес чувствуют себя относительно благополучно.

Главный экономист Банка Англии Хью Пилл ожидает, что инфляция достигнет 5% в ближайшие месяцы, что более чем вдвое превышает целевой показатель регулятора, и что повышение ставок будет главным вопросом на заседании центрального банка в начале ноября.

Другие политики заявили, что BoE не может повлиять на краткосрочный всплеск цен на энергоносители, который приводит к росту инфляции, и их больше беспокоит слабое восстановление рынка труда.

Фондовые индексы Японии завершили октябрь снижением — Nikkei 225 упал на 1,9%, а более широкий TOPIX — на 1,4%. Банк Японии (BoJ) сохранил свою «голубиную» политику и на октябрьском заседании оставил без изменений процентные ставки и программу покупки активов, в то время, как другие крупные центральные банки начали сворачивать свою политику смягчения - или указали, что они готовы сделать это. Центральный банк понизил прогноз инфляции потребительских цен в 2021 финансовом году до 0,0% с июльского прогноза в 0,6%. Регулятор также снизил прогноз экономического роста в текущем финансовом году до 3,4% по сравнению с 3,8%, прогнозируемыми в июле. Промышленное производство в Японии сокращается третий месяц подряд в сентябре, упав на 5,4% против ожиданий падения на 3,2%. Наиболее пострадал автомобильный сектор из-за постоянной нехватки комплектующих. По итогам октября, основной индекс материкового Китая Shanghai Composite Index просел на 0,58%, индекс Гонконгской фондовой биржи Hang Seng Composite вырос на 3,26%. В октябре Китай объявил о запуске Пекинской фондовой биржи, сделав еще один шаг к запуску рынка, предназначенного для финансирования инновационных стартапов и малых и средних предприятий. Китай усиливает поддержку малых и средних предприятий, которые борются с замедлением темпов экономического роста вследствие пандемии, одновременно приняв жесткие меры против технологических гигантов. Таким образом реализуется политика президента, направленная на сокращение разрыва между богатыми и бедными. Сектор недвижимости был основным фактором беспокойства, из-за дефолтов, понижения кредитных рейтингов девелоперов. Хотя крупнейший застройщик КНР Evergrande избежал официального дефолта, ситуация с долгами в этом секторе экономики продолжает оставаться напряженной, что оказывает давление на общие настроения. PMI в производственном секторе в октябре составил 49,2 против 49,6 в сентябре. Индекс деловой активности в сфере услуг в октябре составил 52,4 против 53,2 в сентябре. Официальный сводный PMI: 50,8 в октябре против 51,7 в сентябре Эксперты отмечают, что производственная активность в Поднебесной в октябре сократилась больше, чем ожидалось из-за высоких цен на сырье и снижения внутреннего спроса. Инфляция на выпуск выросла до рекордного уровня в прошлом месяце, но слабый спрос ограничил потребительскую инфляцию, вынудив политиков балансировать между поддержкой экономики и дальнейшим повышением цен производителей. Азиатские индексы По данным Euromonitor International, Alibaba входит в тройку лидеров среди платформ электронной коммерции в Европе. В Гонконге акции выросли более чем на 14% в октябре. Индексы Московской биржи завершили месяц ростом: РТС — на 3,72%, МосБиржи — на 1,13%. Индексы РТС и МосБиржи, MOEX К концу месяца рынок акций РФ практически растерял свой месячный прирост. В лидерах падения были бумаги "АЛРОСА" (ALRS) -6,17%, снижением закрылись акции "Сургутнефтегаза" (SNGS) -7,42%, "Газпрома" (GAZP) -2,94%. Подорожали акции "Магнита" (MAGN) +6,8%, "Газпром нефти" (SIBN) +6,77%, Сбербанка (SBER) +4,44%, "НЛМК" (NLMK) +3,22%, "Татнефти" (TATN) +2,4%, "Норникеля" (GMKN) +1,6%, "Северстали" (CHMF) +6,2%, "Роснефти" (ROSN) +3,54%, "ЛУКОЙЛа" (LKOH) +5,35%. UC Rusal (RUAL) +2,7%, в середине месяца котировки Русала выросли более чем на 22%. Правительство РФ одобрило обнуление экспортных пошлин на алюминиевые сплавы; пошлина на первичный алюминий осталась неизменной. 52% продаж "Русала" приходится на сплавы, которые относятся к продукции с добавленной стоимостью: компания производит около 4 млн тонн первичного алюминия и сплавов в год, из них экспортирует 2,8 млн тонн. Акции золотодобытчиков были в лидерах роста — ПАО "Полюс" ( PLZL) +16%, Polymetal (POLY) +5,5%. Производство Polymetal в III квартале снизилось на 8% г/г, таким образом, компания заявила, что производство вернулось к нормальному уровню после рекордных показателей, достигнутых в III квартале 2020 года. На последнем заседании Банка России, 22 октября, было объявлено о повышении ключевой ставки на 75 базисных пунктов, до 7,5% годовых. Инфляция значительно опережает прогноз Банка России и по итогам 2021 года ожидается в диапазоне 7,4–7,9%. При развитии ситуации в соответствии с базовым прогнозом, регулятор допускает возможность дальнейших повышений ключевой ставки на ближайших заседаниях. Центробанк заявил, что решения по ключевой ставке будут приниматься с учетом фактической и ожидаемой динамики инфляции относительно целевого уровня, развития экономики, а также оценки внешних и внутренних рисков. По прогнозу Банка России, годовая инфляция снизится до 4,0–4,5% в 2022 году и в дальнейшем будет находиться вблизи 4%. В октябре цены на нефть взлетели до новых семилетних максимумов. Фьючерсы на нефть марки Brent с поставкой в декабре выросли на 7,67% до 84,32 долл. за баррель. Контракты на нефть марки US West Texas Intermediate подорожали на 11,87% до 83,57 долл. за баррель. Фьючерсы на нефть WTI, Brent, NYMEX Технический комитет ОПЕК+ прогнозирует, что запасы нефти в мире будут снижаться в среднем на 1,1 млн баррелей в сутки в четвертом квартале, предыдущий прогноз предполагал сокращение запасов на 670 тыс. б/с. К концу текущего года запасы нефти в развитых странах будут примерно на 158 млн баррелей ниже среднего уровня за последние пять лет. Следующее заседание ОПЕК+, на котором будет приниматься решение относительно объемов добычи, пройдет 4 ноября. К концу месяца запасы сырой нефти в США выросли на 4,3 миллиона баррелей за неделю. Иран заявил, что переговоры о возобновлении международного соглашения по его ядерной программе возобновятся к концу ноября, что приблизит его к перспективам увеличения экспорта нефти. Джон Килдафф, партнер Again Capital LLC отметил: «Хотя иранские поставки могут увеличиться, похоже, что ОПЕК + вряд ли увеличит добычу, что придает силы рынку сегодня». Vortexa сообщила о снижении запасов нефти на плавучих хранилищах на 4,5% за неделю до 108,09 млн баррелей. Согласно отчету EIA, запасы сырой нефти в США по состоянию на 22 октября были на 5,5% ниже среднего сезонного значения за 5 лет, запасы бензина - на 2,9% ниже среднего за 5 лет, запасы дистиллятов - на 8,6% ниже среднего за 5 лет. Добыча сырой нефти в США за неделю до 22 октября, не изменилась и составила 11,3 млн баррелей в сутки. Baker Hughes сообщила, что количество активных нефтяных вышек в США выросло на +1 буровую установку за неделю до 444. Exxon и Chevron планируют увеличить количество буровых установок. Цены на природный газ в Великобритании и Европе в прошлом месяце достигли аномальных значений и достигли уровней января 2012 года. К концу месяца котировки откатились на 9,4% до 5,4 долларов за миллион британских тепловых единиц после заявления президента России Владимира Путина о том, что «Газпром» начнет заполнять свои хранилища в Европе с 8 ноября. Декабрьское золото (GCZ21) подорожало на 1,53% до 1783,9 долл. за тройскую унцию. Декабрьское серебро (SIZ21) закрылось ростом на 8,63% до 23,95 долл. за унцию. Фьючерсы на золото и серебро, COMEX Доллар и золото продолжают оставаться безопасной гаванью, так как распространение дельта-варианта Covid вызывает опасения по поводу дальнейшего роста. Перспективы ужесточения политики центробанками давят на котировки драгоценных металлов. Энергетический кризис и нарушение цепочек поставок приводят к росту инфляции, заставляя участников рынка оценивать риск более быстрого сворачивания политики количественного смягчения. Фьючерсы на платину подорожали на 6% в октябре до 1019,6 долл. за унцию. Палладий вырос на 4,22% до 1 994,68 доллара за унцию. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Газ

Металлы