Американский рынок

На прошедшей неделе Уолл-Стрит оптимистично реагировала на выступление председателя ФРС Джерома Пауэлла в среду. Пауэлл заявил о вероятном замедлении темпов повышения процентной ставки, подчеркнув, что политика центробанка будет оставаться ограничительной.

После выступления главы ФРС, Nasdaq Composite подскочил на 4,41%, S&P 500 — на 3,10%, DJIA — на 2,18%.

По итогам недели S&P 500 вырос на 1,13%, Nasdaq — на 2,09%, Dow Jones Industrial Average прибавил 0,24%.

Американские индексы, недельный график

Акции на биржах США росли второй месяц подряд.

В ноябре — S&P 500 прибавил 5,38%, Nasdaq +5,67%, DJIA +4,37%.

Эксперты и инвесторы пытаются определить, может ли недавний рост продолжиться после того, как Пауэлл поддержал бычьи настроения, когда заявил, что повышение ставок может замедлиться.

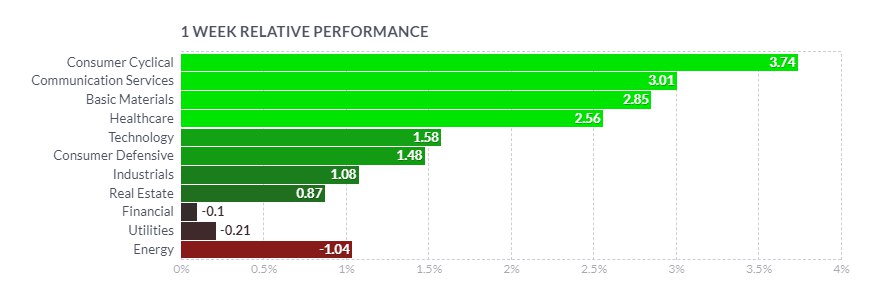

Сектора S&P 500

На прошедшей неделе акции демонстрировали смешанную динамику.

Наибольший рост показал сектор потребительских циклических товаров +3,74%.

Лидировали TSLA +6,56%, NKE +5,89%, SBUX +5,51%, ETSY +16,77% — акции Etsy выросли после оптимистичных комментариев аналитика, который считает, что в праздничный сезон покупатели потратят на платформе больше, чем планировали ранее.

Лидером падения стали акции Fortune Brands (FBHS) -5%, после объявления о приобретении премиальных брендов бытовой техники Emtek и Schaub, а также американских и канадских брендов умных замков Yale и August для жилых помещений. Цена приобретения составляет примерно 800 млн. долл. США.

Сектор коммуникаций нарастил 3%.

Лидировали NFLX +12,21%, META +10,8%.

В аутсайдерах — LUMN -5,65%.

Базовые материалы прибавили 2,85%.

Сильнее рынка были крупнейшие производители меди и золота — FCX +8,26%, NEM +6,15%.

Среди лидеров роста — International Flavors & Fragrances Inc. (IFF) +6,5%. На прошлой неделе компания была выбрана для получения первой премии P&G в области устойчивого развития поставщиков, которые выступают за экологическую устойчивость и привержены защите планеты.

Сектор здравоохранения вырос на 2,56%.

Сильнее остальных выглядели — WST +7,8%, TFX +7,55%, STE +6,27%, BDX +6%.

Наибольшим падением закрылись CRL -8,34%, BAX -4,96%.

Бумаги технологических компаний нарастили 1,58%.

Лидировали MSFT +3%, NVDA +3,73%.

Слабее были CRM -5,73 и MU -6,39%. Акции Micron Technology Inc (MU) падали после того как аналитик Mizuho Виджай Ракеш понизил целевую цену MU с 52 до 50 долларов. В то время как оценки отрасли остаются привлекательными, он считает, что краткосрочные тенденции будут слабее из-за ограничений Китая и увеличения запасов у поставщиков, что отрицательно влияет на маржу.

Производители потребительских товаров прибавили 1,48%.

Лучшие результаты у представителей табачной отрасли — MO +6,46%, PM +6,16% и производителя косметики и парфюмерии EL +8,64%.

Слабее рынка были гиганты розничной торговли Costco Wholesale Corporation (COST) -7,33% и Dollar General Corporation (DG) -5,16%.

Сектор энергетики оказался самым слабым и завершил неделю снижением на 1%.

Крупнейшие нефте- и газодобывающие компании закрылись падением, однако производители оборудования и услуг были сильнее — HAL +6,9%, SLB +3,86%, BKR +3,54%.

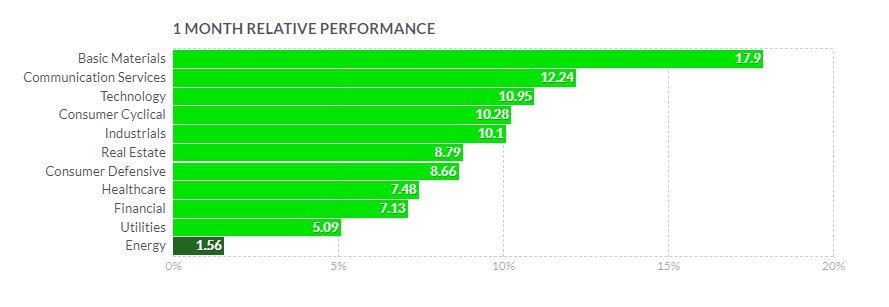

По итогу месяца все сектора закрылись ростом. Лидировали компании из сферы добычи, коммуникаций, технологий, циклического потребления и промышленности.

Итоги ноября S&P 500

Макроэкономические показатели

На прошедшей неделе инвесторы и аналитики сосредоточили внимание на отчете Nonfarm payrolls.

В ноябре в экономику США было добавлено 263 000 новых рабочих мест, что превышает прогноз в 200 000.

В отчете Бюро трудовой статистики США сообщается о росте рабочих мест в сфере отдыха и гостеприимства, здравоохранении и гос. управления, а также о сокращении занятости в розничной торговле, транспорте и складском хозяйстве.

Уровень безработицы не изменился и составил 3,7%.

Почасовая оплата выросла на 0,6% и составила в среднем 32,82 долл.

Согласно «второй» оценке, опубликованной Бюро экономического анализа, реальный валовой внутренний продукт (ВВП) увеличился в годовом исчислении на 2,9% в третьем квартале, что лучше первоначальной оценки в 2,6% и превзошло прогноз 2,7%; во втором квартале реальный ВВП снизился на 0,6%.

Потребительское доверие и производственная активность демонстрируют признаки ослабления.

Производственный индекс ISM оказался ниже прогноза и в ноябре составил 49,0 при ожиданиях 49,7, предыдущий показатель 50,2.

Индекс менеджеров по закупкам (PMI) Института управления поставками для производства впервые с мая 2020 года снизился до уровней, соответствующих сокращению активности 47,7.

Индикатор доверия потребителей Conference Board снизился в ноябре, когда опрос зафиксировал рост инфляционных ожиданий и возросшее нежелание домохозяйств покупать дорогие товары в течение следующих шести месяцев.

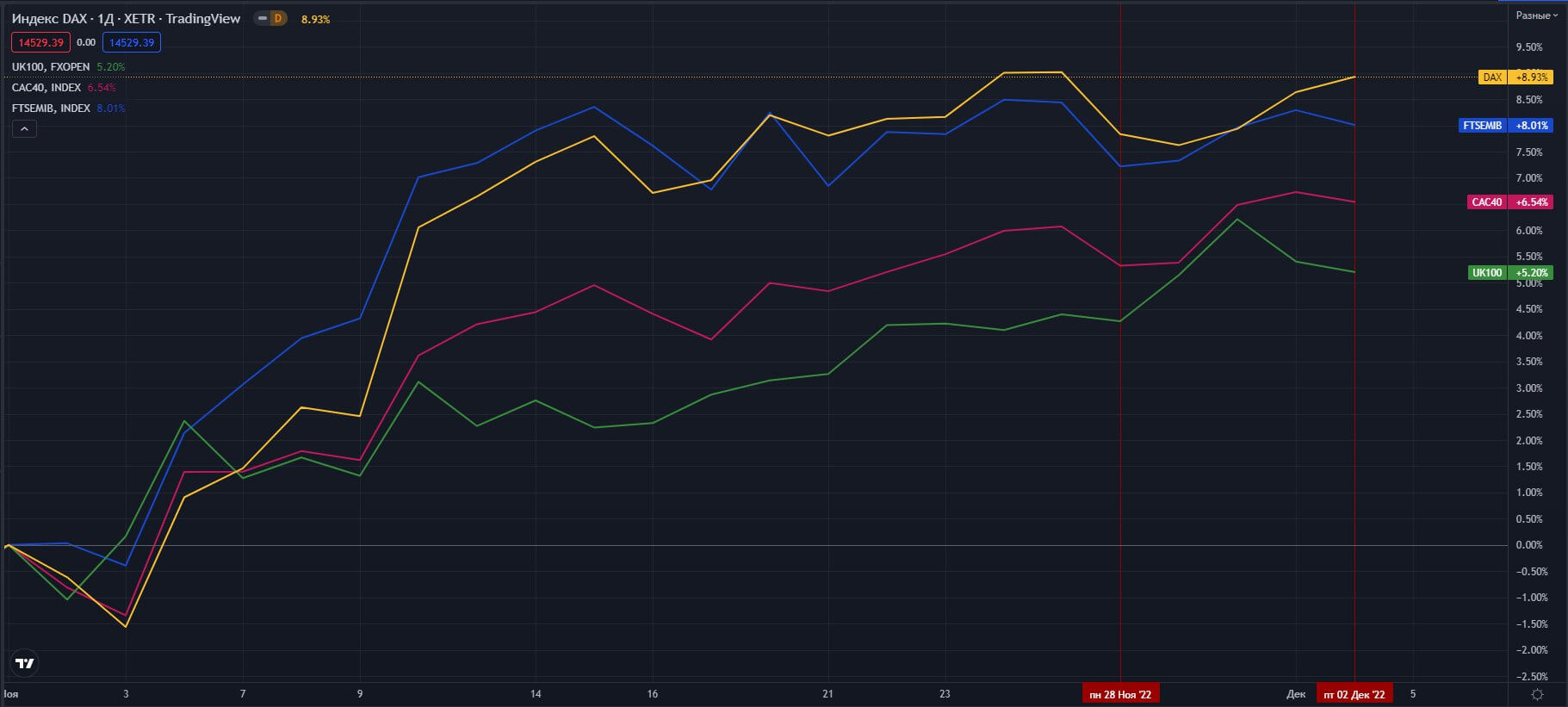

Европейский рынок

Акции на европейских площадках росли девятую неделю подряд.

Надежды на замедление темпов ужесточения денежно-кредитной политики центробанками и признаки некоторого ослабления карантинных ограничений в Китае, поддерживали настроения.

Фондовые индексы по итогам недели закрылись разнонаправленно.

Французский CAC 40 прибавил 0,44%, немецкий DAX практически не изменился -0,08%, итальянский FTSE MIB снизился на 0,39%, британский FTSE 100 прибавил 0,93%.

Европейские индексы

Драйверами роста были акции сферы недвижимости и розничной торговли. Бумаги энергетических и технологических компаний были одними из самых слабых.

Чувствительные к процентным ставкам технологические акции пострадали, поскольку доходность государственных облигаций еврозоны выросла.

Акции Credit Suisse продолжали падать, несмотря на то, что получили от инвесторов более 4 миллиардов долларов финансирования. За неделю бумаги подешевели почти на 6%. В пятницу котировки упали до 3,35 швейцарских франков (3,54 долл США), что является новым рекордно низким уровнем.

Акции французского производителя лекарств Sanofi упали на 2% после заявления о возможном поглощении Horizon Therapeutics Plc (HZNP) за наличные.

Инфляция в еврозоне замедлилась в ноябре впервые за 17 месяцев.

Показатели оказались лучше прогнозов.

ИПЦ 10% в ноябре после рекордно высокого уровня в 10,6% в октябре.

Однако, политики центрального банка продолжали указывать на то, что процентные ставки, вероятно, будут расти дальше. Глава ЕЦБ Кристин Лагард заявила Европейскому парламенту, что инфляция в еврозоне еще не достигла пика и может даже ускориться в ближайшие месяцы.

Рынок жилья Великобритании резко замедляется.

Согласно последним данным Банка Англии (BoE), количество одобренных ипотечных кредитов в Великобритании упало в октябре до самого низкого уровня с июня 2020 года, поскольку ставки по займам выросли.

В месячном выражении цены на жилье в ноябре упали на 1,4%, согласно ежемесячного исследования ипотечного кредитора Nationwide.

Годовой рост цен на жилье замедлился с 7,2% до 4,4%.

Эксперты ожидают, что цены на жилье могут упасть примерно на 10-15% в следующем году. Исторически сложилось, что Банк Англии прекращал повышать процентные ставки, когда цены на жилье снижались из года в год.

Аналитики прогнозируют, что BoE начнет замедлять темпы повышения процентной ставки в феврале.

Основной индекс Токийской биржи Nikkei 225 упал на 1,79%, более широкий TOPIX - на 3,17%. Промышленное производство Японии в октябре упало на 2,6% по сравнению с предыдущим месяцем, что оказалось больше, чем ожидалось. Однако Министерство экономики, торговли и промышленности прогнозирует увеличение производства в ноябре и декабре. Потребительское доверие в ноябре ослабло по сравнению с октябрем на фоне ухудшения ситуации на рынке труда. Китайские акции выросли на фоне признаков того, что ФРС замедлит темпы повышения процентных ставок и что Пекин ослабит ограничения COVID. Shanghai Composite вырос на 1,76%, CSI 300 — на 2,5%, что стало лучшим недельным результатом за месяц. Показатели деловой активности в производственной и непроизводственной сферах в ноябре ухудшились, поскольку вспышки коронавируса ограничили деятельность по всей стране. PMI Caixin China General Manufacturing 49,4, хотя показатель оказался выше, по сравнению с октябрьским значением и ожиданиями, тем не менее, оставался ниже 50, что указывает на сокращение активности. Гонконгский индекс Hang Seng вырос на 6,27%, а Hang Seng Tech — на 10,81%. Азиатские индексы в ноябре Российские индексы завершили неделю снижением — РТС — на 2,94%, МосБиржи — на 0,67%. Российские индексы, W, MOEX Сильнее рынка были акции золотодобытчиков на фоне роста цен на золото выше 1800 долл. за унцию— Polymetal +9,61%, ПАО “Полюс” +7,09%. В секторе нефти и газа — Сургутнефтегаз ао +6,31%, ап +3,36%, “Газпромнефть” +0,85%. Закрылись снижением — “Газпром” -1,88%, “Лукойл” -1,96%, “Татнефть” -1,45%. В финансовом секторе — QIWI +2,85%, Сбербанк +0,1%, ВТБ -0,88%. Металлурги — “Русал” +3,35%, НЛМК +0,09%, ММК +1,5%, ГМК “Нор.Никель” -1%, “Северсталь” -1,72%. Основное внимание на прошедшей неделе было направлено на решение ЕС о "потолке" цен на российскую нефть, который был согласован на уровне $60. Фьючерсы на январскую нефть WTI (CLF23) подорожали на 4,85% и закрылись на отметке 79,98 долл. за баррель. Контракты Brent (BBF23) подорожали на 2,32% до 85,57 долл. за баррель. Недельный график нефтяных фьючерсов NYMEX За месяц цены на нефть обеих марок упали более чем на 6%. На рынок энергоносителей оказывают влияние разнонаправленные факторы. С одной стороны, ограничение поставок из России вселяет беспокойство по поводу дефицита предложения. С другой стороны, замедление глобального экономического роста и ограничение активности в Китае способствуют снижению спроса, что ведет к падению цен. Сообщения о смягчении карантинных мер в Поднебесной способствовало росту котировок на прошедшей неделе. Китай в среду снял ограничения в южном производственном центре Гуанчжоу, также в основных районах Чжэнчжоу и постепенно снимает ограничения в Чунцине. Кроме того, власти заявили, что усилия Китая по борьбе с вирусом вступают в новую фазу, когда вариант омикрон ослабевает, и все больше китайцев вакцинируются. Рынок ожидал воскресного заседания ОПЕК+. Некоторые делегаты склонялись к мнению о необходимости дальнейшего сокращения добычи. Министр энергетики Саудовской Аравии заявил, что реальное сокращение добычи нефти с ноября, вероятно, составит от 1 до 1,1 млн баррелей в сутки, поскольку некоторые страны-члены альянса уже добывают намного меньше своих квот. Добыча нефти ОПЕК в ноябре упала на 1,05 млн б/с до 5-месячного минимума в 28,79 млн б/с. Принятое решение по “потолку” цен на российскую нефть на уровне 60 долл. за баррель оказало медвежье влияние на рынок в пятницу, поскольку в текущий момент российская нефть сорта Urals торгуется по цене 50 долларов за баррель. Vortexa сообщила об увеличении мировых запасов нефти на плавучих хранилищах за неделю на 2,2% в весовом отношении до 103,13 млн баррелей. Отчет EIA показал, что запасы сырой нефти в США на 8,1% ниже сезонного среднего значения за 5 лет, запасы бензина — на 3,4% ниже сезонного среднего значения за 5 лет и запасы дистиллятов — на 10,6% ниже среднего сезонного показателя за 5 лет. Добыча сырой нефти в США за неделю не изменилась в весовом отношении и составила 12,1 млн баррелей в сутки. Baker Hughes сообщила, что количество активных буровых установок в США за неделю не изменилось и составило 627 единиц. Фьючерсы на природный газ (NGF23) упали на 10,58% за неделю до отметки 6,281 долл/ MMBTU. За ноябрь котировки подскочили на 9%. Фьючерс на природный газ, NYMEX, W Котировки снизились на фоне более мягкого прогноза погоды. Падение цен ускорилось в пятницу после того, как экспортный терминал СПГ в Фрипорте заявил об отсрочке перезапуска до конца года. Ожидается, что на полную мощность терминал выйдет в марте 2023 года. Еженедельный отчет EIA был медвежьим для цен на природный газ, поскольку показал, что запасы природного газа в США упали на 81 млрд куб. Более того, уровень запасов восстановился и теперь всего на 2,4% ниже среднего сезонного показателя за 5 лет. В Европе на бирже TTF цена природного газа выросла на 13% за неделю до 1514 долл. за 1000 м куб Февральское золото (GCG23) закрылось повышением на 3,17% на уровне 1809 долл. за тройскую унцию. Серебро (SIH23) подорожало на 8,49% и закрылось возле 23,25 долл. за унцию. Недельный график, фьючерсы на золото и серебро, COMEX Драгоценные металлы в пятницу торговались разнонаправленно — серебро достигло 7-месячного максимума, на фоне ожиданий улучшения ситуации с деловой активностью в Китае из-за снижения ограничений. Цены на золото упали с 3,5-месячного максимума после более сильного, чем ожидалось, отчета о занятости в США за ноябрь. Цены на платину выросли на 2,9% за неделю, палладий +4,37%, медь +6,15%, алюминий +7,42%. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть и газ

Металлы