Американский рынок

Основные фондовые индексы закрылись снижением после рекордного роста доходности казначейских облигаций на фоне геополитического обострения на Ближнем Востоке, а также опасений инвесторов по поводу высоких ставок.

Доходность эталонных 10-летних казначейских облигаций в четверг превысила 5% впервые за 16 лет.

Доходность 30-летних бондов также достигла максимума с июля 2007 года.

Дэвид Донабедян, директор по инвестициям CIBC Private Wealth Management, сказал: «Фондовый рынок наблюдает за рынком облигаций, и ему не нравится то, что он видит…Доходность растет, даже несмотря на относительно хорошие новости об инфляции. Это основная причина слабости фондового рынка».

Дэвид Гречек, управляющий директор по инвестиционным стратегиям и исследованиям Aspiriant, считает, что фондовый рынок, скорее всего, не стабилизируется до тех пор, пока не стабилизируется рынок облигаций.

Индекс S&P 500 за неделю потерял 1,26%. Это было самое большое недельное падение за месяц.

S&P 500, W

Nasdaq Composite упал на 1,53%, показав худшие результаты среди основных индексов, и почти вернулся на территорию медвежьего рынка, завершив неделю на 19,91% ниже своих внутридневных максимумов с начала 2022 года.

Nasdaq Composite Index, W

Промышленный индекс Доу Джонса потерял 0,86%. Стоимостные акции выглядели немного сильнее акций роста.

DJIA, W

Некоторые экономические показатели, опубликованные на прошедшей неделе, стали сюрпризом. Это усилило опасения, что ставки останутся «высокими еще дольше».

Данные по розничным продажам оказались почти вдвое выше прогнозов, а еженедельные заявки на пособия по безработице упали ниже 200 000, впервые с января.

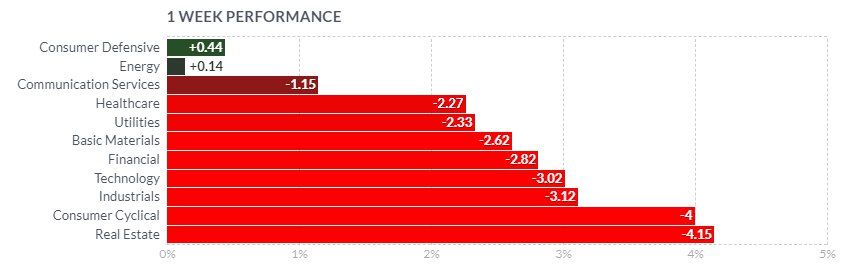

Сектора S&P 500

Девять из одиннадцати секторов индекса широкого рынка закрылись снижением.

Наибольшие потери понесли сектор недвижимости и потребительских циклических товаров (4% и 4,5%, соответственно).

Аутсайдером стали акции TSLA, которые упали на 15,6%. Это была худшая неделя для производителя электромобилей с декабря 2022 года, после того как в среду компания отчиталась о прибылях и убытках, не оправдав ожиданий Уолл-стрит, впервые с 2019 года. Тем не менее, с начала года акции показывают рост более чем на 80%.

Среди отстающих были компании сферы путешествий и туризма — BCNG -6,56%, CCL -10,03%, NCLH -8,61%, RCL -7,05%.

Сильнее рынка выглядели бумаги MCD +3,95%, SBUX +2,96%, NKE +2,76%.

Промышленный сектор потерял 3,12%.

На фоне всеобщего падения сильнее рынка выглядели — XYL +1,82%, UNP +1,73%, LMT +0,7%.

Среди проигравших — бумаги авиалиний — UAL -9,4%, DAL -5,48%, AAL -5,46%, LUV -4,6%.

Caterpillar также входит в число крупнейших неудачников Dow с падением на 7%.

Бумаги технологических компаний упали на 3,02%.

Наибольшие потери здесь несли акции сегмента солнечной энергетики, после того как Solaredge снизил прогноз выручки на третий квартал, в результате чего акции упали на 30,78%.

Бумаги NVDA продемонстрировали худший недельный результат с сентября 2022 года, потеряв почти 9%, после того, как Министерство торговли США объявило о планах ужесточить ограничения на продажу чипов искусственного интеллекта в Китай.

Финансовый сектор потерял 2,82%.

Акции региональных банков упали, поскольку более высокие ставки усилили опасения по поводу падения стоимости казначейских ценных бумаг.

Региональный банковский ETF SPDR S&P (KRE) упал на 3,2%.

Бумаги American Express упали более чем на 6% после отчета. Прибыль на акцию превзошла ожидания, выручка примерно соответствовала оценкам, но непроцентные доходы не оправдали консенсус-прогноз.

Также среди аутсайдеров — BX -9,04%, MS -5,99%, COF -5,22%.

Сектор коммуникаций закрылся снижением на 1,15%.

Бумаги Netflix продемонстрировали лучшую неделю с октября 2022 года, +12,73%, после сильных данных о доходах и количестве подписчиков.

В зеленой зоне закрылись сектора энергетики и основных потребительских товаров, +0,14% и 0,44%, соответственно.

Макроэкономические показатели

Во вторник Министерство торговли сообщило, что розничные продажи выросли на 0,7% в сентябре, прогноз 0,3%.

Наиболее сильный рост наблюдался в сфере интернет-магазинов, в ресторанах и барах, указывая на продолжающийся рост дискреционных расходов.

Еженедельные заявки на пособие по безработице упали до 198 тыс, при ожиданиях 210 тыс.

Объем промышленного производства в сентябре увеличился на 0,3%, при ожиданиях 0%.

Число новых новых домов в сентябре выросло больше, чем ожидалось, однако, количество разрешений на строительство упало на 4,4% за месяц, что стало самым резким снижением за 10 месяцев.

Европейские рынки

Основные фондовые индексы региона закрылись в пятницу на самом низком уровне с начала года на фоне ухудшения настроений на глобальном уровне.

В местной валюте общеевропейский индекс STOXX Europe 600 закрылся снижением на 3,44% на фоне неопределенности относительно процентных ставок и опасений дальнейшей эскалации конфликта на Ближнем Востоке.

Итальянский FTSE MIB упал на 3,12%, немецкий DAX — на 2,56%, французский CAC 40 — на 2,67%, британский FTSE 100 — на 2,60%.

Европейские индексы

Представители ЕЦБ на прошедшей неделе заявили, что видят инфляционный риск, связанный с ростом цен на нефть, вызванным боевыми действиями на Ближнем Востоке.

Инфляция в Великобритании остается высокой. В сентябре ИПЦ остался на уровне 6,7% в годовом исчислении из-за роста цен на бензин.

Инфляция в сфере услуг ускорилась до 6,9%.

Главный экономист Банка Англии (BoE) Хью Пилл заявил, что политикам «еще предстоит проделать некоторую работу», чтобы гарантировать возвращение инфляции к целевому показателю в 2%.

По данным экономического института ZEW, настроения немецких инвесторов в октябре улучшились больше, чем ожидалось.

Во Франции, по данным официального статистического агентства, в октябре деловое доверие упало в большинстве секторов экономики.

Азиатские рынки

Япония

Фондовые индексы Японии закрылись падением — Nikkei 225 упал на 3,3%, более широкий TOPIX снизился на 2,3%.

Общий уровень инфляции в Японии в сентябре составил 3%, снизившись с уровня 3,2% в августе.

Базовая инфляция, которая не учитывает цены на свежие продукты, также замедлилась до 2,8% по сравнению с 3,1% в августе.

Кроме того, «базовый» показатель инфляции, который не учитывает цены на свежие продукты питания и энергоносители, и на который ориентируется Банк Японии, упал до 4,2% с 4,3% в августе.

Китай

Индекс Shanghai Composite снизился на 3,4%, CSI 300 упал на 4,17%, сведя на нет всю прибыль от роста в начале года.

В Гонконге Hang Seng Composite упал на 3,6%.

Азиатские индексы

Сильное падение продемонстрировали технологические гиганты — BABA -4,86%, JD -9,87%, BIDU -14,95%.

Рынок недвижимости, по-прежнему, остается ахиллесовой пятой Поднебесной. Country Garden, ранее крупнейший застройщик страны, объявил, что не смог погасить все свои выплаты по оффшорным долгам после того, как в августе получил 30-дневный льготный период. Аналитики считают, что компания впервые объявит дефолт по долларовым облигациям.

Цены на новое жилье в 70 крупнейших городах Китая в сентябре упали на 0,3% по сравнению с августом, продолжая снижение третий месяц подряд.

Данные по ВВП за третий квартал оказались сильнее прогнозов. Экономика выросла на 4,9% г/г, замедлившись по сравнению с ростом на 6,3% во втором квартале.

В квартальном исчислении экономика выросла на 1,3% по сравнению с ростом на 0,5% во втором квартале.

Розничные продажи в сентябре выросли на 5,5%, что лучше прогноза в 5,0%.

Рост промышленного производства не изменился по сравнению с августом, но оказался лучше ожиданий 4,5% против 4,4%.

Российский рынок

Фондовый рынок РФ демонстрировал позитив на фоне подорожавшей нефти.

Индекс Мосбиржи прибавил 2,41%, закрыв четвертую неделю подряд в зеленой зоне.

РТС поднялся на 4,56%.

Основные индексы MOEX, W

Основные индексы MOEX, W

Драйверами роста выступили бумаги сектора нефти и газа — “Газпром нефть” +7,83%, “Роснефть” +7,31%, “Лукойл” +3,42%, “Транснефть” ап +2,93%, “Сургутнефтегаз” ао +0,43%, ап +2,98%, “Газпром” +0,7%.

В секторе металлов и добычи — бумаги "Мечела" взлетели на 7,3%, "Норникель" +5,9%, “Распадская” +3,66%, “Русал” +2,71%, “Северсталь” +2,29%, “ММК” +0,45%, “НЛМК” -0,61%.

Золотодобытчики — ПАО "Полюс" +1,22%, Polymetal +2,71%.

Бумаги "Ростелекома" подорожали на 2,29% на новостях о дивидендах за 2022 год.

Ритейлеры "Лента" и “Магнит” прибавили 4,74% и 4,33%, соответственно.

Акции "АЛРОСА" упали на 6,05% после отсечки дивидендов.

Сырьевые рынки

Нефть

Стоимость декабрьских фьючерсов Brent (BBZ23) выросла на 1,5% и составила $92,16 за баррель.

Ноябрьская нефть WTI (CLX23) подорожала на 0,44% до $88,08 за баррель.

Фьючерсы на нефть NYMEX, W

Цены на сырую нефть в пятницу упали с двухнедельных максимумов, после того, как агентство Bloomberg сообщило, что Израиль согласился сдержать начало наземной операции в секторе Газа.

Также перспективы снятия санкций с Венесуэлы являются медвежьим фактором для рынка. В среду появилось сообщение, что США могут ослабить на шесть месяцев санкции в отношении экспорта нефти из Венесуэлы в обмен на проведение в стране президентских выборов в следующем году. Аналитики оценивают дополнительные поставки примерно в 200 000 баррелей в сутки.

Опасение разрастания конфликта на Ближнем Востоке усиливает беспокойство инвесторов о возможных нарушениях поставок, что является бычьим фактором для цен на энергоносители.

Vortexa сообщила, что запасы сырой нефти на плавучих хранилищах уменьшились на 0,5% до 74,71 млн баррелей, самого низкого уровня за 10 месяцев.

Отчет EIA показал, что запасы сырой нефти в США за неделю упали на 4,491 млн баррелей, что значительно ниже прогноза в -0,5 млн. баррелей.

Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю выросло на 4 единицы до 501 установок.

Металлы

Декабрьское золото (GCZ3) закрылось ростом на 2,72% на отметке 1994,4 долл за унцию.

Декабрьское серебро (SIZ23) подорожало на 2,66% до 23,505 долл. за унцию.

Фьючерсы на золото и серебро, COMEX, W

Цены на золото достигли максимума за 2-3/4 месяца, а серебро - максимума за 1 месяц.

Драгоценные металлы получили поддержку на фоне возросшего спроса на активы-убежища из-за эскалации конфликта на Ближнем Востоке.

Падение на мировых фондовых рынках спровоцировало активные покупки драгоценных металлов.

ETF VanEck Gold Miners (GDX) за неделю вырос на 1,9%, что является первой положительной неделей за три года.

Акции Barrick Gold Corporation выросли на 7,3%, New Gold — на 4%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Япония

Фондовые индексы Японии закрылись падением — Nikkei 225 упал на 3,3%, более широкий TOPIX снизился на 2,3%.

Общий уровень инфляции в Японии в сентябре составил 3%, снизившись с уровня 3,2% в августе.

Базовая инфляция, которая не учитывает цены на свежие продукты, также замедлилась до 2,8% по сравнению с 3,1% в августе.

Кроме того, «базовый» показатель инфляции, который не учитывает цены на свежие продукты питания и энергоносители, и на который ориентируется Банк Японии, упал до 4,2% с 4,3% в августе.

Китай

Индекс Shanghai Composite снизился на 3,4%, CSI 300 упал на 4,17%, сведя на нет всю прибыль от роста в начале года.

В Гонконге Hang Seng Composite упал на 3,6%.

Азиатские индексы

Сильное падение продемонстрировали технологические гиганты — BABA -4,86%, JD -9,87%, BIDU -14,95%.

Рынок недвижимости, по-прежнему, остается ахиллесовой пятой Поднебесной. Country Garden, ранее крупнейший застройщик страны, объявил, что не смог погасить все свои выплаты по оффшорным долгам после того, как в августе получил 30-дневный льготный период. Аналитики считают, что компания впервые объявит дефолт по долларовым облигациям.

Цены на новое жилье в 70 крупнейших городах Китая в сентябре упали на 0,3% по сравнению с августом, продолжая снижение третий месяц подряд.

Данные по ВВП за третий квартал оказались сильнее прогнозов. Экономика выросла на 4,9% г/г, замедлившись по сравнению с ростом на 6,3% во втором квартале.

В квартальном исчислении экономика выросла на 1,3% по сравнению с ростом на 0,5% во втором квартале.

Розничные продажи в сентябре выросли на 5,5%, что лучше прогноза в 5,0%.

Рост промышленного производства не изменился по сравнению с августом, но оказался лучше ожиданий 4,5% против 4,4%.

Российский рынок

Фондовый рынок РФ демонстрировал позитив на фоне подорожавшей нефти.

Индекс Мосбиржи прибавил 2,41%, закрыв четвертую неделю подряд в зеленой зоне.

РТС поднялся на 4,56%.

Основные индексы MOEX, W

Основные индексы MOEX, W

Драйверами роста выступили бумаги сектора нефти и газа — “Газпром нефть” +7,83%, “Роснефть” +7,31%, “Лукойл” +3,42%, “Транснефть” ап +2,93%, “Сургутнефтегаз” ао +0,43%, ап +2,98%, “Газпром” +0,7%.

В секторе металлов и добычи — бумаги "Мечела" взлетели на 7,3%, "Норникель" +5,9%, “Распадская” +3,66%, “Русал” +2,71%, “Северсталь” +2,29%, “ММК” +0,45%, “НЛМК” -0,61%.

Золотодобытчики — ПАО "Полюс" +1,22%, Polymetal +2,71%.

Бумаги "Ростелекома" подорожали на 2,29% на новостях о дивидендах за 2022 год.

Ритейлеры "Лента" и “Магнит” прибавили 4,74% и 4,33%, соответственно.

Акции "АЛРОСА" упали на 6,05% после отсечки дивидендов.

Сырьевые рынки

Нефть

Стоимость декабрьских фьючерсов Brent (BBZ23) выросла на 1,5% и составила $92,16 за баррель.

Ноябрьская нефть WTI (CLX23) подорожала на 0,44% до $88,08 за баррель.

Фьючерсы на нефть NYMEX, W

Цены на сырую нефть в пятницу упали с двухнедельных максимумов, после того, как агентство Bloomberg сообщило, что Израиль согласился сдержать начало наземной операции в секторе Газа.

Также перспективы снятия санкций с Венесуэлы являются медвежьим фактором для рынка. В среду появилось сообщение, что США могут ослабить на шесть месяцев санкции в отношении экспорта нефти из Венесуэлы в обмен на проведение в стране президентских выборов в следующем году. Аналитики оценивают дополнительные поставки примерно в 200 000 баррелей в сутки.

Опасение разрастания конфликта на Ближнем Востоке усиливает беспокойство инвесторов о возможных нарушениях поставок, что является бычьим фактором для цен на энергоносители.

Vortexa сообщила, что запасы сырой нефти на плавучих хранилищах уменьшились на 0,5% до 74,71 млн баррелей, самого низкого уровня за 10 месяцев.

Отчет EIA показал, что запасы сырой нефти в США за неделю упали на 4,491 млн баррелей, что значительно ниже прогноза в -0,5 млн. баррелей.

Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю выросло на 4 единицы до 501 установок.

Металлы

Декабрьское золото (GCZ3) закрылось ростом на 2,72% на отметке 1994,4 долл за унцию.

Декабрьское серебро (SIZ23) подорожало на 2,66% до 23,505 долл. за унцию.

Фьючерсы на золото и серебро, COMEX, W

Цены на золото достигли максимума за 2-3/4 месяца, а серебро - максимума за 1 месяц.

Драгоценные металлы получили поддержку на фоне возросшего спроса на активы-убежища из-за эскалации конфликта на Ближнем Востоке.

Падение на мировых фондовых рынках спровоцировало активные покупки драгоценных металлов.

ETF VanEck Gold Miners (GDX) за неделю вырос на 1,9%, что является первой положительной неделей за три года.

Акции Barrick Gold Corporation выросли на 7,3%, New Gold — на 4%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"