Опционы — сложный, но очень интересный, гибкий и чрезвычайно многогранный инструмент. Большинство трейдеров недооценивают те возможности, которые открывают опционные стратегии и методы опционной торговли для ограничения рисков и максимизации прибыли. Мы разберем в статье что такое опционные сделки, какие бывают виды, лучшие стратегии для опционов.

Существует огромное многообразие комбинаций для построения эффективной системы в постоянно изменяющейся среде.

Секрет успеха заключается в том, чтобы, оценив рыночную ситуацию, использовать именно ту модель или конструкцию, которая даст возможность максимально эффективно ее использовать. А вариантов для этого - великое множество.

Но самое главное правило - рынок диктует выбор модели, но не обратное!

Для трейдеров, которые хотят научиться видеть и анализировать ситуацию, создавать прибыльные системы торговли, используя арсенал знаний и опыта профессионалов, созданы курсы по инвестированию А. М. Герчика.

Виды опционных стратегий

Опционы дают возможность широкого маневра. Поэтому существуют разные опционные стратегии - виды, которые можно сгруппировать.

Стратегии с использованием данного инструмента можно разделить по определенным группам:

- спекулятивные модели — наиболее простые операции, основанные на росте или снижении цены базового актива;

- покупка или продажа волатильности — сделки, которые позволяют заработать при любом направлении рынка или в пределах определенного диапазона.

- спрэды — одновременная покупка или продажа контрактов одного типа, но с разными страйками или датами экспирации;

- хеджирование — страхование открытых позиций в базовом активе в целях страхования от неблагоприятного движения цены.

Спекулятивная торговля (покупка направления)

Самые простые операции — это приобретение опционов Put, если ожидается снижение рынка или Call, при ожидании роста.

Убытки здесь ограничиваются затратами на приобретение контракта, потенциальные прибыли не ограничены.

Простые опционные стратегии позволяют совершать спекулятивные операции, зарабатывая на растущем или падающем рынке, ограничивая риски размером уплаченной премии.

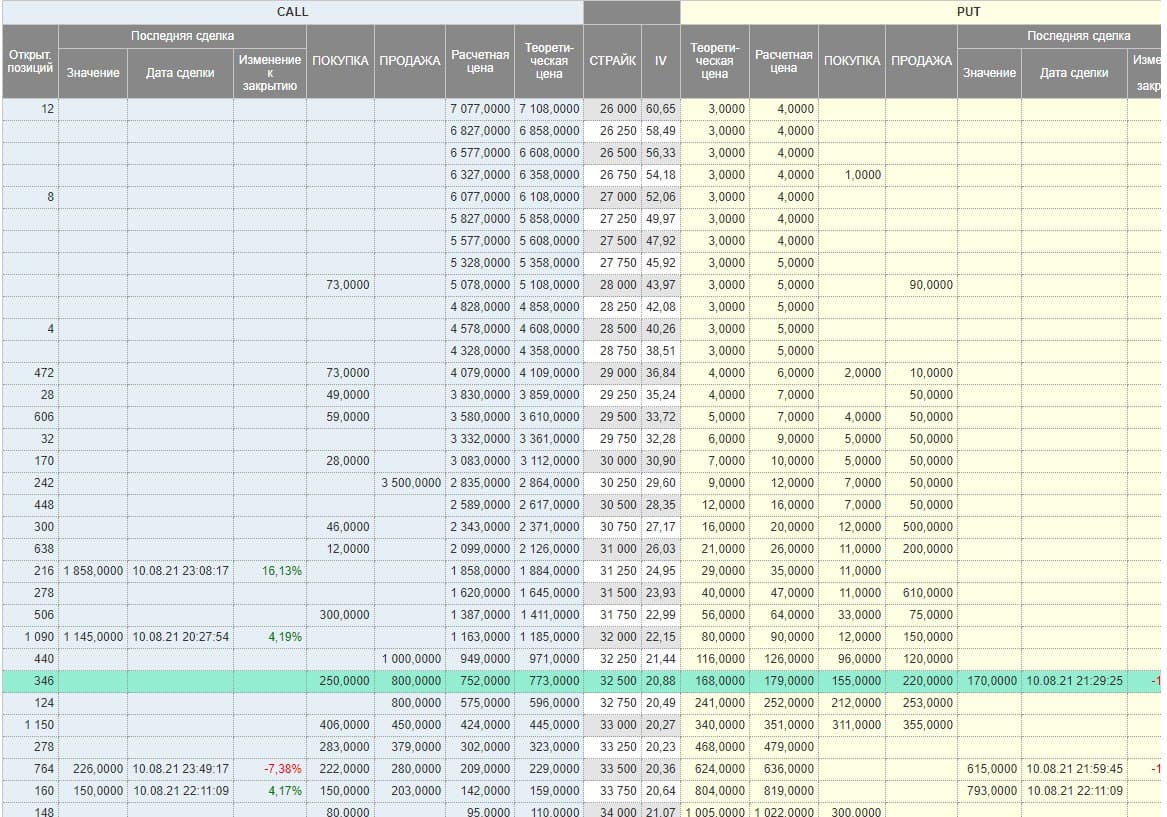

Пример 1. При ожидании роста акций “Сбербанка”, можно рассмотреть приобретение колла.

Опционы на фьючерс SBRF 9.21

Покупая страйк 32500 руб. за 250 руб., в случае реализации сценария и росте инструмента до 33500 руб., можно рассчитывать на прибыль:

(33500 - 32500) -250 = 750 руб.

Максимальный риск в данном случае 250 руб, тогда как при покупке 100 акций при негативном развитии событий, его размер мог бы быть куда больше.

Пример 2. Если инвестор ожидает снижение рынка, он будет рассматривать возможность купить Put.

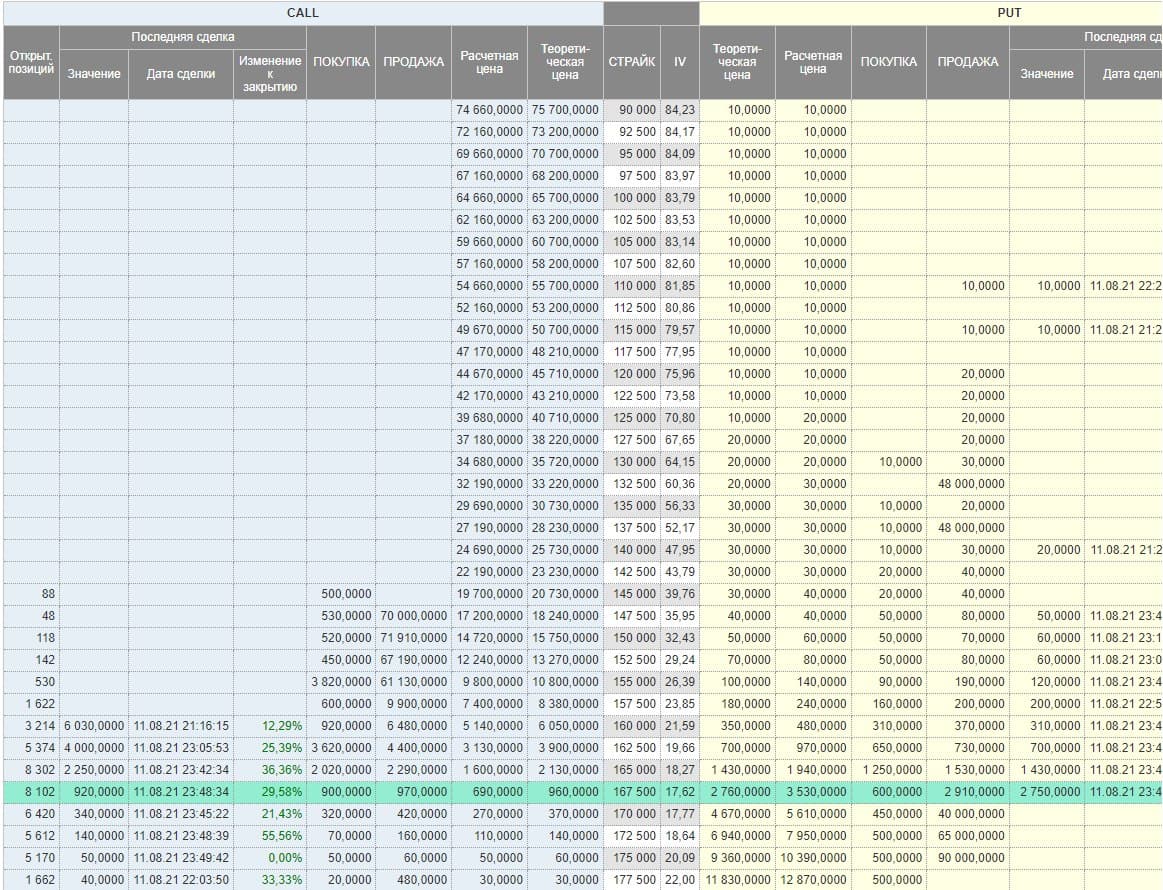

Опционы на фьючерсный контракт индекса РТС

Приобретени пута на фьючерс РТС со страйком 167500 руб. за 600 руб. может принести прибыль при снижении цены до 162500 руб. в размере (167500 - 162500) - 600 = 4400 руб. Риск в данном случае был бы ограничен суммой 600 руб.

Зеркально противоположные операции — это продажи контрактов.

Спрэдовые стратегии

На умеренно растущем или снижающемся тренде применяют такие стратегии опционной торговли, как бычий и медвежий спрэд (вертикальный спрэд).

Наличие выраженного направленного движения подходит для построения вертикального спрэда.

Бычий Call-спред

Бычий спрэд — опционная стратегия, которая позволяет использовать восходящую тенденцию и заключается в одновременном открытии позиций Long Call и Short Call с разными страйками. Дальний колл продается “вне денег”, с таким расчетом, чтобы до срока экспирации цена до него “не добралась”.

На растущем рынке “зарабатывает” купленный колл.

Прибыль формируется в диапазоне между страйками.

На дату экспирации доход увеличивается на премию от продажи дальнего опциона.

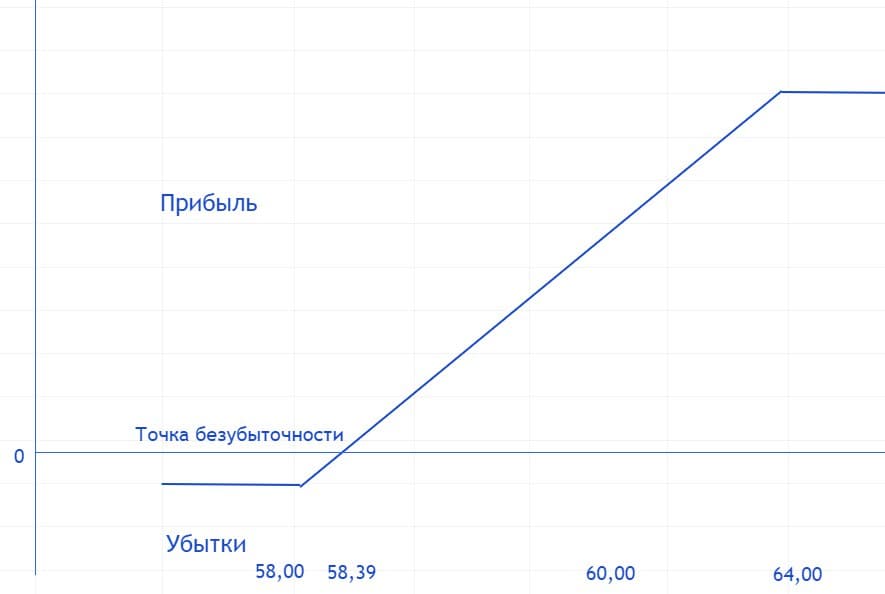

Например, инвестор приобретает колл на акции XOM по цене исполнения 58 долларов за 0,39 доллара, когда бумаги торгуются по 58,14 долл.

Одновременно продает колл страйк 64 долларов с премией 0,01 доллара.

Чистые затраты по сделке 39 - 1 = 38 долл.

Если котировки поднимутся до 60 долларов на дату исполнения, то прибыль составит (60 - 58) х 100 - 38 = 162 долл.

Если акция упадет ниже 58 долл. оба опциона теряют свою ценность, и убыток составляет 38 долларов.

Модель бычьего колл-спреда

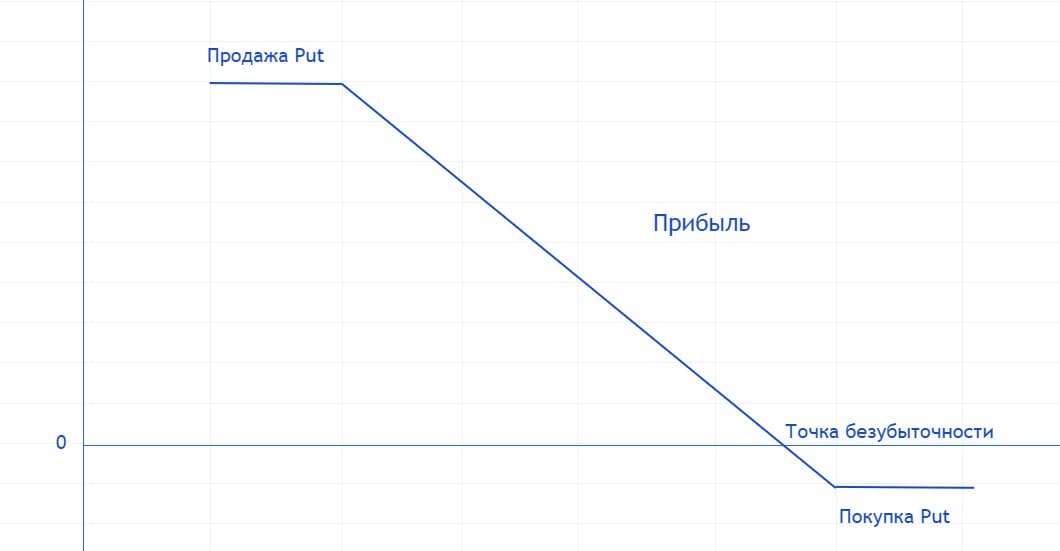

Медвежий Put-спрэда

При снижении рынка, когда инвестор предполагает, что за определенный промежуток времени базовый актив упадет до какого-то определенного уровня, медвежий Put-спрэд является идеальным решением.

Конструкция представляет собой Long Put и Sort Put с разными страйками.

Медвежий пут

Прибыль генерируется в диапазоне между страйками.

При исполнении контракта, прибыль увеличивается на премию от проданного контракта.

Если ситуация развивается вразрез с прогнозом инвестора, и рынок разворачивается вверх, стоимость проданного пута нивелирует убыток.

При падении цены за нижний страйк, убытки по проданному контракту, компенсирует прибыль по купленному путу, так как он в этом случае оказывается «в деньгах».

Основное преимущество медвежьего пут-спрэда состоит в возможности свести к минимуму чистый риск в операции. Затраты в подобных сделках ниже чем при простой покупке путов или в коротких продажах акций и фьючерсов.

Спрэдовые стратегии для опционов позволяют зарабатывать во время тренда, снижая затраты за счет противоположных сделок и ограничивая размеры убытков.

Спрэды также могут быть горизонтальными, отличающимися по срокам исполнения

Стратегии для опционов “Покупка/продажа волатильности”

Ситуация, когда после длительного боковика ожидается зарождение нового тренда — весьма типична. Для определения момента начала новой тенденции и ее направления широко используются методы технического анализа и графические модели. Больше информации о них на странице “паттерны в трейдинге”.

В подобной ситуации используются опционные стратегии — стрэддл и стрэнгл.

Применение данных конструкций наиболее оправданно после длительного затишья перед выходом важных новостей, способных нарушить баланс и привести рынок в движение.

Об особенностях торговли на новостях можно прочитать на странице “Стратегии торговли на бирже”.

Стрэддл

Покупка стрэддла (long straddle) может принести прибыль, когда инвестор не уверен в выборе направления.

Конструкция представляет собой одновременную покупку опционов Call и Put с одинаковым страйком и одной датой исполнения.

На растущем рынке увеличивается стоимость колла, при падении - растет стоимость пута. Сделка начинает приносить прибыль, когда цена выходит за границы диапазона, образованного страйками + уплаченные премии.

При этом, не имеет значения в какую сторону пойдет рынок.

Величина максимального риска стрэддла ограничивается суммой уплаченных премий.

Стрэнгл

Покупка Стрэнгла представляет собой комбинацию длинных колл и пут на страйках “вне денег”.

Т.е. инвестор определяет диапазон, за пределы которого цена не выйдет до момента исполнения.

Логика конструкции очень простая. Сделка принесет прибыль, если один из опционов выйдет “в деньги” на суммарную стоимость приобретенных контрактов. Трейдеры используют данную модель в спекулятивной торговле, зарабатывая на сильных, импульсных движениях.

Преимуществом стрэнгла перед стрэддлом являет меньший суммарный риск, так как стоимость контрактов “вне денег” значительно ниже чем стоимость опционов “на деньгах”.

Минусом является более широкий диапазон цены, за пределами которого конструкция начинает зарабатывать.

Например, покупка 10 000 пут за 1000 и 11 000 колл и за 1200, при текущей цене фьючерса 10 500, начнет приносить прибыль, когда цена актива вырастет от страйка 11 000 на общую стоимость покупки контрактов (1000 + 1200 = 2200) и продолжит рост.

Или, при снижении рынка, цена опустится ниже страйка 10 000 - 2200 и продолжит дальнейшее падение.

Максимальный риск сделки 2200.

Стрэнгл способен принести большую прибыль, чем стрэддл, но для него необходим более сильный импульс.

Во время движения во флэте применяют конструкции, которые называют продажей волатильности и их логика построена на предположении, что цена не покинет определенный диапазон. Наиболее известные конструкции данного типа - “Бабочка” и “Кондор”.

Многообразие опционных стратегий позволяет зарабатывать на различных рынках, используя особенности текущего момента. Ценовая динамика базового актива диктует выбор оптимального варианта.

Научиться видеть и понимать характер и особенности инструментов, ситуации, расстановку основных игроков поможет блог профессионального трейдера А. М. Герчика.