Основные моменты:

На прошедшей неделе опять активизировалось противостояние между Китаем и США, состоялся “обмен закрытиями консульств”. В пятницу напряженность усилилась после того, как Китай приказал США закрыть свое консульство в Чэнду в ответ на закрытие китайского консульства в Хьюстоне.

На фоне роста заболеваемости и совершенной неопределенности с дальнейшим развитием ситуации, повторным закрытием предприятий, вводом ограничений в отдельных регионах, осложнения между торговыми партнерами создают дополнительное давление на рынки.

Позитивно, что лидеры Европейского Союза договорились о создании фонда для помощи государствам-членам пострадавшим от пандемии.

Эксперты прогнозируют, что темпы восстановления экономик, скорее всего, замедлятся, поскольку число случаев заболевания коронавирусом продолжает расти, поэтому меры фискального и монетарного стимулирования будут играть решающую роль до тех пор, пока не появится вакцина.

Американский рынок

На прошлой неделе американские акции умеренно снизились, а доходность долгосрочных облигаций упала до рекордных минимумов. Основные индексы закрылись разнонаправленно после отказа от раннего роста.

Индекс S&P 500 подешевел на 0,28%. В четверг S&P 500 поднялся, приблизившись почти на 3% к своему историческому максимуму в феврале, зафиксировав значение 3279,99.

Промышленный индекс Доу-Джонса 26,469 -0,8%

NASDAQ 100 откатился от максимальных 11000-х отметок в начале недели более чем на 500 пунктов до 10 483,13, на закрытии минус 1,5%.

Американские индексы

Похоже, что рост в начале недели, в некоторой мере, был связан с позитивными новостями в области разработки вакцин. Оксфордский университет и AstraZeneca объявили, что их кандидат на вакцину, дал здоровые уровни антител и Т-клеток, причем последние дают надежду на длительный иммунитет.

Исследования вакцин, разрабатываемых Pfizer совместно с BioNTech и CanSino Biologics с Пекинским институтом биотехнологии, также показали значительный иммунный ответ с умеренными побочными эффектами.

Акции PFE выросли на +3,85%.

Началась некоторая ротация на американском фондовом рынке — средние компании восстанавливали свои позиции, лидеры рынка замедлили рост.

Акции технологических компаний были менее убедительны, а высокотехнологичный Nasdaq Composite показал худшие результаты из-за спада в Apple и производителях чипов. INTC разочаровала инвесторов сообщением о задержке выпуска новых 7-нанометровых процессоров, который отстает от графика на шесть месяцев. В результате акции упали более чем на 15%.

AAPL -3,85%, INTC -15,68%, MCHP -5,17%.

Выбивались из общего фона акции AMD +26,09%. Компания объявила о новых десктопных процессорах с архитектурой x86, на базе 7-нанометрового процессора и оснащенных встроенной графикой.

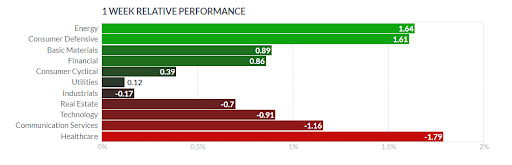

Энергетические акции превзошли ожидания, так как нефтяные котировки в начале недели росли. Рыночная капитализация компаний энергетического сектора выросла за неделю на 1,64%.

Потребительский сектор defensive вырос на 1,61%.

Базовые материалы и финансы прибавили более 0,8%.

В аутсайдерах недели были акции сектора здравоохранения, несмотря на позитивные новости о вакцинах, сектор “просел” на 1,79%; AMGN -4,05%, GILD -4,99%, LLY -3,85%.

Технологические компании потеряли 0,9%.

Сектора S&p 500

Экономические данные недели были неоднозначными.

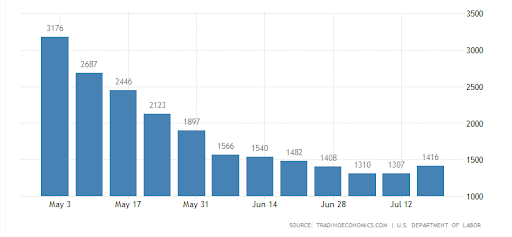

Сообщения с рынка труда стали некоторым предостережением о том, что не все так благополучно, как кажется на первый взгляд. Очевидно, что рост замедлился после резкого восстановления в конце весны. Первоначальные заявки на пособие по безработице за последнюю неделю выросли с 1,31 млн. до 1,41 млн., впервые с марта, увеличившись на 109 тыс. с пересмотренного уровня предыдущей недели. Уровень предыдущей недели был пересмотрен на 7 000 с 1 300 000 до 1307000.

Первичные заявки на пособие по безработице в США

Данные по безработице и целевые покупки ФРС 20- и 30-летних казначейских облигаций привели к значительному снижению долгосрочной доходности в течение недели. К тому же президент ФРБ Нью-Йорка Уильяма Дадли выразил предположение, что Федрезерв может продлить срок своих покупок облигаций.

Рынок жилья выглядит позитивно. Продажи существующих домов увеличились на 20,7%, а продажи новых домов выросли на 13,8% в июне по сравнению с предыдущим месяцем.

Тридцатилетние ставки по ипотечным кредитам упали до самого низкого уровня в этом году, с 3,7% в январе до 3% на прошлой неделе.

На предстоящей неделе компании продолжат отчитываться по итогам второго квартала. Почти 40% компаний S&P 500 сообщат о результатах.

В среду ожидается решение ФРС по процентной ставке.

Европейский рынок

Наиболее значимым событием для всего европейского региона стало достижение договоренности между лидерами ЕС о создании фонда на сумму 750 миллиардов евро. Фонд будет состоять из грантов на сумму 390 млрд. евро вместо предложенных 500 млрд. евро и кредитов на сумму 360 млрд. евро под низкие проценты. Италия, вероятно, будет самым большим получателем, как наиболее пострадавшая от пандемии.

Ухудшение отношений между США и Китаем несколько испортило позитивное настроение от результатов саммита.

В результате европейские индексы завершили неделю снижением. STOXX Europe 600 закрылся с минусом 1,17%, немецкий DAX 30 снизился на 0,23%, французский CAC 40 — на 1,47%, а итальянский FTSE MIB — на 1,25%. Британский FTSE 100 упал на 2,38%.

Основные европейские индексы

Деловая активность в еврозоне выросла в июле впервые с февраля и самыми быстрыми темпами за последние два года, как показал опрос IHS Markit.

Составной индекс деловой активности в производственном секторе PMI в еврозоне вырос в июле до 54,8, что выше прогноза 51,1 и предыдущего уровня 48,5.

Рост наблюдается и в производственном секторе и в сфере услуг.

Растет приток новых заказов, восстанавливается занятость, хотя вопрос безработицы остается острым, так как многие компании вынуждены сокращать объемы из-за общего снижения спроса.

Розничные продажи в Великобритании оказались намного сильнее, чем ожидалось, в июне, увеличившись на 13,9%, по сравнению с прогнозом 8% и увеличением на 12,3% в мае. Этому способствовало снятие ограничений и возобновление работы магазинов, закрытых на время карантина.

Представители Великобритании и ЕС на этой неделе сообщили The Times, что всеобъемлющая сделка по Brexit может быть завершена в сентябре.

Российский рынок

Российский Центробанк в пятницу принял решение о снижении ключевой ставки на 25 базисных пунктов до 4,25%.

ЦБ сообщил, что видит и оценивает риск снижения инфляции от целевого уровня 4% в 2021 году. Регулятор отметил, что смягчение ограничительных мер способствует оживлению экономической активности, однако предполагает, что восстановление мировой и российской экономики будет неравномерным и постепенным. Политика Центрального банка направлена на ограничение дефляционных рисков и стабилизации инфляции вблизи 4% на прогнозном горизонте. По прогнозу ЦБ, с учетом проводимой денежно-кредитной политики, годовая инфляция составит 3,7 – 4,2% в 2020 году, 3,5 – 4,0% в 2021 году и в дальнейшем будет находиться вблизи 4%. Основные индексы российского фондового рынка прибавили более 3% по итогам недели. RTSI остается в боковом коридоре +3,27%. RTSI, W IMOEX пробил верхнюю границу диапазона, обновил максимумы и закрылся на уровне начала марта 2863,12, +3,18%. IMOEX, W Рост цен на золото поддержал акции золотодобывающих компаний - POLY +15,85%, PLZL +15,43%. Хорошо выглядели акции AFLT +6,20%, MGNT +11,17%, SBER +2,45%. Акции нефтегазового сектора торговались в узких диапазонах и закрылись вблизи нулевых отметок, как ROSN -0,03%. Лучше смотрелись акции Сургутнефтегаза SNGS +3,68% и Лукойла LKOH +0,82%, которые пытались пробиться выше уровня 5000 руб., GAZP +0,43%. Рубль в паре долларом торговался в горизонтальном диапазоне 70,45 - 72,00. USDRUB, D Цены на сырую нефть немного выросли с понедельника на фоне слабого доллара и роста мировой производственной активности. Технически, котировки нашли уровень сопротивления и торгуются в узкой зоне консолидации возле уровней. Фьючерсы на нефть WTI с поставкой в сентябре (CLU20) в пятницу закрылись на отметке 41,29 долл. за баррель. Сентябрьский фьючерс WTI, W Фьючерсы на нефть сорта Brent (CBU20) закрылись на 43,34 долл. Сентябрьский фьючерс Brent, W Падение индекса доллара в пятницу до нового минимума является бычьим фактором для цен на энергоносители. Поддержку котировкам также оказали более сильные, чем ожидалось, экономические данные. Индекс деловой активности в производственном секторе Еврозоны Jul Markit вырос на 3,7 пункта до 51,1, что оказалось выше ожиданий 50,1 и самым быстрым темпом роста за 1,5 года. Индекс деловой активности в производственном секторе Великобритании в июле вырос до 53,6 при ожиданиях 52,0, что стало самым быстрым темпом роста за 16 месяцев. Производственный индекс деловой активности в США в июле вырос до 51,3, слабее ожиданий 52,0, но это был первый рост производственной активности за 5 месяцев. Давили на рынок новости, связанные с эскалацией напряженности внутри США и обострение взаимоотношений с Китаем. Недельные данные от Baker Hughes были нейтральными для нефти, так как они показали, что активные нефтяные вышки США выросли на 1 установку за неделю с 180 до 181. Еженедельные данные EIA в среду показали, что запасы сырой нефти в США на 17 июля выросли до 4,892 млн. барр. при прогнозе снижения на 2,088 млн. и предыдущем снижении на 7,493 млн. и были на 19,0% выше сезонного 5-летнего среднего, запасы бензина — на 7,0% выше 5-летнего среднего, дистиллятов — на 26,7% выше среднего за 5 лет. Добыча нефти в США за неделю, закончившуюся 17 июля, выросла на 0,9% до 11,1 млн. баррелей в сутки. Золото вновь растет и обновляет максимумы на фоне слабости доллара и обострения напряженности по линии США - Китай. Августовский фьючерс на золото Aug Comex (GCQ20) в пятницу закрылся с недельным ростом на 4,83% на отметке $1897,5 за унцию. Августовский фьючерс на золото COMEX, W Сентябрьское серебро Sep (SIU20) выросло на 15,61% и закрылось на отметке $ 22,850 за унцию. Сентябрьский фьючерс на серебро, W Признаки восстановления мировой производственной активности поддерживают спрос на промышленные металлы и повышают цены на серебро. Длинные позиции в ETFs по золоту и серебру находятся на максимальных отметках. Денежно-кредитная политика ведущих центральных банков мира, низкая доходность облигаций, а также риски, связанные с пандемией, Brexit и глобальными геополитическими точками напряжения в Иране, Северной Корее и Венесуэле поддерживают интерес к золоту как к активу-убежищу. Давление на рынок металлов оказывают опасения по поводу долгосрочной дефляции из-за огромного экономического ущерба от пандемии и резкое снижение спроса на промышленные металлы, в том числе на серебро. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Сырьевые рынки

Нефть

Золото и серебро