Основные моменты:

Американский рынок

Рынок акций получил поддержку от падения уровня заражения COVID в США. По данным института Джонса Хопкинса, 5-дневное среднее число новых случаев заражения в США упало до 7-недельного минимума, составляющего около 42 000 случаев, по сравнению с июльским пиком, составляющим около 70 000 случаев.

На прошедшей неделе индекс широкого рынка достиг рекордных дневных максимумов 3399,96, превысив пик февраля, но в итоге изменение S&P 500 составило только +0,7%.

Аналитики отмечают самое быстрое в истории восстановление S&P 500 после медвежьего рынка.

Согласно данным Barron’s и Dow Jones Market Data индексу потребовалось 126 торговых дней, чтобы вернуться на февральские максимумы — это более чем в 10 раз быстрее, чем среднее значение исторического отскока за 1542 торговых дня.

Рекордный рост обеспечивают шесть акций — Facebook, Apple, Netflix, Microsoft, Amazon и Google, удельный вес которых в капитализации индекса составляет около 20%.

С начала года “шестёрка” подорожала на 26%, толкая вверх весь рынок. В то же время остальные бумаги потеряли 9,2% суммарной стоимости. Такая динамика FAAMG объясняется, тем, что лидеры рынка показывают прибыль, когда другие страдают от кризиса, вызванного пандемией.

В августе появились признаки оживления в «отстающих» акциях — бумаги из энергетического, финансового и промышленного секторов заметно подорожали с начала месяца — промышленность на 8%, энергетика на 5,5%, а вот IT-сектор замедлил рост до 3%.

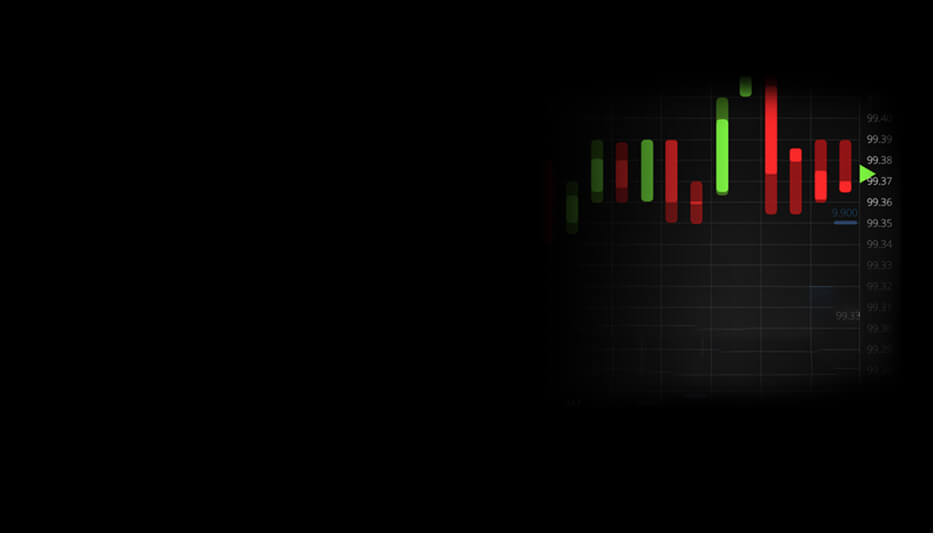

Недельный график S&P 500

Традиционно лидировал NASDAQ +2,7%.

NASDAQ, W

DJIA остался на прежних позициях — 0%.

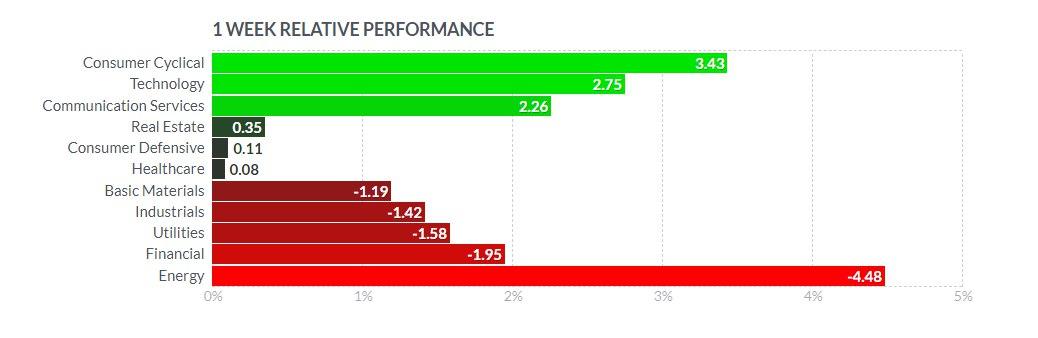

В разрезе секторов результаты недели были крайне неравномерными: акции потребительских циклических товаров выросли на 3,43%, технологий +2,75%, сектора коммуникаций +2,26%.

Аутсайдерами были энергетический сектор, который уменьшил капитализацию на 4,48% и финансовый с минус 1,95%.

Сектор коммунальных услуг просел на 1,58%, индустриальный — на 1,42%, базовых материалов — на 1,19%.

Драйверами роста выступили бумаги “тяжеловесов” — AAPL +8,23%, GOOGL +4,71%.

В технологическом секторе лидировали NVDA +9,68%, CRM +7,27%, ADBE +5,72%.

Apple Inc на прошедшей неделе стала первой публичной компанией США с рыночной капитализацией более 2 триллионов долларов.

Акции энергетических компаний находятся под давлением медленного восстановления мирового спроса на нефть — XOM -5,07%, CVX -5,87%, COP -6,52%.

Финансовый сектор, отреагировал снижением на сообщение от Berkshire Hathaway о значительном сокращении банковских активов — BAC -5,63%, WFC -6,56%, C -6,86%, JPM -4,97%.

Экономические данные

Предварительный индекс деловой активности в производственной сфере США от Markit в августе вырос до 53,6, что выше ожиданий 52,0 и июльского показателя 50,9. В январе 2020 года показатель находился на более низких уровнях 51,9.

Индекс деловой активности в сфере услуг в США вырос до 54,8, что выше ожиданий 51,0 и июльского значения 50,0. Показатель превысил допандемический январский уровень 54,4.

Строительные компании США показывали позитивную динамику на фоне сообщений о значительном увеличении количества новых домов и разрешений на строительство в июле, а также сильного отчета о продажах вторичного жилья.

Индекс доверия Национальной ассоциации жилищного строительства достиг наивысшего уровня за всю историю наблюдений, а продажи вторичного жилья в июле достигли максимального уровня с декабря 2006 года.

Опубликованный в пятницу июльский отчет о продажах вторичного жилья в США свидетельствовал о росте + 24,7% до 5,86 млн. единиц против ожиданий + 14,6% и в сравнении с июньским ростом + 20,2%.

Спрос на жилье был повышен из-за новой реальности, в которой оказались американцы. Миллионы семей были замкнуты в своих городских квартирах во время карантинных ограничений достаточно длительный период, многим пришлось работать из дома — в малогабаритных квартирах это сложно.

До сих пор многие люди продолжают работать из дома, и полная неопределенность по поводу второй волны и возможных новых ограничений заставляют пересматривать жилищные условия и переезжать в дома большего размера.

К тому же, рекордно низкие ставки по ипотеке поддерживают рынок. Статистика последних месяцев свидетельствует об увеличении массовой миграции городских жителей в пригороды во всем мире.

Еженедельный отчет о первичных заявках на пособие по безработице принес разочарование — вновь превысил миллион и тяжелое чувство, что все далеко не так хорошо, с восстановлением экономики.

Первоначальные заявки неожиданно выросли до 1,1 миллиона. Однако количество повторных заявок снизилось, что смягчило ситуацию.

Опубликованный в среду протокол июльского заседания ФРС также разочаровал инвесторов. Пессимистичный взгляд на восстановление экономики на фоне неубедительных заверений по поводу дальнейших мер стимулирования не слишком воодушевили участников рынков.

Европейский рынок

Европейские акции упали в начале торгов в пятницу на -1,6% на фоне очень слабых отчетов о PMI еврозоны. Предварительные показатели демонстрируют, что восстановление экономики еврозоны в августе потеряло динамику.

Предварительный августовский индекс деловой активности в производственной сфере Markit Еврозоны в пятницу упал на -0,1 пункт до 51,7, что оказалось ниже ожиданий роста на +0,9 до 52,7.

Индекс деловой активности в сфере услуг упал на -4,6 до 50,1, что намного ниже ожиданий от -0,2 до 54,5.

Индекс деловой активности в производственной сфере Германии вырос на +2,0 до 53,0, но в сфере услуг снизился на -4,8 до 50,8.

Производственный PMI Франции упал на -3,4 до 49,0, а PMI в сфере услуг - на -5,4 до 51,9.

Европейские акции снижались из-за ухудшения отношений между США и Китаем и растущих опасений по поводу того, что возобновление роста заболеваний может нанести новый удар по экономике. На фоне роста инфицирования Хорватия, Словения, Мальта, Австрия, Венгрия, Франция, Испания и Италия вынуждены возвращаться к ограничениям и ужесточению карантинных мер.

Немецкий DAX упал за неделю на 1,06%, французский CAC 40 — на 1,34%, а британский FTSE 100 — на 1,45%.

Сводный PMI Великобритании вырос до более чем 60 пунктов, что является 82-месячным максимумом.

Эксперты считают, что Великобритания находится на пути к быстрому восстановлению после кризиса, о чем свидетельствуют розничные расходы, которые в июне восстановились до уровня, предшествующего пандемии. Наибольший рост обеспечили покупки через Интернет.

Великобритания к текущему моменту восстановила половину потерянного ВВП.

Японский фондовый индекс Nikkei 225 упал на 1,58% на прошедшей неделе. Кабинет министров Японии опубликовал данные по ВВП за первый финансовый квартал, закончившийся 30 июня 2020 года. Правительство сообщило, что японская экономика пережила самый большой спад за всю историю. ВВП упал на 7,8% за квартал, что составляет 27,8% в годовом выражении, в основном из-за резкого сокращения экспорта и внутренних потребительских расходов. Внутреннее потребление, на которое приходится более 50% ВВП страны, упало на рекордные 8,2% к/к, примерно на 29% г/г из-за закрытия предприятий и карантинных мер. Экспорт снизился на 18,5% по сравнению с предыдущим кварталом и на 56% в годовом исчислении. Согласно консенсус-прогнозу, экономика Японии сократится на 5–6% в 2020 финансовом году, который закончится в марте 2021 года. Акции материкового Китая завершили неделю незначительным повышением. Композитный индекс Шанхайской биржи вырос на 0,61%. Напряженность в отношениях между Пекином и Вашингтоном остается проблемой — США объявили о новых ограничениях в отношении Huawei Technologies, что создает трудности для китайской компании поддерживать производство без поставки чипов из США или Тайваня. Китай добился успехов в сдерживании распространения коронавируса, о чем сообщила Национальная комиссия здравоохранения. В стране не регистрируются случаи локальной передачи вируса. Внутренние поездки в Китае переживают резкое оживление — по данным китайских государственных СМИ, за последние выходные в Ухане, эпицентре вспышки коронавируса, зарегистрировано 352000 туристов. Японский Nikkei 225 и SHANGHAI Comp. В пятницу были опубликованы данные от Минэкономразвития по российскому ВВП — падение валового внутреннего продукта в июле составило 4,7% г/г, предыдущий показатель — снижение на 6,4% в июне. За период с января по июль российская экономика сократилась на 3,8%. Данные оказались лучше прогнозов, что позволило чиновникам заявлять о процессах восстановления экономики страны. По данным Росстата падение ВВП в первом полугодии составило 3,6% г/г, во втором квартале падение составило 8,5%, после повышения на 1,6% в первом квартале. Наиболее активный рост в июле наблюдался в секторах, ориентированных на потребительский спрос. В июле промышленное производство в РФ упало на 8% г/г по данным Росстата. В июне снижение показателя составляло 9,4%. По сравнению с июнем промпроизводство выросло на 3,4%. Согласно консенсус прогнозу, сокращение промышленного производства в РФ по итогам года составит 4%. Минэкономразвития прогнозирует падение на уровне 5,2%. Российский рынок акций на прошлой неделе существенно просел. Индекс МосБиржи по итогам недели упал на 2,2%, но вырос с начала августа на 2,9%. IMOEX, W Индекс РТС упал на 4,7%, но вырос с начала августа на 2,23%. RTSI, W Аналитики говорят о коррекции после ралли. Участники рынка фиксировали прибыль на фоне внешних негативных факторов — усиления напряженности между США и Китаем, ситуации в Белоруссии и растущих опасений по поводу новых антироссийских санкций. По итогам недели хуже рынка выглядели "префы" "Мечела" -8%, "Татнефти" -8%, "Интер РАО" -7%. Акции энергетического сектора закрылись в красной зоне — GAZP -4,31%, LKOH -3,63%, NVTK -5,05%. Лучше рынка были привилегированные акции "Селигдара" +23%, акции "Яндекса" +8%, "М.Видео" +8%. После конференции ОПЕК+ цены на нефть снижались. Фьючерсы на WTI с поставкой в октябре закрылись с +0,07% на отметке 42,34 долл. за баррель. Котировки упали до новых 2-недельных минимумов — $41,46. Октябрьские фьючерсы на нефть марки Brent подешевели на 1% до $44,35. Давление на рынок оказали слабые отчеты по PMI из еврозоны, увеличение добычи ОПЕК+, возобновление добычи нефти в Ливии — Национальная нефтяная компания Ливии заявила, что сможет возобновить экспорт, как только ее объекты будут «освобождены от военной оккупации». На заседании министерского комитета по мониторингу ОПЕК + в среду были подтверждены предварительные договоренности о снижении ограничений добычи до 7,7 млн. баррелей в сутки в августе, с уровня 9,6 - 9,7 млн. баррелей в сутки, которые действовали в мае - июле. Еженедельный отчет EIA в среду показал, что запасы нефти в США упали на 1,632 млн. барр., что меньше ожиданий -2,85 млн. барр. Согласно отчету Baker Hughes, количество активных буровых установок в США выросло на +11 установок с 15 по 21 августа до 183 единиц, что выше 15-летнего минимума в 172 установок. Количество активных нефтяных вышек в мире упало на 43 установки в июле до 1030, что является наименьшим значением с момента начала сбора данных в 1975 году. По данным EIA запасы сырой нефти в США на 14 августа были на 14,6% выше сезонного 5-летнего среднего, запасы бензина — на 6,6% выше среднего за 5 лет и запасы дистиллятов — выше на + 24,4% выше среднего за 5 лет. Добыча нефти в США с 8 по 14 августа, составила 10,7 млн. баррелей в сутки, что на 2,4 млн. баррелей в сутки (-18%) ниже рекордного уровня февраля в 13,1 млн. баррелей и выше июньского уровня 10,5 млн. баррелей в сутки, что является 2-летним минимумом. Драгоценные металлы видят понижательное давление со стороны усиления доллара. Отчеты PMI еврозоны были негативными для цен на промышленные металлы и серебро, поскольку показали, что восстановление европейской экономики теряет динамику. Поддержку рынок промышленных металлов получил из-за океана — сильные отчеты о PMI в США и продажах жилья смогли немного сгладить негатив. Декабрьское золото Comex (GCZ20) закрылось с -0,14%, а сентябрьские фьючерсы на серебро (SIU20) закрылись с +2,46%. Декабрьские фьючерсы на золото, COMEX, W Сентябрьские фьючерсы на серебро, COMEX, W Регистрируйтесь на Дистанционный Курс "Трейдинг от А до Я за 60 дней" от Александра Герчика, чтобы за 60 дней впитать выжимку 20-ти летнего опыта профессионального трейдера. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатский рынок

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы