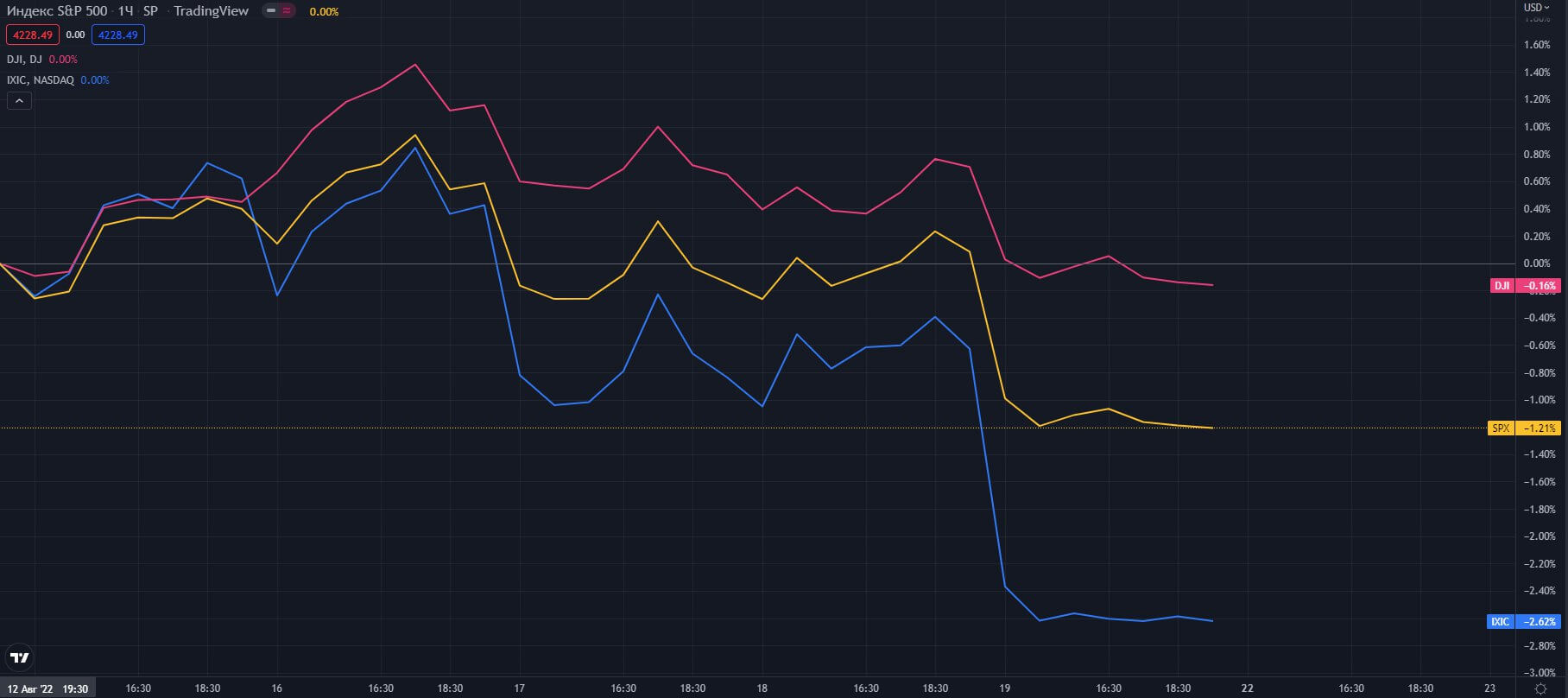

Американский рынок

Акции снижались после сильной предыдущей недели из-за опасений по поводу процентных ставок.

Наибольшее падение продемонстрировал высокотехнологичный Nasdaq -2,62%.

Индекс широкого рынка S&P 500 упал на 1,21%.

Индустриальный Dow Jones потерял 0,16%.

Недельная динамика американских индексов

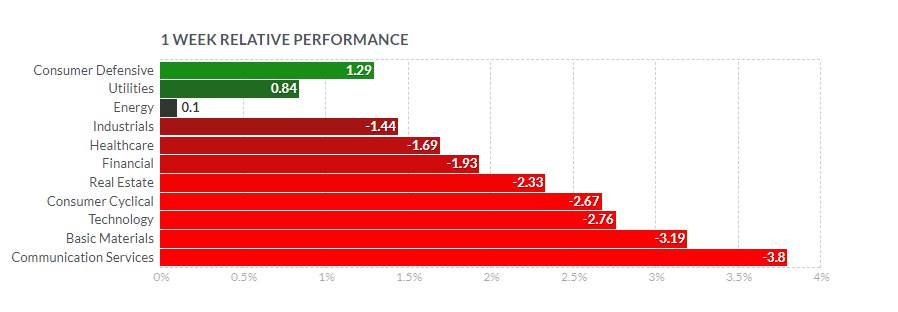

Сектора S&P 500

Секторы услуг связи показали худшие результаты в индексе, потеряв 3,8% капитализации.

В аутсайдерах оказались акции META, которые упали на 6,95%.

В пятницу бумаги Meta Platforms обвалились почти на 4%, на фоне снижения целевой цены со стороны аналитика Morgan Stanley Брайана Новака и сообщения Wall Street Journal о переходе Стива Парка, который был директором Meta по двум важным азиатским рынкам — Японии и Кореи — в Roblox.

GOOG -3,96%, NFLX -3,27%.

Выбились из общей красной массы акции TTWO с ростом +3,74%, после того как руководство Take-Two Interactive раскрыла приобретение Zynga.

Сектор базовых материалов потерял 3,19%.

Лидером снижения стали акции крупнейшего производителя золота Newmont Corporation (NEM) -6,49%.

Бумаги технологических компаний упали на 2,76%.

Производители полупроводников были в аутсайдерах, наибольшие потери зафиксировали MU -6,96%, AMD -4,84%, NVDA -4,6%.

Сильнее рынка были бумаги IBM +3,29%, CSCO +4,48%.

Потребительский циклический сектор просел на 2,67%.

AMZN -3,71%, TSLA -1,123%.

Среди лидеров роста были акции магазинов хозяйственных товаров — HD +2,04%, LOW +2,37%.

Рыночная капитализация финансового сектора снизилась на 1,93%.

Акции крупнейших банков и платежных сервисов были в зоне продаж, за исключением Visa, которые закрылись ростом на 0,7%.

Сильнее других в секторе были бумаги страховых компаний. Лидером роста стала Progressive Corporation (PGR), которая сообщила о росте прибыли на акцию в июле на 171% в годовом исчислении. PGR +4,69%.

Сектор здравоохранения упал на 1,69%.

Сильнее рынка были бумаги LLY +4,77%, GILD +3,78%, MRK +1,17%.

Промышленные компании потеряли 1,44%.

В аутсайдерах были — GNRC -8,74%, BA -4,16%, MMM -4,6%.

В красной зоне закрылись акций всех авиалиний.

Сектор энергетики удержался немного выше нулевой отметки +0,01%.

Компании нефти и газа были в фаворитах, лидировали акции OXY +8,46%.

По итогам недели самым сильным оказался сектор потребительских товаров +1,29%.

Компании, производящие товары широкого потребления и крупнейшие ритейлеры, выросли на 2-3%. Исключением стали бумаги розничного гиганта Target Corporation (TGT), которые подешевели более чем на 3%.

Глава отдела стратегий по акциям и деривативам в США в BNP Paribas Грег Бутл сообщил, что чистые короткие позиции хедж-фондов по фьючерсам на S&P 500 на прошлой неделе достигли рекордной отметки в 107 миллиардов долларов.

Очевидно, что хедж-фонды скептически относятся к недавнему ралли в разгар медвежьего рынка.

Марк Хакетт, руководитель отдела инвестиционных исследований Nationwide заметил: «Каким бы сильным ни было рыночное ралли, к нему относятся с большим скептицизмом».

Эксперты ожидают широкого отката цен по всему рынку, если не будет более масштабного и более устойчивого улучшения макроэкономических показателей.

Макроэкономические показатели

В четверг рынок потрясло заявление президента ФРБ Сент-Луиса Джеймса Булларда в интервью The Wall Street Journal, где он заявил, что не считает, что инфляция достигла пика.

Несмотря на неожиданное замедление роста ИПЦ в июле (до 8,5% с 9,1% в июне), он не считает, что инфляция достигла своего пика, поэтому, вероятно, он проголосует за еще одно повышение ставки ФРС на 75 базисных пунктов на следующем заседании.

После его заявления инвесторы начали переоценивать свое восприятие опубликованных на этой неделе июльских протоколов ФРС, и в пятницу рынок накрыло широкой волной распродаж.

В целом, статистика прошлой недели оказалась неожиданно лучше прогнозов.

Розничные продажи в июле без учета автомобилей увеличились на 0,4%, что было выше ожиданий.

Промышленное производство также выросло сильнее, прибавив 0,6% за месяц, что примерно вдвое превышает консенсус-прогноз.

Еженедельные заявки на пособие по безработице снизились при ожиданиях роста.

Европейский рынок

Акции в Европе снижались на данных по инфляции и ожиданиях ужесточения политики центробанков.

Немецкий DAX упал на 1,82%, французский CAC 40 — на 0,89%, итальянский FTSE MIB — на 1,90%.

Британский FTSE 100 прибавил 0,66% на фоне падения фунта стерлингов по отношению к доллару. Более слабый фунт оказывает поддержку фондовому рынку Великобритании, поскольку здесь многие компании являются транснациональными.

Европейские индексы — недельная динамика

Акции британской сети кинотеатров Cineworld Group в пятницу упали почти на 60% после сообщений о том, что компания готовится объявить о банкротстве.

За неделю котировки рухнули на 80,9%.

Акции французской компании общественного питания Sodexo упали на 2% в ходе ранних торгов в пятницу после понижения Jefferies рейтинга бумаг до «держать» с «покупать», а также снижения целевой цены до 88 евро с 91 евро.

Британская компания по производству бумаги и упаковки Mondi упала на 8% после роста на 15% неделей ранее, после объявлении о согласии продать свой российский бизнес за 1,56 миллиарда долларов.

Акции немецкого энергетического гиганта Uniper упали на 13%.

Бумаги немецкой компании Knorr Bremse, производящей тормозные системы для рельсового и коммерческого транспорта, продолжили снижение после падения на 11% на фоне слабого отчета о доходах.

Макроэкономические показатели

Общий уровень инфляции в Великобритании в июле достиг 10,1% — это первое двузначное значение с февраля 1982 года.

Базовый показатель, который исключает цены на продукты питания и энергоносители, также оказался выше ожиданий и вырос до 6,2%.

Заработная плата с учетом инфляции снизилась на 3,0% во втором квартале, что стало самым быстрым падением с 2001 года.

Безработица выросла на 0,1 процентного пункта до 3,8%.

Инфляция в еврозоне в июле достигла рекордных значений в 8,9%.

Евростат понизил оценку экономического роста во втором квартале до 0,6% с 0,7%.

Заводские цены в Германии в июле выросли на 37,2% г/г из-за роста цен на энергию.

Представители ЕЦБ говорят о вероятном повышении процентной ставки на следующем заседании, так как перспективы инфляции в еврозоне не улучшились.

Центральный банк Норвегии на прошедшей неделе повысил ключевую процентную ставку на 0,5 процентного пункта до 1,75%, чтобы подавить инфляцию и заявил, что намерен снова поднять ставки в следующем месяце.

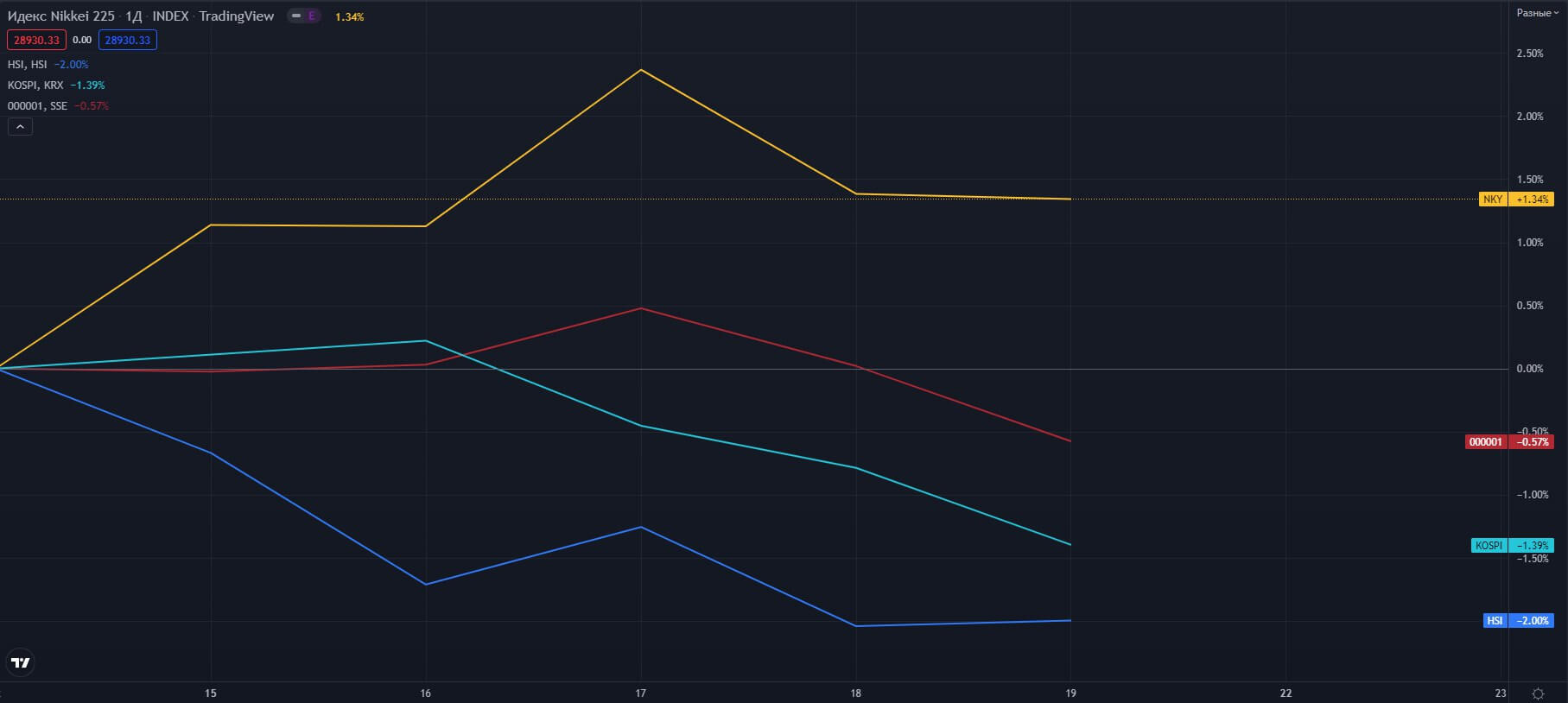

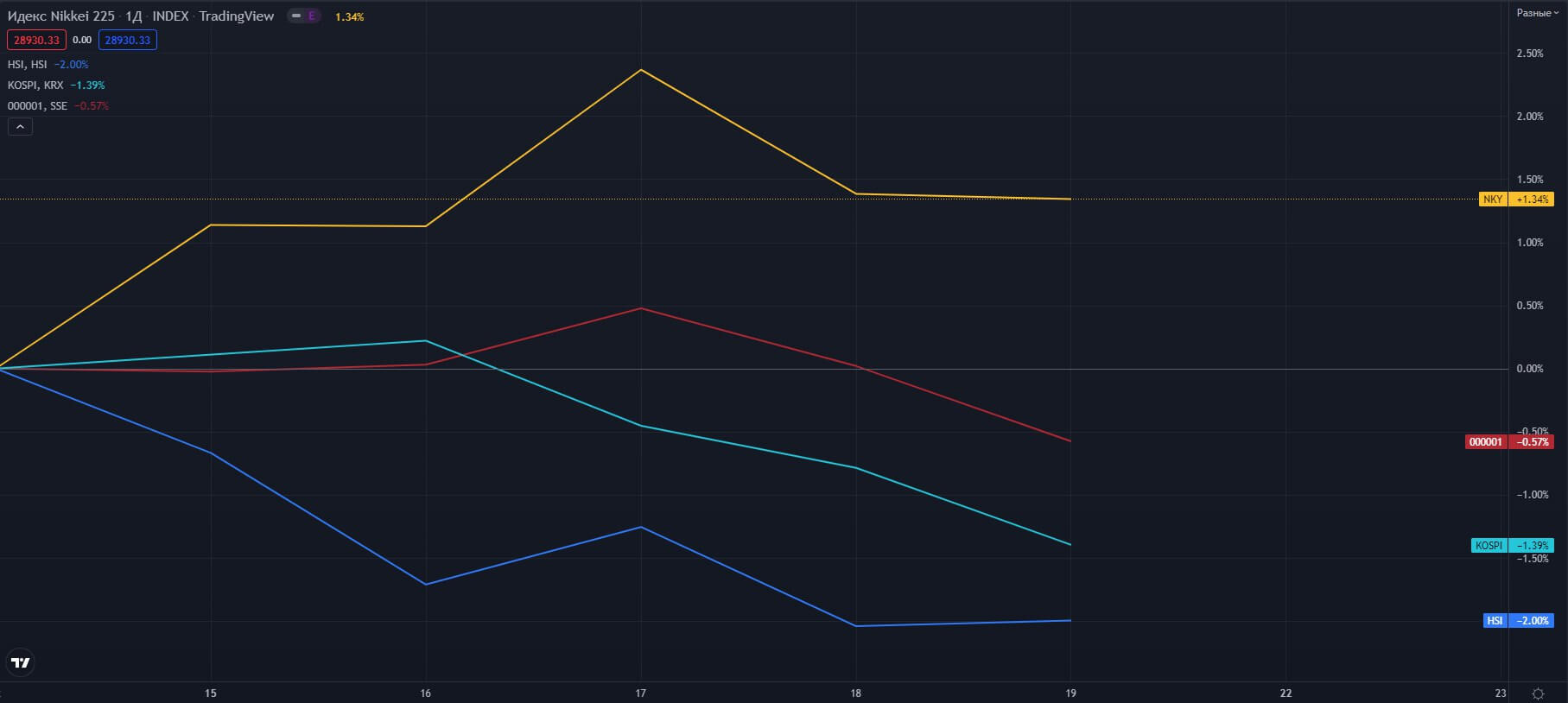

Азиатские рынки

Япония

Японские фондовые индексы выросли — Nikkei 225 +1,34%, TOPIX +1,08%.

Экономические данные остаются неоднозначными — ВВП увеличился на 2,2% в годовом исчислении во втором квартале, согласно предварительной оценке, однако это не соответствует консенсус-прогнозу роста на 2,5%.

Промышленное производство в июне выросло больше, чем ожидалось, с учетом сезонных колебаний, на 9,2%, при ожиданиях в 8,9%.

Инфляция в Японии остается выше целевого уровня в 2% из-за высоких цен на топливо и более слабой иены.

Китай

Фондовые рынки Китая зафиксировали потери в ответ на слабые экономические данные и повышенный уровень случаев заболевания COVID.

Shanghai Composite упал на 0,6%, а индекс голубых фишек CSI 300 снизился на 1%.

Гонконгский Hang Seng Composite упал на 2%.

Китайский девелопер Country Garden выпустил предупреждение о снижении чистой прибыли за первое полугодие, несмотря на это акции закрылись ростом почти на 3%.

Tencent сообщила о своем первом квартальном снижении выручки в годовом исчислении на фоне жесткой регуляторной политики Поднебесной в отношении игр и возрождения Covid-19.

Акции Tencent в Гонконге за неделю выросли на 3,55%.

Розничные продажи в июле выросли на 2,7% в годовом исчислении, а объем промышленного производства вырос на 3,8% г/г.

Оба показателя оказались ниже ожиданий.

Данные по сектору недвижимости за июль показывают падение цен на жилье в Китае 11-й месяц подряд.

Эксперты отмечают новый фактор, который существенно может повлиять на экономику Поднебесной — сильнейшая засуха и жара.

Это уже вызвало перебои с электроэнергией и лесные пожары. Аналитики предупреждают, что зависимость провинции Сычуань, на которую приходится 5% валового внутреннего продукта Китая, от гидроэнергетики, приведет к тому, что пострадает ряд отраслей, от сталелитейной промышленности до производства аккумуляторов для электромобилей.

Народный банк Китая неожиданно снизил ключевую процентную ставку. НБК снизил семидневную ставку обратного репо — основную ставку, по которой он предоставляет краткосрочную ликвидность банкам, — до 2,00% с 2,10%, а годовую ставку среднесрочного кредитования (MLF) — до 2,75% с 2,85. %.

Азиатские индексы — недельная динамика

Российский рынок

Основные индексы Московской биржи по итогу недели закрылись ростом — РТС — на 4,86%, МосБиржи — на 2,23%.

Индексы RTSI и IMOEX, W

Российский фондовый рынок восстанавливался на фоне улучшения внешней конъюнктуры и некоторого затишья в санкционной риторике.

По итогам недели среди бумаг первого эшелона лидерами роста выступили — Polymetal (POLY) +10,76%, Селигдар (SLLG) +10,53%, ФосАгро (PHOR) +8,97%.

Лидерами падения — акции простые и привилегированные Мечел (MTLR -3,97% и MTLRP -6,13%), Сургутнефтегаза (SNGS) -3%, МТС (MTSS) -2,08%.

В зеленой зоне закрылись бумаги нефтегазового сектора во главе с акциями "Газпрома" +1,86%, “Новатэка” +4,73%, “Роснефти” +2,56%, “Татнефти” +1,99%.

Совет директоров "Татнефти" рекомендовал акционерам утвердить дивиденды за первое полугодие 2022 года в размере 32,71 рубля на акцию, что совпало с ожиданиями.

Российские акции, W. MOEX

Сырьевые рынки

Нефть

Сентябрьские фьючерсы на нефть WTI (CLU 22) закрылись снижением на 1,79% на отметке 90,44 долл. за баррель.

Фьючерсы на нефть марки Brent подешевели на 1,46% и закрылись возле 96,72 долл. за баррель.

Фьючерсы на нефть WTI, Brent, W, NYMEX

Нефть выросла в четверг и пятницу после еженедельного отчета EIA, который показал, что запасы нефти и бензина в США упали больше, чем ожидалось.

В пятницу рост был ограничен из-за укрепления доллара к корзине основных валют.

Сильный внешний спрос на нефть из США в странах Европы поддерживает цены. По состоянию на 12 августа, экспорт нефти из США вырос до рекордных +5,0 млн баррелей в сутки.

В последнее время наметились признаки прогресса в переговорах по ядерному соглашению с Ираном, что является медвежьим фактором для цен на нефть.

ING Bank заявил, что снятие нефтяных санкций с Ирана может добавить 1,3 млн баррелей в сутки на мировой рынок.

В июле зафиксировано ослабление спроса в Китае на фоне Covid.

Vortex сообщила о росте запасов нефти на плавучих хранилищах на 20% в весовом отношении до 113,35 млн баррелей за неделю, что является самым высоким показателем за 10 месяцев.

Отчет EIA показал, что запасы сырой нефти в США были на 6,6% ниже среднего сезонного значения за 5 лет, запасы бензина — на 8,0% ниже среднего значения за 5 лет, запасы дистиллятов — 23,2% ниже среднего за 5 лет.

Добыча сырой нефти в США за неделю упала на 100 000 б/с до 12,1 млн б/с.

Baker Hughes сообщила что количество активных буровых установок в США за неделю не изменилось и составило 601 установку.

Природный газ

Стоимость ближайшего (сентябрьского) фьючерса на TTF на бирже ICE Futures в пятницу превысили $2700 за тысячу кубометров.

Цены на газ в Европе взлетели до рекордных уровней на фоне выбытия компрессорных мощностей на газопроводе "Северный поток".

Фьючерс на природный газ на TTF на ICE Futures

Металлы

Золото закрылось снижением впервые за пять недель, так как инвесторы взвешивали неоднозначные сигналы от представителей ФРС.

Драгоценные металлы упали до трехнедельных минимумов.

Фьючерсы на золото COMEX подешевели на 2,9% и закрылись на уровне 1762,9 долл. за тройскую унцию.

Фьючерсы на серебро упали на 7,87% до 19,07 долл. за унцию.

Платина обвалилась на 7,44% до 888 долл. за унцию.

Фьючерсы на золото и серебро, W, COMEX

Фьючерсы на палладий упали на 3,97%, медь — на 0,11%, алюминий — на 2,06%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Азиатские рынки

Япония

Японские фондовые индексы выросли — Nikkei 225 +1,34%, TOPIX +1,08%.

Экономические данные остаются неоднозначными — ВВП увеличился на 2,2% в годовом исчислении во втором квартале, согласно предварительной оценке, однако это не соответствует консенсус-прогнозу роста на 2,5%.

Промышленное производство в июне выросло больше, чем ожидалось, с учетом сезонных колебаний, на 9,2%, при ожиданиях в 8,9%.

Инфляция в Японии остается выше целевого уровня в 2% из-за высоких цен на топливо и более слабой иены.

Китай

Фондовые рынки Китая зафиксировали потери в ответ на слабые экономические данные и повышенный уровень случаев заболевания COVID.

Shanghai Composite упал на 0,6%, а индекс голубых фишек CSI 300 снизился на 1%.

Гонконгский Hang Seng Composite упал на 2%.

Китайский девелопер Country Garden выпустил предупреждение о снижении чистой прибыли за первое полугодие, несмотря на это акции закрылись ростом почти на 3%.

Tencent сообщила о своем первом квартальном снижении выручки в годовом исчислении на фоне жесткой регуляторной политики Поднебесной в отношении игр и возрождения Covid-19.

Акции Tencent в Гонконге за неделю выросли на 3,55%.

Розничные продажи в июле выросли на 2,7% в годовом исчислении, а объем промышленного производства вырос на 3,8% г/г.

Оба показателя оказались ниже ожиданий.

Данные по сектору недвижимости за июль показывают падение цен на жилье в Китае 11-й месяц подряд.

Эксперты отмечают новый фактор, который существенно может повлиять на экономику Поднебесной — сильнейшая засуха и жара.

Это уже вызвало перебои с электроэнергией и лесные пожары. Аналитики предупреждают, что зависимость провинции Сычуань, на которую приходится 5% валового внутреннего продукта Китая, от гидроэнергетики, приведет к тому, что пострадает ряд отраслей, от сталелитейной промышленности до производства аккумуляторов для электромобилей.

Народный банк Китая неожиданно снизил ключевую процентную ставку. НБК снизил семидневную ставку обратного репо — основную ставку, по которой он предоставляет краткосрочную ликвидность банкам, — до 2,00% с 2,10%, а годовую ставку среднесрочного кредитования (MLF) — до 2,75% с 2,85. %.

Азиатские индексы — недельная динамика

Российский рынок

Основные индексы Московской биржи по итогу недели закрылись ростом — РТС — на 4,86%, МосБиржи — на 2,23%.

Индексы RTSI и IMOEX, W

Российский фондовый рынок восстанавливался на фоне улучшения внешней конъюнктуры и некоторого затишья в санкционной риторике.

По итогам недели среди бумаг первого эшелона лидерами роста выступили — Polymetal (POLY) +10,76%, Селигдар (SLLG) +10,53%, ФосАгро (PHOR) +8,97%.

Лидерами падения — акции простые и привилегированные Мечел (MTLR -3,97% и MTLRP -6,13%), Сургутнефтегаза (SNGS) -3%, МТС (MTSS) -2,08%.

В зеленой зоне закрылись бумаги нефтегазового сектора во главе с акциями "Газпрома" +1,86%, “Новатэка” +4,73%, “Роснефти” +2,56%, “Татнефти” +1,99%.

Совет директоров "Татнефти" рекомендовал акционерам утвердить дивиденды за первое полугодие 2022 года в размере 32,71 рубля на акцию, что совпало с ожиданиями.

Российские акции, W. MOEX

Сырьевые рынки

Нефть

Сентябрьские фьючерсы на нефть WTI (CLU 22) закрылись снижением на 1,79% на отметке 90,44 долл. за баррель.

Фьючерсы на нефть марки Brent подешевели на 1,46% и закрылись возле 96,72 долл. за баррель.

Фьючерсы на нефть WTI, Brent, W, NYMEX

Нефть выросла в четверг и пятницу после еженедельного отчета EIA, который показал, что запасы нефти и бензина в США упали больше, чем ожидалось.

В пятницу рост был ограничен из-за укрепления доллара к корзине основных валют.

Сильный внешний спрос на нефть из США в странах Европы поддерживает цены. По состоянию на 12 августа, экспорт нефти из США вырос до рекордных +5,0 млн баррелей в сутки.

В последнее время наметились признаки прогресса в переговорах по ядерному соглашению с Ираном, что является медвежьим фактором для цен на нефть.

ING Bank заявил, что снятие нефтяных санкций с Ирана может добавить 1,3 млн баррелей в сутки на мировой рынок.

В июле зафиксировано ослабление спроса в Китае на фоне Covid.

Vortex сообщила о росте запасов нефти на плавучих хранилищах на 20% в весовом отношении до 113,35 млн баррелей за неделю, что является самым высоким показателем за 10 месяцев.

Отчет EIA показал, что запасы сырой нефти в США были на 6,6% ниже среднего сезонного значения за 5 лет, запасы бензина — на 8,0% ниже среднего значения за 5 лет, запасы дистиллятов — 23,2% ниже среднего за 5 лет.

Добыча сырой нефти в США за неделю упала на 100 000 б/с до 12,1 млн б/с.

Baker Hughes сообщила что количество активных буровых установок в США за неделю не изменилось и составило 601 установку.

Природный газ

Стоимость ближайшего (сентябрьского) фьючерса на TTF на бирже ICE Futures в пятницу превысили $2700 за тысячу кубометров.

Цены на газ в Европе взлетели до рекордных уровней на фоне выбытия компрессорных мощностей на газопроводе "Северный поток".

Фьючерс на природный газ на TTF на ICE Futures

Металлы

Золото закрылось снижением впервые за пять недель, так как инвесторы взвешивали неоднозначные сигналы от представителей ФРС.

Драгоценные металлы упали до трехнедельных минимумов.

Фьючерсы на золото COMEX подешевели на 2,9% и закрылись на уровне 1762,9 долл. за тройскую унцию.

Фьючерсы на серебро упали на 7,87% до 19,07 долл. за унцию.

Платина обвалилась на 7,44% до 888 долл. за унцию.

Фьючерсы на золото и серебро, W, COMEX

Фьючерсы на палладий упали на 3,97%, медь — на 0,11%, алюминий — на 2,06%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"