Американский рынок

Укороченная предпраздничная неделя завершилась снижением основных индексов — S&P 500 -2,13%, DJIA -0,78%, Nasdaq -2,63%.

Американские индексы

По-прежнему отставали акции высокотехнологичных компаний, Nasdaq с начала году потерял уже 15%.

Инвесторы обеспокоены по поводу инфляции, возможных нарушений в цепочках поставок, вызванных российско-украинским конфликтом, санкциями, карантинными ограничениями в Китае, а также оценивали смешанные результаты отчетов о доходах крупных банков.

FactSet сообщает, что аналитики снижают свои оценки и прогнозируют, что темпы роста прибыли S&P 500 будут самыми низкими с конца 2020 года.

На фоне рекордной инфляции наиболее устойчиво держатся стоимостные акции.

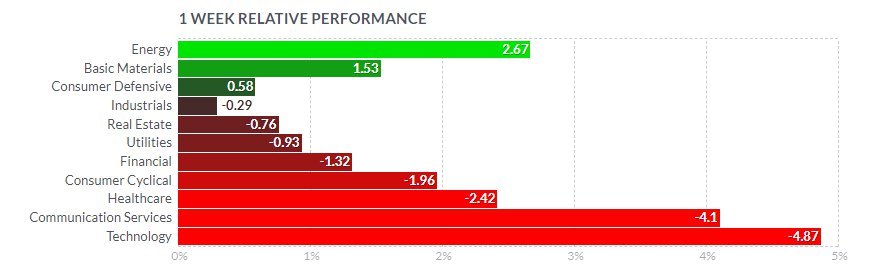

Сектора S&P 500

Акции энергетических компаний лидировали, +2,67% капитализации.

Крупнейшие корпорации отрасли Exxon Mobil Corporation и Chevron Corporation добавили 3,27% и 2,69%, соответственно.

CTRA +9,82%, MRO +6,74%, APA +6,54%.

Сектор базовых материалов +1,53%.

Добывающие компании выигрывают на фоне высоких цен на сырье.

NEM +4,62%, DOW +6,92%, MOS +6,33%.

Потребительский циклический сектор -1,96%.

AMZN -3,85%, TSLA -6,83%.

Лучше рынка выглядели GM +3,64%, F +3,48%.

Резкое восстановление производства автомобилей в марте стимулировало производственную активность, и вселило надежду, что худшие времена для отрасли миновали.

Представители отельного бизнеса также закрылись в зеленой зоне.

MAR +9,63%, HLT +6,89%.

Бумаги финансовых корпораций потеряли 1,32% рыночной капитализации.

Крупнейшие банки традиционно открыли сезон отчетности.

JPMorgan Chase не оправдал оценки Уолл-стрит и завершил неделю снижением на 3,97%.

Morgan Stanley +1,96% на фоне сильного отчета.

Goldman Sachs +2,68%, показатели прибыли и выручки значительно превысили прогнозы.

Wells Fargo (WFC) -2,91% за неделю. После отчета, который не оправдал оценок аналитиков, и заявления, что кредитные убытки, вероятно, увеличатся, акции упали на 4,5%.

BAC -4,62%, PYPL -9,49, C +1,8%, MA +2,37%.

Сфера здравоохранения выглядела слабо -2,42%.

ABBV -6,33%, PFE -3,7%, TMO -7,07%, THR -7,57%.

Сектор услуг коммуникаций закрылся с -4,1%.

Гиганты отрасли понесли серьезные потери - GOOG -6,75%, FB -5,73%, NFLX -5,8%.

Илон Маск продолжил эпопею с Twitter и предложил купить все акции по 54,20 доллара. Маск заявил о намерении преобразовать социальную сеть.

Акции Twitter упали на 6,4%.

Лучше рынка оказались DISH +9,21%, T +8,78%.

В аутсайдерах — технологический сектор -4,87%.

MSFT -7,15%, AAPL -3,98%, NVDA -12,1%, ADBE -7,13%, AMD -10,28%.

Макроэкономические показатели

Инфляция в США достигла максимальных отметок за четыре десятилетия - рост в годовом исчислении превысил прогноз и составил 8,5%.

Базовый индекс без учета цен на продукты питания и энергоносители увеличился на 0,3%, что ниже прогноза 0,5%.

Цены поставщиков подскочили на 11,2% г/г, что стало рекордом за всю историю наблюдений с 2010 года.

Розничные продажи в марте выросли на 0,5% благодаря подорожавшему топливу.

Число первичных обращений за пособием по безработице подскочило на 18 тыс. до 185 000, при ожиданиях 171 000.

Промышленное производство нарастило 0,9%, при прогнозе 0,4%.

Производство автомобилей и запасных частей в марте продемонстрировало максимальный рост с октября, прибавив 7,8%.

Общая загрузка мощностей промышленного комплекса выросла до 78,3% в прошлом месяце, что является самым высоким показателем за более чем три года, с 77,7% месяцем ранее. Однако, это на 1,2 процентных пункта ниже среднего показателя за период 1972–2021 г.г.

Европейский рынок

Европейские акции демонстрировали смешанную динамику.

Французский CAC 40 вырос на 0,63%, итальянский FTSE MIB - на 0,17%, немецкий DAX просел на 0,84%, британский индекс FTSE 100 упал на 0,74%.

Европейские индексы

Акции венгерской авиакомпании Wizz Air выросли на 14,22% на фоне отчета; Atlantia +5,48% после того, как семья Бенеттон и инвестфонд Blackstone сделали предложение о покупке одного из крупнейших концессионеров автодорог Италии.

Бумаги шведской телекоммуникационной компании Ericsson подешевели на 9,55% после предупреждения о возможных штрафных санкциях. Компания также сообщила о снижении квартальной прибыли после выхода из России.

ЕЦБ на прошлой неделе оставил параметры своей денежно-кредитной политики без изменений, но подтвердил, что планирует завершить программу покупки облигаций в третьем квартале. Следующим этапом станет повышение процентных ставок.

Восстановление экономики Великобритании показало признаки замедления на фоне ускоряющейся инфляции

Рост ВВП замедлился до 0,1% в феврале по сравнению с 0,8% в январе.

Квартальные темпы роста составили 1,0% по сравнению с 1,3% в январе. В годовом исчислении, показатель достиг 30-летнего максимума в 7,0% в марте после 6,2% в феврале, в основном из-за роста цен на энергоносители.

Японский фондовый рынок закрылся на позитиве — Nikkei 225 +0,4%. Акции технологических компаний демонстрировали слабость. Управляющий Банка Японии (BoJ) Харухико Курода заявил, что экономика Японии продолжит восстанавливаться, несмотря на рост цен на сырьевые товары. Банк Японии остаётся приверженным своей сверхмягкой политике, но вероятно, повысит свой прогноз инфляции на этот финансовый год. Инфляция потребительских цен остается сдержанной, однако Курода сказал, что ожидает роста базового индекса, и предупредил, что сохраняется «чрезвычайно высокая неопределенность» в отношении ситуации в Украине. Индекс цен производителей Японии вырос на 9,5% в годовом исчислении в марте после роста на 9,7% в феврале. Китайские рынки завершили торги снижением, так как растущая вспышка коронавируса в Шанхае вызывает опасения по поводу сбоев в цепочках поставок. Shanghai Composite -1,25%, CSI 300 -0,92%. Котирующиеся в США акции китайских технологических компаний упали после того, как Bloomberg сообщил об антикоррупционном расследовании в отношении связей между Ant Group, принадлежащей Alibaba, и государственными китайскими фирмами. Акции Alibaba упали более чем на 8%, Pinduoduo — более чем на 6%. Карантинные ограничения снова бьют по промышленному сектору — Tesla, Volkswagen, Bosch, Nio и SAIC Motor вынуждены были объявить о приостановке производства в Восточном Китае. НБК не снизил процентные ставки, несмотря на ожидания аналитиков. Новые цены на жилье в стране выросли на 1,5% по сравнению с прошлым годом, что является самым медленным темпом с ноября 2015 г. Гонконгский Hang Seng упал на 1,62%, южнокорейский Kospi — на 0,16%. Азиатские индексы Аналитики ожидают рост ВВП Поднебесной по итогам первого квартала на уровне 4,4% г/г, опережая темпы четвертого квартала 4,0% из-за сильного начала года. В квартальном исчислении ожидают снижение. ИПЦ ускорился в марте, в то же время, индекс цен производителей снизился по сравнению с февральскими уровнями. Экспорт Китая вырос в марте на 14,7% г/г, лучше, чем ожидалось, но импорт неожиданно сократился, не оправдав прогнозов и отметив первое падение с августа 2020 года. Фондовый рынок России находится под давлением на фоне беспрецедентных санкций. Поддержку оказывают растущие котировки нефти. Индекс РТС завершил неделю падением на 11,53%, МосБиржи — на 6,5%. RTSI, IMOEX, W Бумаги "НОВАТЭКа" упали на 12%; "Северстали" на 9% — компания отложила публикацию квартального отчета, Совет директоров отменил предыдущую рекомендацию по дивидендам за IV квартал 2021 года, а также, рекомендовал не выплачивать дивиденды за I квартал 2022 года. Акции "АЛРОСА" подешевели на 4,29%, после того как производитель алмазов был внесен в санкционные списки США и Великобритании и сообщил о невозможности выплаты купона по долларовым еврооблигациям. Бумаги “Сбербанка” (SBER) упали на 8,98% и завершили торги возле уровня поддержки в районе 130 руб. Лидерами роста стали бумаги "Лензолото" +58,13% и "Селигдара" +12,21%, хотя в моменте котировки SELG взлетели более чем на 33%; “Распадская” +7,15%, “Мечел” +19,95% на фоне благоприятной конъюнктуры на угольном рынке. В зеленой зоне также “Полюс” +1,94%, “Русгидро” +1,28%. Российские акции, W, MOEX Цены на нефть снова пошли вверх на планах введения эмбарго на российские энергоносители. Стоимость июньских фьючерсов Brent выросла на 8,86% и на закрытии торгов составила $111,78 за баррель. Майские контракты WTI подорожали на 8,84% до $106,95 за баррель. Фьючерсы на нефть WTI, Brent, W, NYMEX Международное энергетическое агентство (МЭА) снизило оценку мирового спроса на нефть в 2022 году на 260 000 баррелей в сутки, на фоне слабого спроса в Китае из-за карантина. МЭА заявило, что члены ОПЕК+ обеспечили только 10% согласованного увеличения поставок в марте. Генеральный секретарь ОПЕК Мохаммад Баркиндо на прошлой неделе сказал, что кризис на мировых нефтяных рынках, вызванный вторжением России в Украину, находится вне контроля альянса. Таким образом, ОПЕК не планирует увеличивать добычу нефти, чтобы компенсировать нехватку мировых поставок. Сообщение о том, что Китай ослабил ограничения для некоторых жилых комплексов в Шанхае, поддержало рынок. Vortexa сообщила, что количество нефти, хранящейся на плавучих хранилищах, выросло на 4,9% до 90,42 млн баррелей. Еженедельный отчет EIA показал, что запасы сырой нефти в США на 12,2% ниже сезонного среднего значения за 5 лет, запасы бензина - на -2,5% ниже среднего значения за 5 лет, запасы дистиллятов - на 17,5% ниже среднего значения за 5 лет. Добыча сырой нефти в США за неделю не изменилась в весовом отношении и составила 11,8 млн баррелей в сутки. Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю выросло на 2 единицы до 548 установок, что является 2-летним максимумом. Фьючерсы на золото выросли на 1,5% до 1974,9 долл. за унцию. Контракты на серебро подорожали на 3,53% и закрылись на отметке 25,7 долл. за унцию. Фьючерсы на золото и серебро, W, COMEX Рост индекса доллара в четверг до почти двухлетнего максимума стал медвежьим фактором для цен на металлы. Золото также находилось под давлением из-за более высокой доходности мировых облигаций. Однако, геополитическая составляющая продолжает повышать спрос на золото как убежище. Покупка золота фондами поддерживает цены — длинные позиции по золоту в ETF подскочили до 14-месячного максимума в среду. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатский рынок

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы