Американский рынок

Индексы закрылись разнонаправленно на фоне данных по инфляции и падении потребительских настроений.

Акции роста были сильнее, чем стоимостные акции.

S&P 500 завершил торги снижением на 0,29%, DJIA — на 0,32%, Nasdaq вырос на 0,4%.

Американские индексы

Индекс высокотехнологичных компаний Nasdaq показал лучшие результаты, чему способствовали взлетевшие на 11% акции материнской компании Google Alphabet. В среду Alphabet объявила о своей новой универсальной большой языковой модели (LLM) под названием PaLM 2, а также о ряде улучшений в технологии новой поисковой платформы Bard на основе искусственного интеллекта.

На динамику индекса Dow Jones Industrial Average оказало существенное влияние падение акций The Walt Disney Company (DIS) на фоне сообщения о снижении числа подписчиков на стриминговой платформе Disney+.

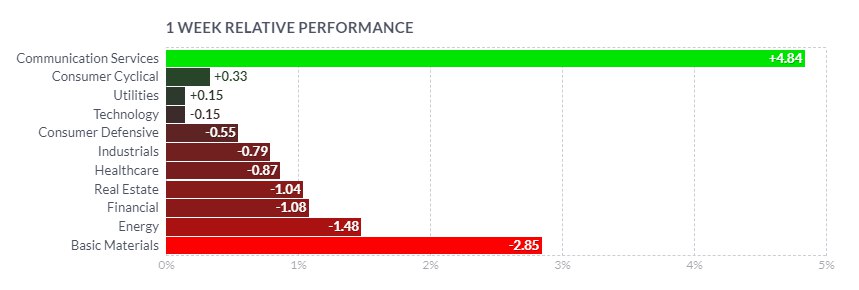

Сектора S&P 500

Лучший результат продемонстрировал сектор коммуникаций, добавив +4,84% капитализации.

Лидировали GOOGL +11,31%, NFLX +5,31%, NWS +5,95.

В аутсайдерах — DIS -8,49%, PARA -10,81%.

Потребительский циклический сектор прибавил 0,33%.

Лучшие результаты продемонстрировали AMZN +4,36%, ETSY +5,2%.

Слабее рынка были — NKE -5,04%, F -2,67%, GM -2,59%, TSLA -1,22%.

В четверг Илон Маск сообщил, что новым генеральным директором Twitter станет Линда Яккарино, директор по рекламе NBCUniversal.

Роль Маска теперь сводится к обязанностям исполнительного председателя и технического директора.

Акции Tesla подскочили в начале пятницы и упали во второй половине дня. Маск объявил, что новый генеральный директор приступит к своим обязанностям примерно через шесть недель.

Рыночная стоимость технологических компаний снизилась на 0,15%.

Лидировали бумаги FSLR +29,73%. Акции First Solar резко взлетели, после того, как Казначейство США опубликовало новые правила для получения налоговых льгот для производителей солнечной энергии. Также драйвером роста стало заявление компании о приобретении Evolar AB за 80 миллионов долларов. First Solar заявила, что этот шаг должен ускорить разработку фотоэлектрических технологий нового поколения.

Бумаги AMD подорожали на 6% после повышения рейтинга аналитиком Bank of America — Вивек Арья ожидает, что в следующие 12 месяцев стоимость AMD достигнет 105 долларов за акцию по сравнению с его предыдущей оценкой в 95 долларов.

В отстающих были INTC -6,58%, QCOM -4,74%.

Бумаги промышленных компаний и сферы здравоохранения потеряли около 8%.

Финансовый сектор -1,08%.

Акции финансовых компаний показали слабую динамику из-за проблем, с которыми столкнулись некоторые региональные банки.

Акции региональных банков находятся под давлением, так как отношение к сектору остается негативным. Lincoln National (LNC) потерял более 6,67%, Comerica (CMA) -12,27%.

Также упали Bank of New York Mellon (BK) -2,48%, Zions Bancorp (ZION) -5,6%.

В аутсайдерах PYPL, которые обвалились на 17,71% после публикации отчета. Компания сообщила о прибыли выше ожиданий, также улучшила свой прогноз на текущий год. Однако, несколько аналитиков понизили свои целевые цены для PayPal, в основном из-за прогнозов более низкого роста операционной маржи, чем ожидалось ранее.

Сектор энергетики просел на 1,48%.

Акции нефтедобывающих компаний падают на фоне дешевеющей нефти и опасений рецессии.

Худшие результаты показали бумаги добывающих корпораций с потерями 2,85% рыночной капитализации.

Золотодобывающая Newmont Corporation (NEM) -5,71%, производитель меди и золота Freeport-McMoRan Inc. (FCX) -4,06%, химическая Air Products and Chemicals, Inc (APD) -6,3% и International Flavors & Fragrances Inc (IFF) -13,78% на фоне слабого отчета.

Макроэкономические показатели

Инвесторы внимательно следят за решением вопроса по потолку госдолга США.

По сообщениям CNBC, встреча по данной теме между президентом Джо Байденом и лидерами Конгресса, назначенная на пятницу, была перенесена на следующую неделю.

Экономисты отмечают большие риски, связанные с тупиком в переговорах, что привело к значительным изменениям доходности казначейских облигаций за последние несколько недель.

Ранее, Министр финансов США Джанет Йеллен предупредила, что последний срок может наступить уже 1 июня.

Несмотря на то, что индексы потребительских цен и цен производителей на этой неделе показали, что годовой темп инфляции в апреле немного снизился, представитель центрального банка заявил, что эти цифры в сочетании с отчетом о количестве рабочих мест в несельскохозяйственном секторе за прошлую неделю «не дают убедительных доказательств того, что инфляция находится на нисходящей траектории».

Министерство труда сообщило, что в апреле основные потребительские цены выросли на 4,9% за год, что является самым медленным темпом за два года.

Базовая инфляция, без учета цен на продукты питания и энергоносители, совпала с ожиданиями и выросла на 5,5%.

Однако, без стоимости жилья показатель вырос всего на 0,1% за месяц — самое низкое значение почти за три года.

Цены на импорт в апреле выросли на 0,4% м/м, при ожиданиях 0,3%, в марте наблюдалось падение на 0,8%.

Предварительные данные об индексе настроений потребителей Мичиганского университета упали до шестимесячного минимума 57,7, при ожиданиях 63,0.

Европейский рынок

Основные фондовые индексы региона закрылись снижением.

Немецкий DAX потерял 0,3%, французский CAC 40 опустился на 0,24%, британский FTSE 100 упал на 0,31%.

Европейские индексы

Самый сильный рост демонстрировали швейцарские биофармацевтические компании — ADCT +19,39% — ADC Therapeutics SA (ADCT) объявила обновленные результаты LOTIS-2, ключевого клинического исследования фазы 2 ZYNLONTA; CRSP +14,54% после того, как прибыль CRISPR Therapeutics за первый квартал 2023 года превзошла ожидания; VECT +11,04%, ALC +7,78% — Baird повысил рейтинг акций Alcon (ALC) с «нейтрального» до «лучше рынка» и повысил целевую цену до 90 долларов с 75,00 долларов после отчета о прибыли за первый квартал.

На Франкфуртской бирже лидерами роста стали EVO +8,12%, LILM +21,2%.

В отстающих — MYTE -7,78%, SSU -7,64%.

На Лондонской бирже лидировали — ROIV +5,68%, CLVT +4,58% — Clarivate продемонстрировала сильные квартальные результаты, соответствующие ожиданиям аналитиков, включая увеличение доходов от подписки и сильный денежный поток.

В аутсайдерах BTI -5,31%, DEO -5,08% — акции Diageo (DGE) оказались в нижней строке FTSE 100 после того, как аналитики Jefferies понизили рейтинг крупнейшей в мире алкогольной группы.

Макроэкономические показатели

Президент ЕЦБ Кристин Лагард заявила на прошедшей неделе, что неопределенность в отношении инфляции высока, поэтому центробанк должен быть чрезвычайно внимательным к потенциальным рискам.

Комментарии Лагард полностью созвучны с ястребиными взглядами многих политиков центробанка, которые прогнозируют дальнейшее повышение ставок в краткосрочной перспективе.

Производственные заказы в Германии сократились в марте больше, чем ожидалось, снизившись на 10,7% м/м с учетом сезонных и календарных поправок — признак того, что экономика может двигаться к рецессии.

Банк Англии (BoE) повысил ключевую процентную ставку на 0,25% до 4,25%, самого высокого уровня с 2008 года.

Экономика Великобритании выросла на 0,1% в первом квартале.

В марте показатель неожиданно упал на 0,3% на фоне снижения активности в секторе услуг.

Высокая инфляция, падение объемов оптовой и розничной торговли негативно отражаются на экономической активности.

Фондовые индексы региона закрылись разнонаправленно: — в Японии — Nikkei 225 вырос на 0,8%, TOPIX — на 1,0%; — в Шанхае — Shanghai Composite упал на 1,86%, индекс голубых фишек CSI 300 — на 1,97%; — в Гонконге Hang Seng Composite снизился на 2,11%; — южнокорейский Kospi упал на 1,02%. Азиатские индексы Признаки роста корпоративных доходов поддержали настроения инвесторов. Данные, опубликованные на прошлой неделе, показали, что рост заработной платы в марте оставался вялым, что поддержало «голубиную» позицию Банка Японии (BoJ). Глава Банка Японии Кадзуо Уэда заявил, что при достижении устойчивой, стабильной инфляции на уровне 2%, центральный банк намерен прекратить контроль над кривой доходности и приступить к сокращению своего баланса. Уэда отметил, что экономика Японии набирает обороты, а инфляционные ожидания остаются на высоком уровне. При этом, выразил обеспокоенность слабым ростом заработной платы, так как номинальная заработная плата японских рабочих выросла всего на 0,8% в годовом исчислении в марте, а реальная (с поправкой на инфляцию) заработная плата упала на 2,9% г/г. BOJ непреклонен в том, что его цель по стабильности цен должна быть достигнута при одновременном повышении заработной платы. Сильнее рынка выглядели акции — LI +23,02%, ATHM +4,15%, VIPS +4,15%, BABA +2,55%. Среди отстающих — GDS -25,3%, LU -11,63%, ZLAB -10,84%, ATAT -9,84%, BILI -10,07%. Индекс потребительских цен Китая в апреле вырос на 0,1% г/г, по сравнению с ростом на 0,7% в марте, это самый низкий показатель с февраля 2021 года. Базовая инфляция, которая исключает цены на продукты питания и энергоносители, не изменилась по сравнению с предыдущим месяцем. Индекс цен производителей упал на 3,6% и стал самым слабым показателем с мая 2020 года. Апрельский показатель ИПЦ ниже целевого уровня, установленного правительством на уровне около 3%, что вызывает опасения, что Китай вступил в период дефляции. Экспорт вырос на 8,5% в апреле по сравнению с прошлым годом, в марте 14,8%. Импорт упал на 7,9%, что превысило ожидания, падение в марте составило 1,4%. Официальный индекс менеджеров по закупкам в обрабатывающей промышленности в апреле неожиданно сократился впервые с декабря после снятия ограничений COVID. На российском рынке наблюдалось некоторое улучшение настроений. Индекс МосБиржи вырос на 1,06%, РТС прибавил 0,45%. Основные индексы MOEX, W Бумаги сектора нефти и газа закрылись убедительным ростом — “Лукойл” +6,88%, “Газпромнефть” +4,81%, “Татнефть” +4,62%, “Сургутнефтегаз” ао +2,73%, “Газпром” +1,08%. Металлурги — “Северсталь” +3%%, “ММК” +2,66%, “НЛМК” +1,84%, “ГМК Нор. никель” +1,34%, “Русал” +0,76%. Бумаги Polymetal подорожали на 5,8%, компания вынесла на собрание акционеров вопрос о редомициляции (перерегистрации) в Казахстане. Банк России сообщил о снижении ВВП РФ в I квартале 2023 года на уровне 2,3% г/г, во II квартале ожидает рост на 4,2%. Стоимость июньских фьючерсов на нефть марки WTI (CLM23) закрылась снижением на 1,82% возле 70,04 долл. за баррель. Контракты Brent подешевели на 1,5% до 74,17 долл. за баррель. Фьючерсы на нефть NYMEX, W Снижение потребительских настроений в США до 6-месячного минимума оказало медвежье давление на котировки. Бычьим фактором для рынка был комментарий министра энергетики США Гранхольма о том, что США начинают закупку нефти для пополнения SPR после завершения продажи нефти из резервов в конце июня. Канада вынуждена сократить производство нефти из-за лесных пожаров в Альберте, что является бычьим фактором. Vortexa сообщила, что количество нефти, хранящейся на танкерах, упало на 16% в весовом отношении до 78,03 млн баррелей за неделю. Отчет EIA показал, что запасы сырой нефти в США — на 1,2% ниже сезонного среднего значения за 5 лет, запасы бензина — на 6,8% ниже, запасы дистиллятов — на 16,1% ниже среднего сезонного показателя за 5 лет. Добыча сырой нефти в США за неделю не изменилась и составила 12,3 млн баррелей в сутки. Baker Hughes сообщила, что количество активных нефтяных буровых установок в США за неделю упало на 2 единицы до 11-месячного минимума в 586 буровых установок. Июньское золото (GCM3) закрылось снижением на 0,25% на отметке 2019,8 долл. за тройскую унцию. Серебро (S N23) обвалилось на 6,85% до 24,155 долл. за унцию. Фьючерсы на золото и серебро, COMEX, W Цена золота достигла 1,5-недельного минимума, а серебро упало до 6-недельного минимума. Ралли индекса доллара в пятницу и более высокая доходность мировых облигаций было медвежьим фактором для металлов. Опасения рецессии приводят к снижению спроса на промышленные металлы. С другой стороны, кризис в банковском секторе и ситуация с лимитом госдолга повышает интерес к драгоценным металлам как защитным активам. Медь достигла пятимесячного минимума и демонстрирует худшую неделю года. Июльские контракты упали на 4,5% на этой неделе, индексный фонд меди США снизился на 2,3% с начала года. Ближайший фьючерс на платину снизился на 0,12%, палладий вырос на 1,82%, алюминий упал на 1,98%. Фьючерсы на промышленные металлы, W Согласно данным CoinMarketCap, капитализация криптовалютного рынка за неделю снизилась на 8,33% с 1,2 трлн долларов до 1,1 трлн долларов. Криптовалютный рынок переживает нелегкие времена. Низкая ликвидность, давление в отношении отрасли со стороны регулирующих органов в США и макроэкономические проблемы негативно отражаются на настроениях инвесторов. Биткойн завершил неделю снижением на 5,6% до 26 839 долл. Эфир упал на 3,6% до 1802, 7 долл. BTCUSDT, Binance Биткойн ненадолго упал ниже уровня 26 000 долл., достиг минимума на отметке 25 811 долл. в воскресенье, затем совершил хороший отскок. При закреплении цены выше области 27 300 трейдеры ожидают, в некоторых сценариях, движение к 27800 — 28 000 долл. При отсутствии закрепления выше данной области можно ожидать движение к уровням поддержки возле 26 560 — 25 800 — 25 300. Недельное закрытие ниже 26 000 долл. будет сигналом дальнейшего снижения. Недельный график BTCUSDT, ETHUSDT, W, Binance Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатский рынок

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы

Криптовалюты