В 2024 году мировая экономика переживает значительные изменения. Наблюдается повышенная волатильность и неопределенность, что делает активное управление инвестиционными портфелями более предпочтительным, нежели стратегия «купи и держи».

В новых реалиях также преобладают высокие процентные ставки и инфляция. Это отличается от последующего десятилетия после глобального финансового кризиса, когда центральные банки сдерживали волатильность и поддерживали рост через мягкую денежную политику.

В таких условиях инвесторам следует принимать более активный подход к управлению своими портфелями, не полагаясь на автоматизированные стратегии. Важно внимательно оценивать риски и использовать профессиональные навыки для поиска перспективных инвестиционных возможностей.

Ключевым фактором является учет глобальных структурных изменений, таких как сокращение рабочей силы, геополитические разногласия и переход к низкоуглеродной экономике. Эти факторы будут определять доходность инвестиций в будущем и должны быть в центре внимания инвесторов.

Каким был 2023 год для экономики США

В 2023 году в американской экономике проскакивали лучи надежды на то, что инфляция уляжется, и рецессии удастся избежать. Оптимизм подпитывался быстрым экономическим ростом и снижением основной инфляции, а также созданием почти 7 миллионов рабочих мест с начала 2022 года, что выделялось на фоне обычного экономического расширения.

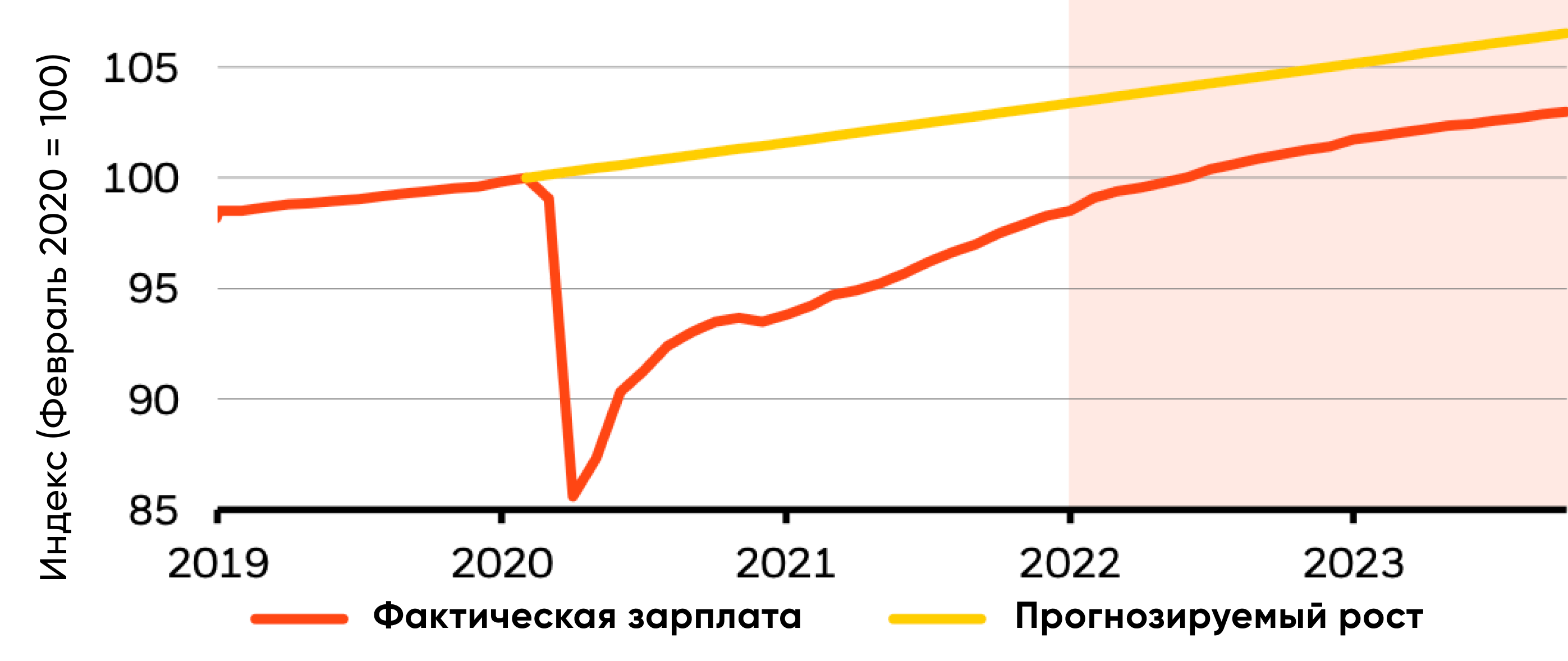

Тем не менее более широкий взгляд показывает, что экономика только начинает восстанавливаться после пандемического спада. Потерянные из-за пандемии 22 миллиона рабочих мест сейчас восстанавливаются, но уровень занятости остается ниже ожидаемого. Общий рост экономики с начала пандемии составил менее 1,8%, что заметно ниже прогнозируемых тенденций.

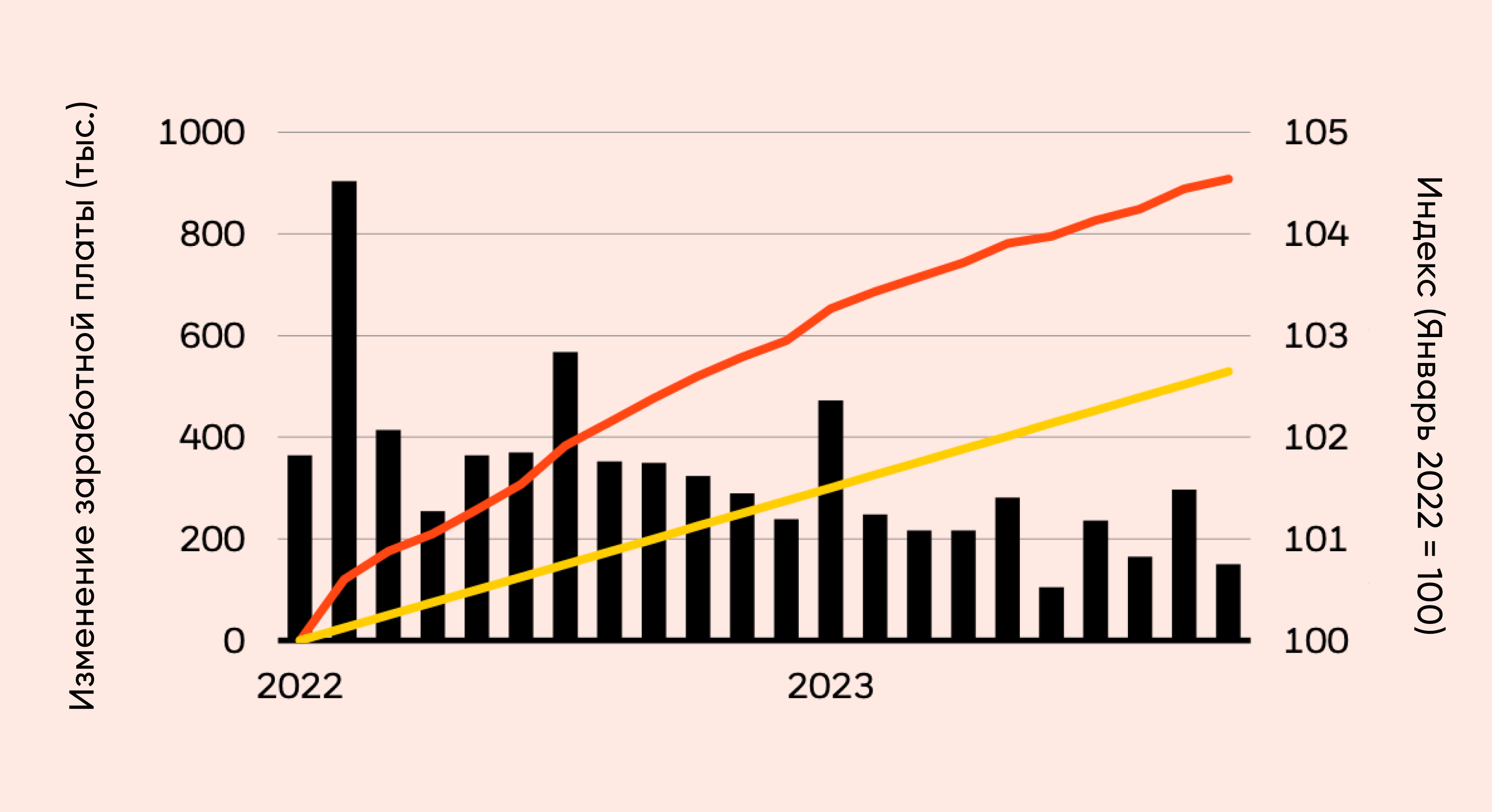

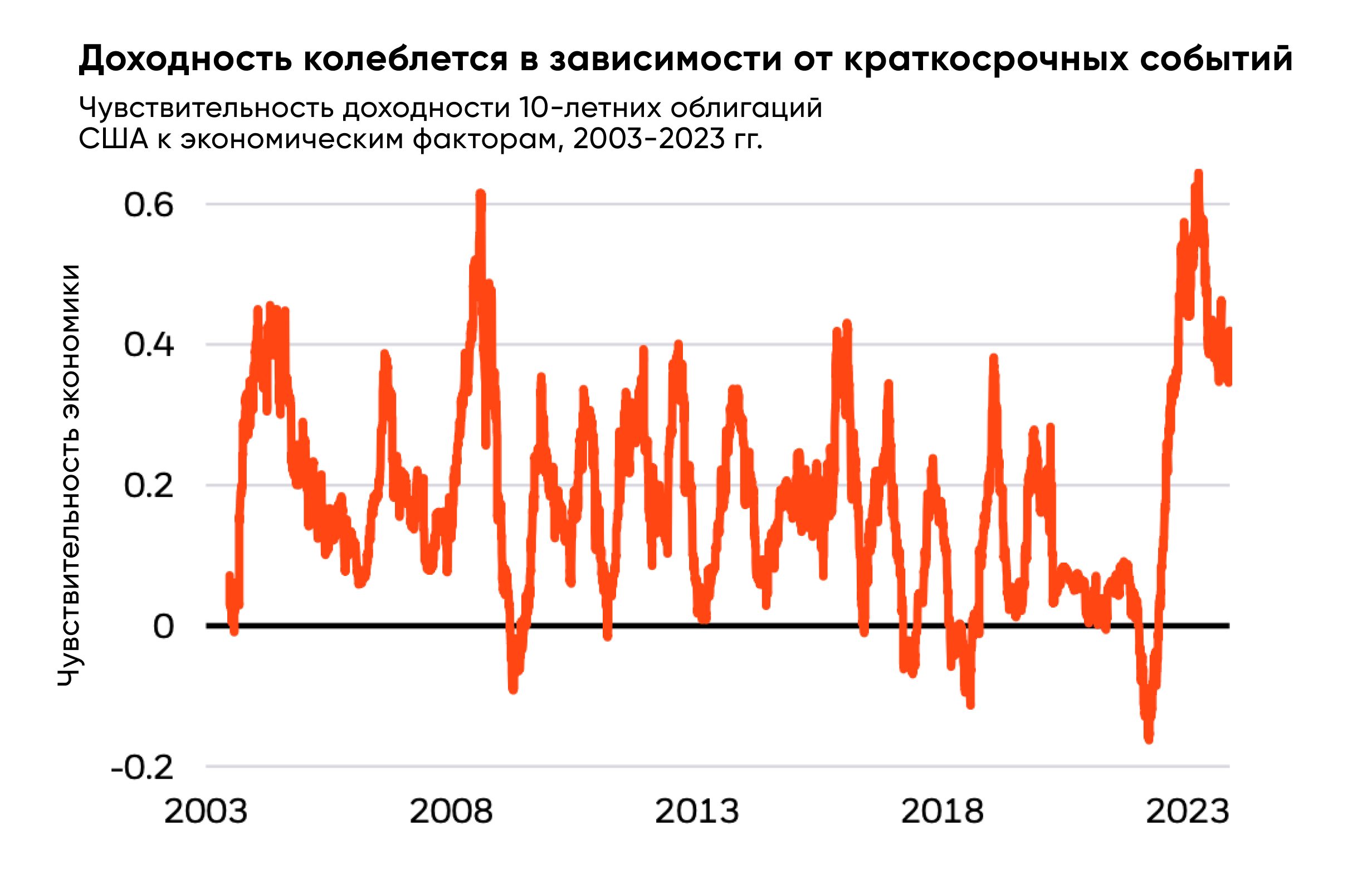

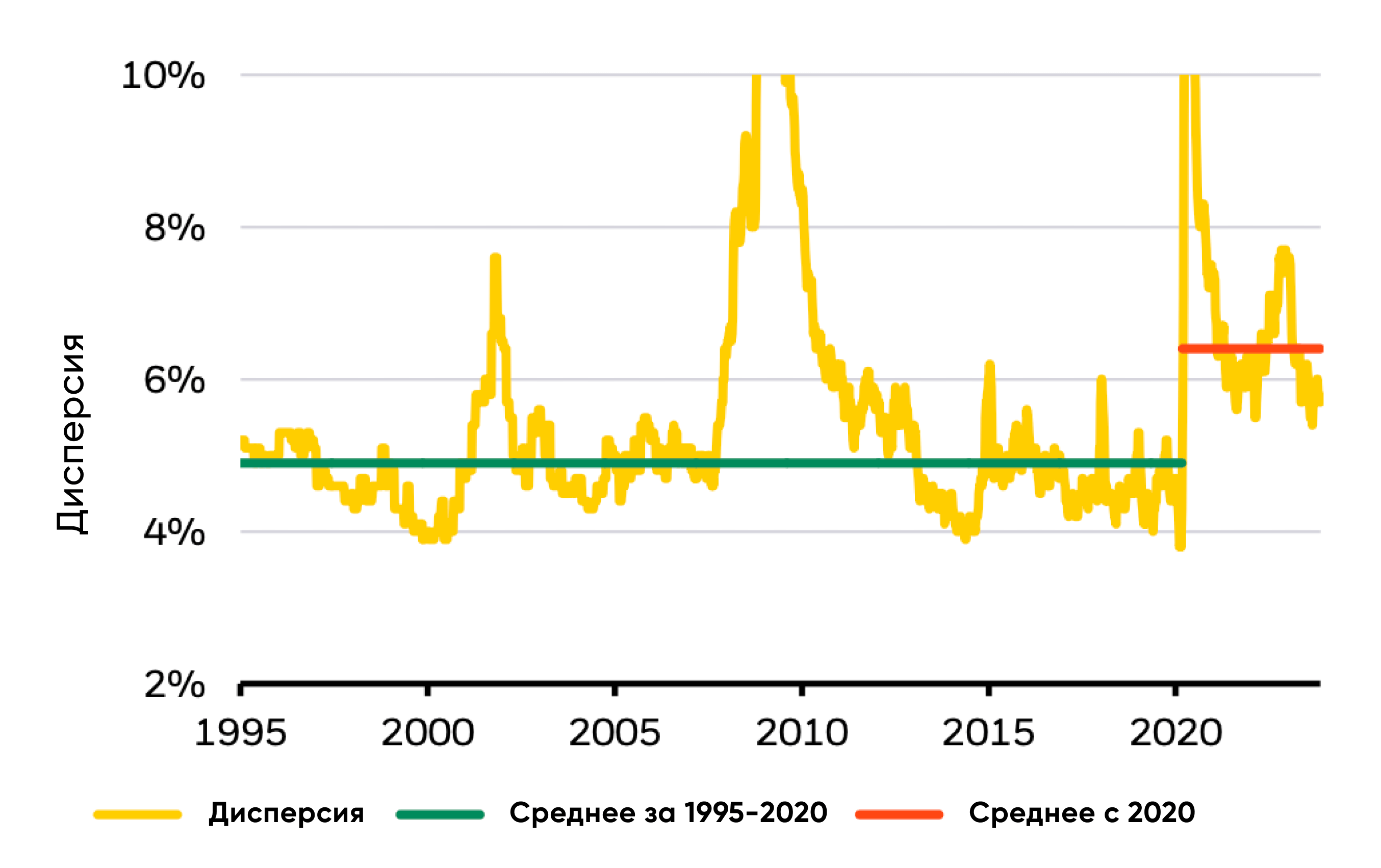

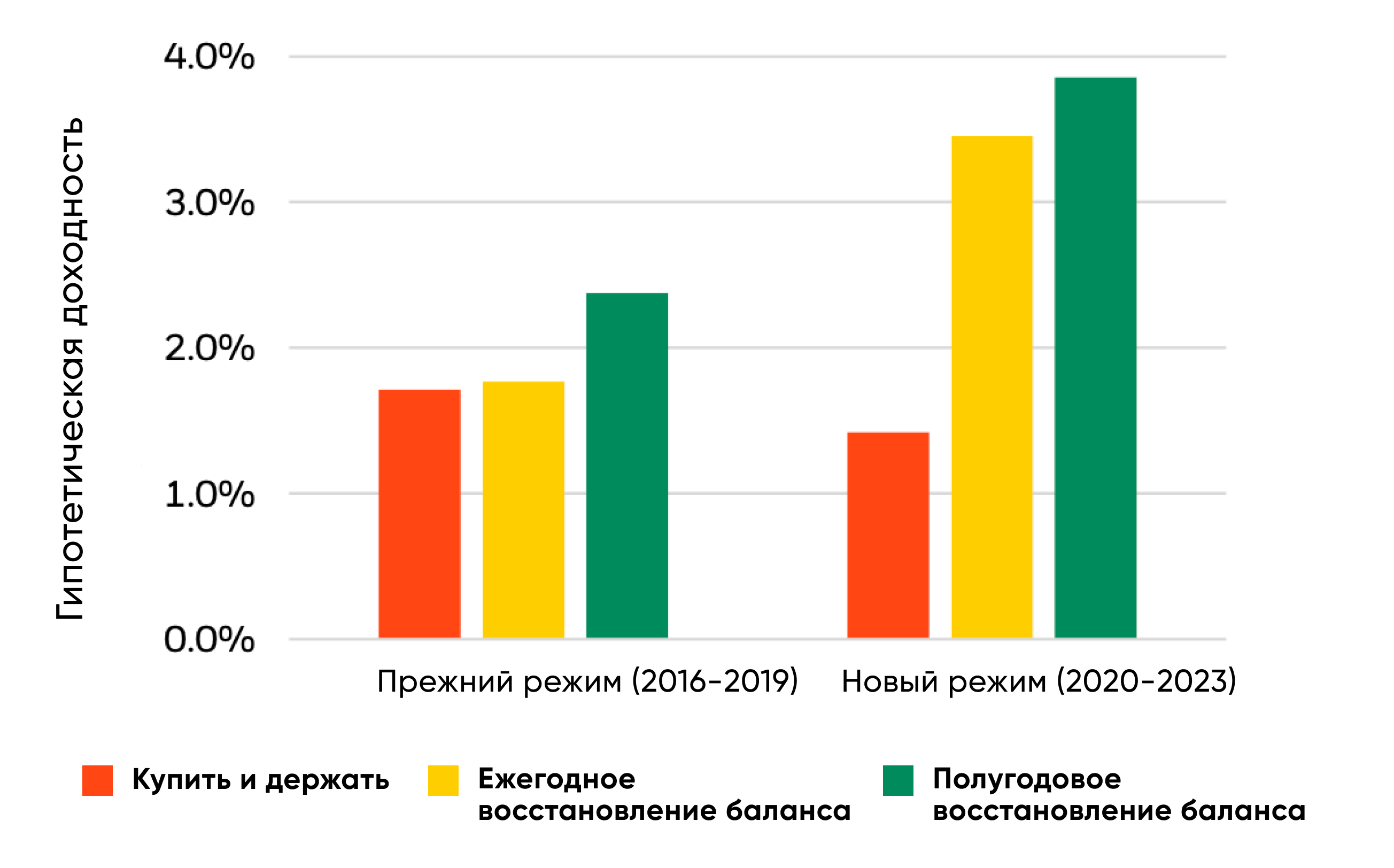

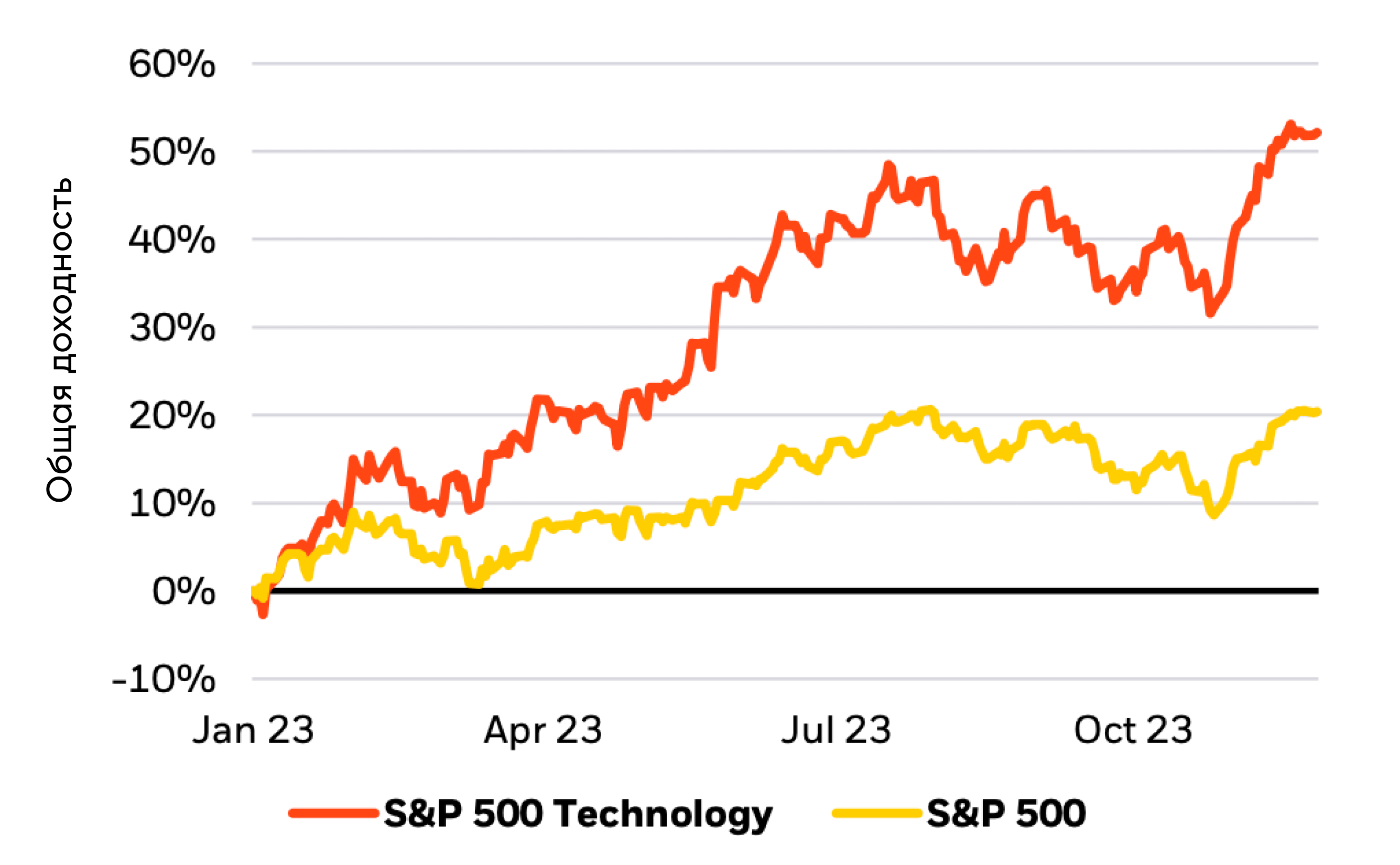

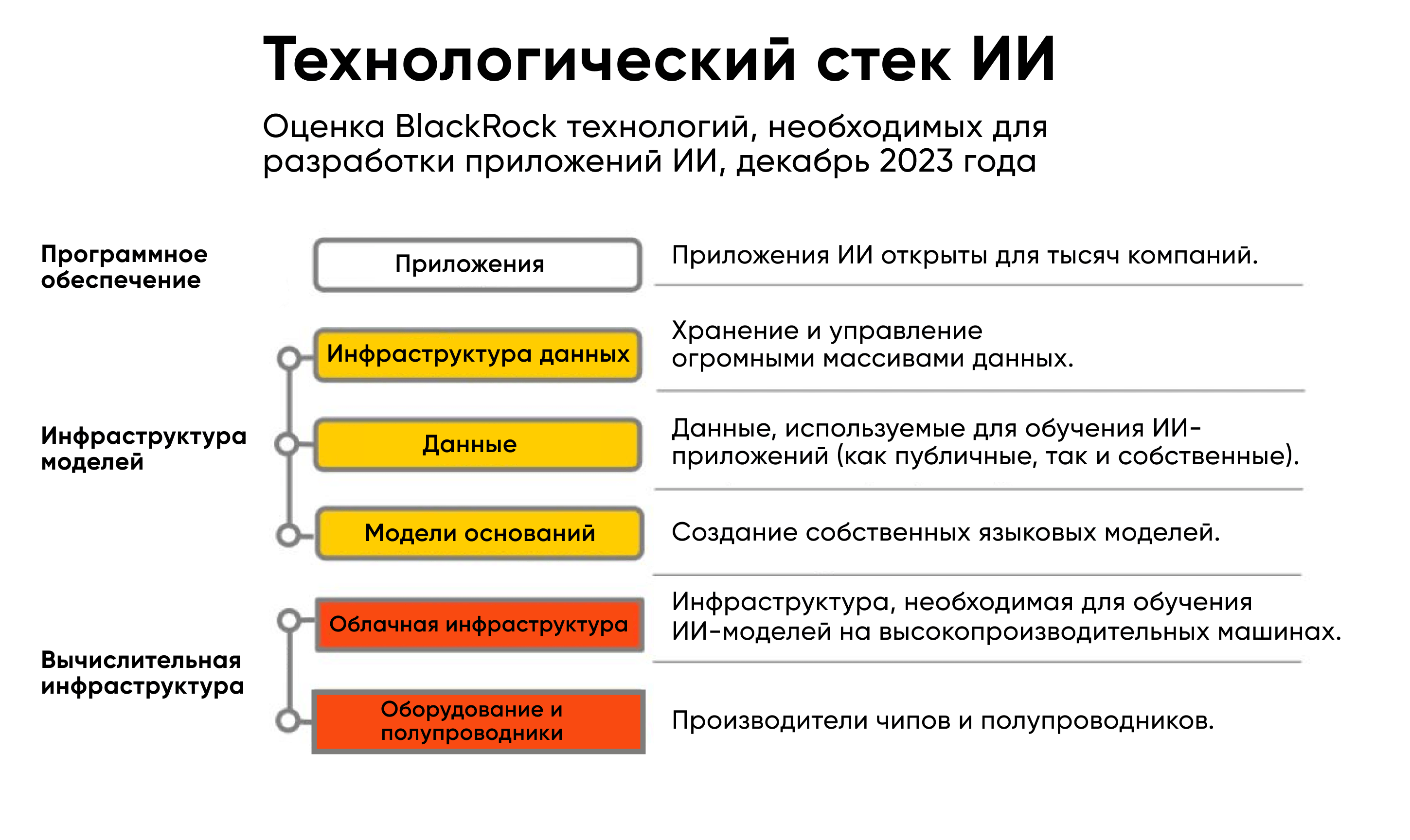

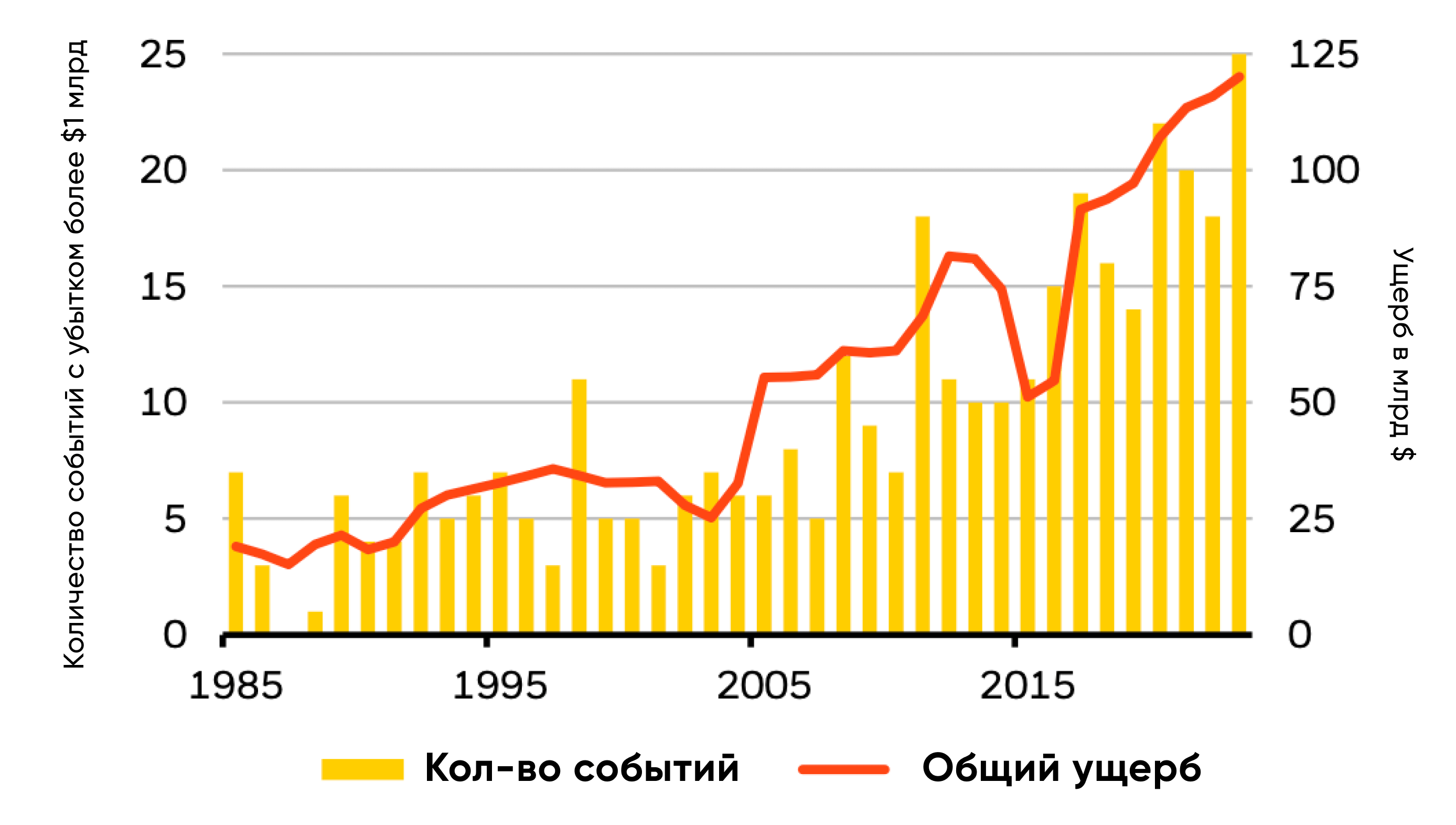

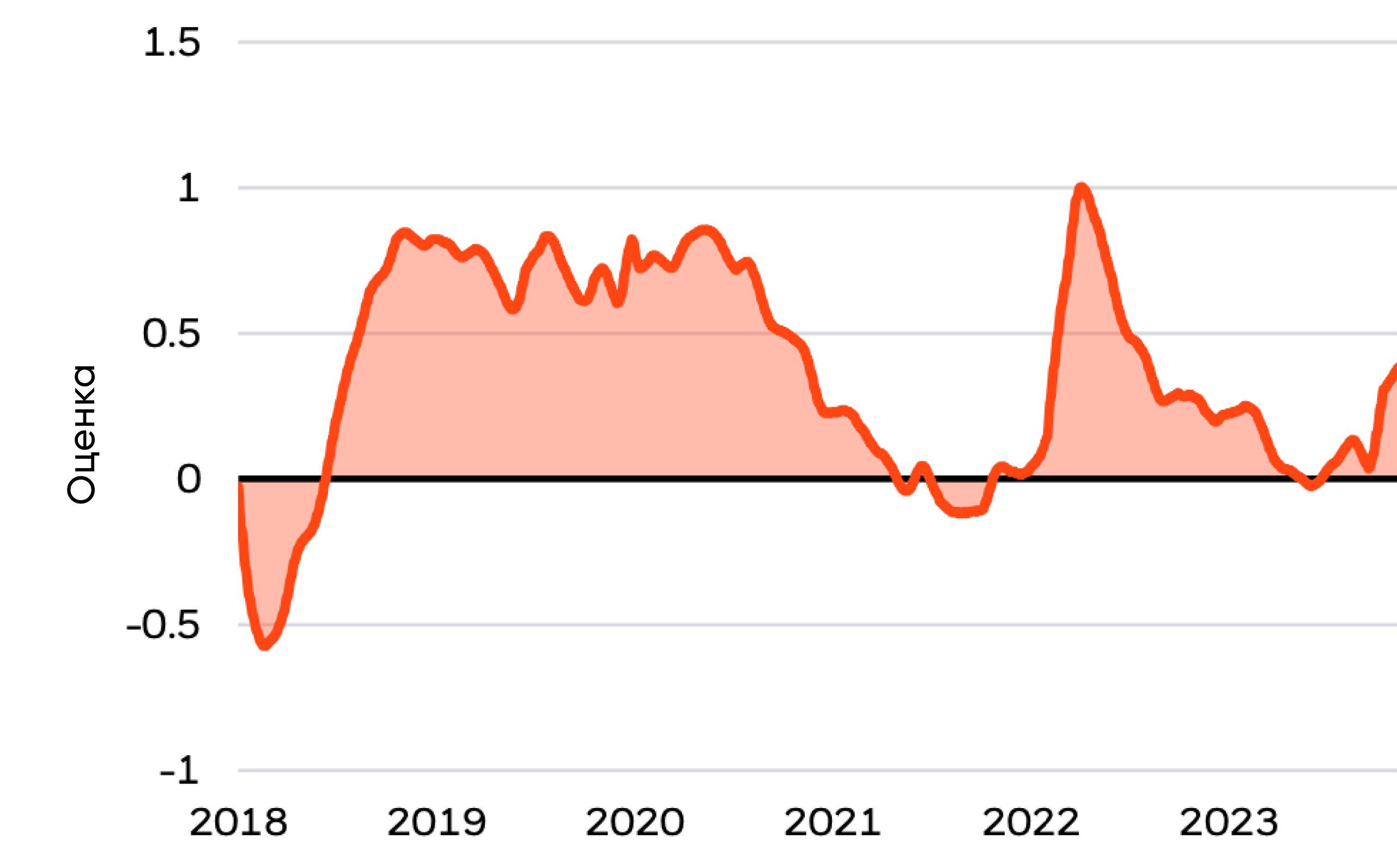

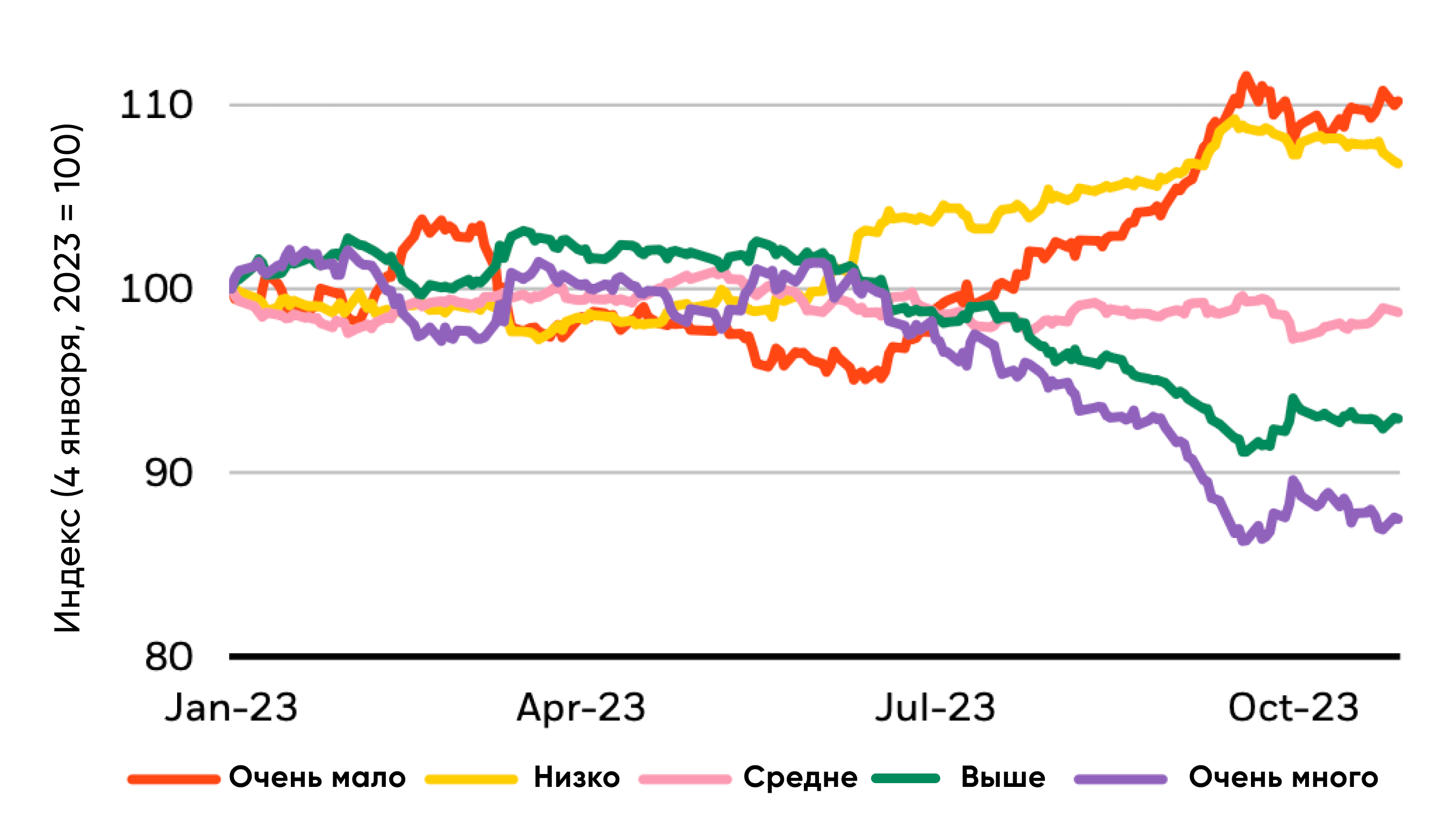

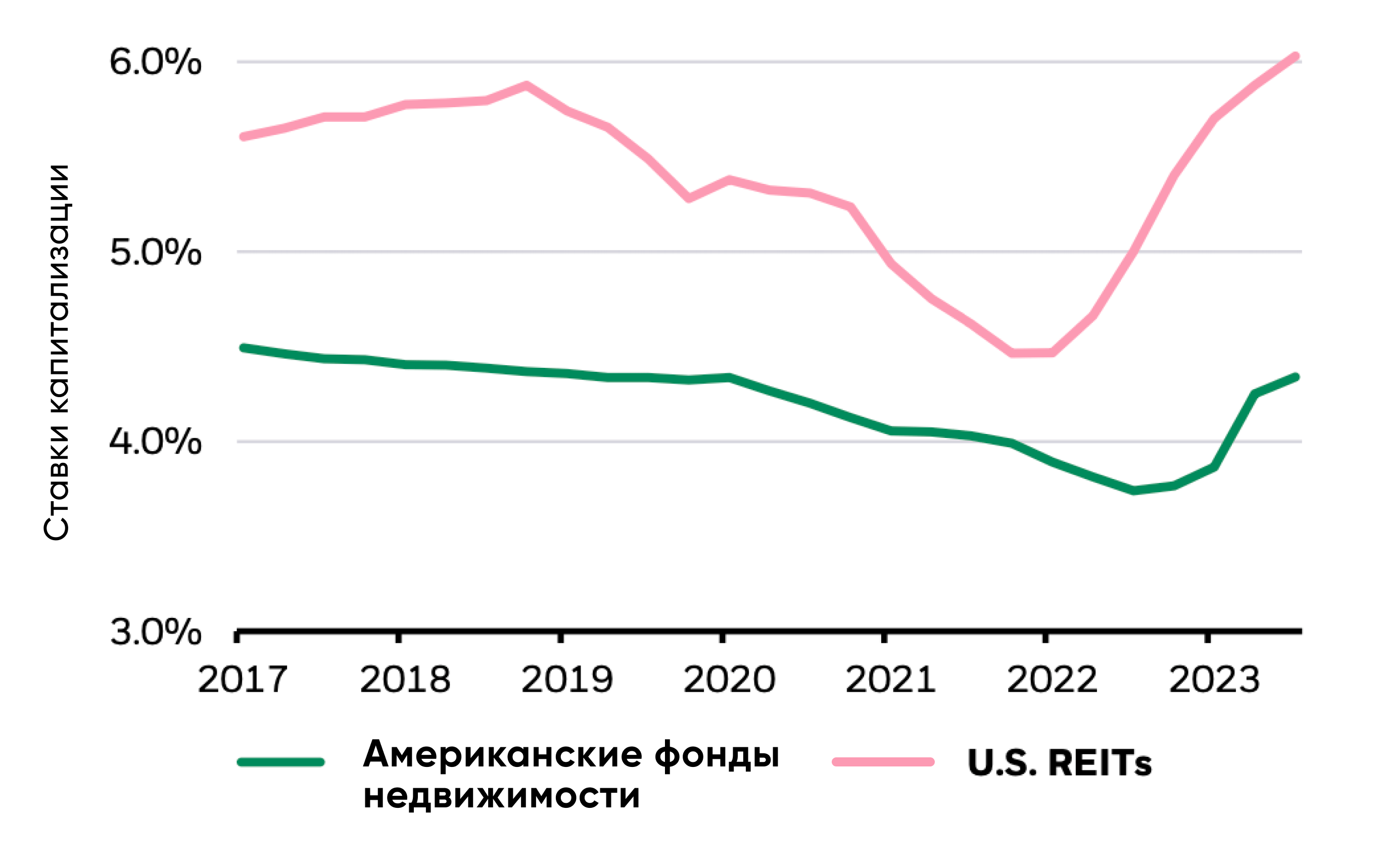

Соответственно, для инвесторов ситуация указывает на структурные сдвиги в экономике: умеренный рост, более высокая инфляция и ставки выше 4-5%, а также увеличивающийся уровень государственного долга. В этой новой реальности следовать стандартным циклическим стратегиям может быть рискованно. Взамен этого важно сконцентрироваться на адаптации экономики и рынков к изменившимся условиям. Американская экономика сталкивается с серьезными вызовами, включая последствия пандемии и старение населения. В последние два года, восстановление после локдаунов создало множество рабочих мест, но это было связано с изменениями в потребительском спросе, что привело к росту цен. Теперь, когда инфляция начинает замедляться, видны последствия более глубокого структурного кризиса: нехватка рабочей силы из-за увеличения числа пенсионеров. Это подтверждается исторически низким уровнем безработицы в США, несмотря на более медленный рост экономики по сравнению с допандемическим уровнем. Инфографика выше отображает волатильность чувствительности экономики на протяжении двух десятилетий, начиная с 2003 года. Чувствительность (или "sensitivity") может относиться к реакции экономики на внешние шоки или политические изменения, измеряемые через определенные экономические показатели, например, через изменения в ВВП, уровне инфляции, или рыночных индексах. До 2008 года чувствительность экономики была относительно высокой, что можно связать с глобальным финансовым кризисом. Затем, после кратковременного спада, значение волатильности уменьшилось и оставалось более стабильным до начала 2020 года, когда началась пандемия COVID-19. С этого момента мы видим значительное увеличение волатильности, с пиками в 2020 и 2023 годах, что отражает масштабные экономические шоки, вызванные пандемическими ограничениями и последующим восстановлением. Увеличение чувствительности в последние годы может указывать на то, что экономика стала более уязвимой к нестабильности, возможно, из-за уменьшения рабочей силы, увеличения государственного долга и сложности навигации в переходе к низкоуглеродной экономике. Это является одним из факторов, ограничивающих производственные возможности и создающих предпосылки для новой волны инфляции. Увеличение затрат на производство в условиях геополитической нестабильности и переход к экономике с низким уровнем углеродных выбросов также оказывают давление на цены. В то же время центральные банки находятся перед сложным выбором: чтобы сдержать инфляцию, им необходимо поддерживать строгую денежную политику, что, вероятно, приведет к установлению более высоких процентных ставок, чем это было до пандемии. С учетом высоких государственных расходов и долгов, центральные банки будут бороться с повышением инфляции, возможно, за счет замедления экономического роста. Ключевые выводы: Инвесторам не стоит ожидать улучшения общих условий; вместо этого важно активно управлять макроэкономическими рисками, выбирая их внимательно и с уверенностью. На рынке, где волатильность выше, чем в период «Великой модерации», появляется больше возможностей для получения прибыли. Великая модерация — это период с середины 1980-х до 2007 года, характеризующийся снижением волатильности колебаний бизнес-цикла в развитых странах по сравнению с предыдущими десятилетиями. Считается, что это вызвано институциональными и структурными изменениями, особенно в политике центрального банка, во второй половине двадцатого века (в частности, снижением ключевой ставки). Но производство ограничено, и центральные банки сталкиваются с более трудным выбором между борьбой с инфляцией и поддержкой роста. Это приводит к разнообразию мнений среди аналитиков. Примером может служить ситуация с оценками будущих прибылей компаний индекса S&P 500. Данные LSEG показывают, что разброс оценок аналитиков значительно увеличился по сравнению с периодом до пандемии, что делает их анализ более сложным. Это указывает на то, что в новых условиях макроаналитика станет более важной. График выше иллюстрирует это явление: мы видим, что дисперсия прогнозов значительно возросла после 2020 года, превышая медианный уровень 1995–2020 годов и указывая на то, что текущие условия намного менее предсказуемы. Однако инвесторам следует оставаться бдительными и учитывать макроэкономические риски. Рынки постепенно приспосабливаются к высокой инфляции и процентным ставкам, но происходит это неравномерно. Например, доходность 10-летних гособлигаций США достигла максимума за последние 16 лет, приближаясь к 5%, в то время как доходности акций в развитых странах не выросли так сильно. Более низкий рост и повышенные ставки являются проблемой для увеличивающегося госдолга США. Если заемные издержки останутся около 5%, финансирование долга может превысить расходы на федеральные программы, такие как Medicare, что увеличивает риск долгосрочной инфляции. «Medicare» — это национальная программа медицинского страхования в США для лиц от 65 лет и старше. Рост доходности за больший срок вложений также отражает увеличение компенсации, которую инвесторы требуют за долгосрочные инвестиции. Это, наряду с ожиданием более высоких доходностей, побуждает нас оставаться нейтральными в отношении долгосрочных гособлигаций США и уменьшать их долю в портфелях. Предпочтение отдаётся инфляционным облигациям. Ключевые выводы: В условиях текущей волатильности и непредсказуемости рынка, активное управление портфелем становится ключевым. Повышение процентных ставок может увеличить доходность по всем классам активов, но не все оценки активов уже отражают эти изменения. Простое инвестирование в широкий спектр активов, которое работало в период стабильного роста рынка, может больше не приносить ожидаемых результатов. На графике можно заметить, что активные стратегии, такие как полугодовой и годовой перебалансировки портфеля, показали более высокую гипотетическую доходность в новом экономическом режиме (2020–2023), по сравнению со старым (2016–2019). Это демонстрирует ценность глубоких знаний и своевременных действий в новой экономической среде. Инвесторы могут получить больше прибыли, создавая детальные стратегии распределения активов. Например, с середины июля 2023 года, инвесторы видели большую доходность в краткосрочных облигациях по сравнению с долгосрочными, предположительно из-за увеличения доходности за риск, связанной с долгосрочными ставками. Рост дисперсии доходности в новом режиме также означает, что выбор отдельных ценных бумаг становится более значимым. Это создает возможности для инвесторов, использующих широкий спектр инструментов и стратегий, для превосходства над пассивными инвестициями. Например, комбинирование индексов для создания базовой аллокации, реализация альфа-стратегий и хеджирование рисков могут помочь достичь лучших результатов. Ключевые выводы: "Мега-силы" или мегатренды представляют собой глобальные, мощные и трансформационные силы, которые могут изменять экономический ландшафт, например, цифровая трансформация или изменение климата. Эти тенденции оказывают длительное влияние на экономику, общество и корпоративные прибыли, и инвесторы могут использовать их для выявления потенциальных инвестиционных возможностей, которые могут не зависеть от общих экономических циклов. Примером мегатренда является рост технологического сектора, ускоренный цифровым развитием и искусственным интеллектом. График выше показывает, что технологический сектор S&P 500 значительно превзошел общий индекс S&P 500 в течение 2023 года. Это подчеркивает, как быстро рынок адаптируется к инновациям и как такие инновации могут стать движущей силой роста корпоративных прибылей. Использование мегатрендов в инвестиционных стратегиях может помочь инвесторам находить возможности для превышения доходности простых, статических распределений активов. Например, инвестирование в компании, развивающие технологии искусственного интеллекта, может предложить значительный рост, даже если общая экономическая перспектива не выглядит оптимистичной. Другие мегатренды включают: Рост частного кредитования: по мере того как банки сталкиваются с ужесточением капитала, частный кредит и небанковские финансовые учреждения заполняют пробелы в кредитовании, становясь важной частью будущего финансового сектора. Старение населения: во многих развитых экономиках старение населения ограничивает потенциальный рост, и страны должны адаптироваться к этому демографическому изменению. Устойчивость к изменению климата: как новая инвестиционная тема, стремление к низкоуглеродной экономике и устойчивость к климатическим угрозам создают спрос на инновации и решения, помогающие экономикам адаптироваться и восстанавливаться от повреждений. Геополитическая фрагментация: усиление экономической конкуренции и геополитических разрывов способствует инвестициям в стратегические секторы, такие как технологии, энергетика и оборона. Ключевые выводы: Конец 2022 года стал переломным моментом в области искусственного интеллекта (ИИ), благодаря прорывам в вычислительной технике и разработке алгоритмов глубокого обучения. Ожидается, что инновации в этой области будут расти экспоненциально, ускоряясь с каждым новым открытием. Определение точных инвестиционных возможностей в различных географиях и отраслях может быть затруднено из-за высокой степени неопределенности. Однако технологический "стек" ИИ, показанный на диаграмме выше, предлагает структуру для понимания, как эти инновации могут быть использованы для создания новых продуктов и услуг. На диаграмме изображена иерархия компонентов необходимых для разработки приложений ИИ: Весь технологический сектор, возглавляемый ведущими IT-компаниями, переориентирует свой фокус на ИИ. Это предвещает глубокие изменения, аналогичные промышленным и информационным революциям прошлого. Исследования показывают положительную связь между ростом патентов в области ИИ и увеличением корпоративных прибылей. Хотя не все патенты ведут к коммерческому успеху, их экономическая ценность для инвесторов растет. Поэтому стоит увеличить акцент на ИИ в портфелях акций развитых стран на короткие и средние сроки. Ожидается, что прибыльность технологического сектора сохранится и будет ключевым фактором роста корпоративных прибылей в США в 2024 году. Переход к низкоуглеродной экономике является ключевым мегатрендом, оказывающим влияние на глобальные рынки. Чтобы помочь инвесторам учитывать связанные с этим риски и возможности, BlackRock Investment Institute разработал сценарий перехода, охватывающий не только возобновляемые источники энергии, но и традиционные энергетические компании. Особое внимание следует уделить климатической устойчивости, то есть способности общества предотвращать, приспосабливаться и восстанавливаться после климатических катастроф. Это включает в себя инвестиции в системы раннего предупреждения, инфраструктуру для борьбы с экстремальными погодными условиями и модернизацию зданий. График выше ясно показывает, что как количество (жёлтые столбцы), так и общая стоимость (красная линия) климатических событий, приводящих к убыткам более 1 миллиарда долларов, растут. Это отражает увеличение экономических убытков от климатических катастроф с течением времени, что подчёркивает необходимость увеличения инвестиций в климатическую устойчивость. Такие инвестиции могут предложить значительные возможности, поскольку рынки могут недооценивать потенциал устойчивости к изменениям климата как доминирующей инвестиционной темы на будущее. С учетом текущих тенденций и возрастающего спроса на соответствующие продукты и услуги, инвесторы, которые приспосабливаются к этому мегатренду, могут ожидать увеличения прибыли. Ключевые выводы: Современные кризисы ускорили разделение мира на конкурирующие геополитические и экономические блоки. График показывает высокий уровень геополитических рисков, который остается значительным за последние годы, свидетельствуя о возросшем внимании рынков к этим рискам. Однако это не должно заставлять инвесторов ограничиваться только внутренними рынками. В эпоху, когда устойчивость становится важнее экономической эффективности, возникают новые возможности. Например, страны, которые могут извлечь выгоду из разнообразия цепочек поставок, такие как Вьетнам и Мексика, могут стать бенефициарами текущей ситуации. Страны Персидского залива, Индия и Бразилия также могут предложить инвестиционный потенциал за счет своих ресурсов и ключевых элементов глобальных цепочек поставок. Мы предвидим значительные инвестиции в стратегически важные сектора, такие как технологии, энергетика, оборона и инфраструктура. Также возрастает потенциал для компаний, специализирующихся на кибербезопасности и управлении рисками. Ситуация на Ближнем Востоке, продолжающиеся напряженности между Россией и Украиной, а также конкуренция между США и Китаем усиливают геополитические риски. Согласно ООН, число глобальных конфликтов достигло пика за последние десятилетия. В 2024 году предстоит рекордное количество выборов, что также может принести дополнительную нестабильность. Мы убеждены, что стратегия для инвесторов должна заключаться не в избегании рисков, а в поиске возможностей и смягчении потенциальных угроз через диверсифицированный портфель. Ключевые выводы: Мировые рынки становятся всё более дифференцированными, предлагая инвесторам, готовым искать возможности за пределами своих домашних рынков, шансы на получение дополнительной доходности. Важно подходить к выбору регионов и стран осознанно, учитывая оценки, потенциал роста прибыли и текущие цены. Япония выделяется в этом году благодаря привлекательным оценкам и росту прибыли, усиленному корпоративными реформами. Это привлекло внимание инвесторов, что отчасти объясняет её широкий рыночный рост в 2023 году. График показывает, что компании с низким соотношением цены к книжной стоимости показали лучшую доходность в текущем году, что отражает активные инвестиции в активы с потенциальной стоимостью. Несмотря на это, в целом оценки по-прежнему кажутся привлекательными. Основным риском может быть ужесточение денежно-кредитной политики, что заставляет инвесторов избегать защиты валютных рисков. Теперь предпочтение отдаётся активам на развивающихся рынках, где селективность и учет мега-сил могут открывать обширные инвестиционные возможности. Примером служит система цифровых платежей в Индии, которая может стать основой для кредитного роста. Латинская Америка также привлекательна благодаря своим ресурсам, важным для низкоуглеродного перехода, в то время как близость Мексики к США делает её логистически выгодной для американских компаний. Ключевые выводы: В контексте повышенной инфляции, недвижимость и инфраструктура приобретают особую значимость в стратегических портфелях. Эти активы часто связаны с инфляционными показателями, как, например, цены на недвижимость и арендные ставки, что делает их привлекательными в периоды повышения инфляции. С изменением макроэкономического фона и увеличением процентных ставок, важно понимать, насколько текущие оценки активов уже отражают эти изменения. В 2022 году мы были осторожны в отношении основной недвижимости из-за ожидания корректировки оценок под влиянием роста ставок. График выше демонстрирует разницу в динамике капитализационных ставок между частными фондами основной недвижимости и REIT (Real Estate Investment Trust). В последнее время ставки для REIT реагировали на рыночные изменения быстрее, чем для основной недвижимости. REIT инвестируют в более широкий спектр активов, включая центры обработки данных и объекты здравоохранения, что может делать их более устойчивыми к экономическим потрясениям. Поэтому инвестирование в недвижимость в периоды инфляции требует тщательного анализа и селективности, а также готовности к переоценке активов на более детальном уровне. В современной экономике, характеризующейся повышенной нестабильностью, ключевое значение приобретает гибкий подход к инвестициям. Важно сочетать избирательность с приспособляемостью для поддержания доходов на протяжении следующих 6-12 месяцев, при этом необходимо учитывать текущую экономическую обстановку и факторы риска, уже отраженные в ценах активов. Технологический прогресс и экологический переход представляют собой мега-тренды, которые могут радикально изменить стандартные активные классы, открывая новые пути к прибыли. В связи с ожидаемым замедлением роста и стойкой инфляцией, которые могут побудить центральные банки к поддержанию высоких процентных ставок, следует с осторожностью относиться к акциям развитых рынков. Вместе с тем, инновации, такие как развитие искусственного интеллекта, предоставляют уникальные возможности для получения дополнительных доходов. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Какие изменения произошли в глобальной экономике

Управление рисками в новой экономической среде

Как управлять портфелем в нестабильную экономику

Мегатренды как новые возможности для инвестирования

Революция искусственного интеллекта

Значение климата в инвестировании

Глобальная фрагментация и её влияние на инвестиции

Географическая селективность как ключ к инвестиционному успеху

Инвестиции в недвижимость

Заключение