Основным фактором настроений на рынках были противоречивые данные о прогрессе в борьбе с коронавирусом.

В понедельник инвесторов воодушевили данные об эффективности и безопасности AstraZeneca, подтвержденные при испытаниях в США. Правительственный совет по контролю за данными и безопасностью поставил результаты под сомнение, предположив, что они являются устаревшими.

Это заставило AstraZeneca опубликовать пересмотренные данные в среду. Из обновленной версии следует, что вакцина немного менее эффективна в предотвращении инфекции, но все же на 100% эффективна в предотвращении тяжелых заболеваний и госпитализации.

Акции оказались под давлением из-за роста числа инфицированных во многих государствах, а также из-за ужесточения карантина в разных регионах.

Американский рынок

Основные американские индексы демонстрировали смешанный результат, так как инвесторы, с одной стороны, испытывали оптимизм на фоне вакцинации и надежд на скорейшее смягчение ограничений, с другой стороны, их по-прежнему беспокоят перспективы инфляции и процентных ставок.

Оптимизм в отношении того, что экономика может вернуться в нормальное состояние раньше, чем ожидалось, положительно влияет на фондовый рынок после того, как в четверг вечером президент Байден пообещал удвоить темпы вакцинации против Covid к концу следующего месяца. Несколько штатов также объявили о планах начать вакцинацию всех жителей старше 16 лет.

Кроме того, ралли банковских акций помогло подтолкнуть рынок вверх после того, как ФРС заявила, что снимет ограничения по дивидендам и обратному выкупу акций в июне.

Рост цен на сырую нефть в пятницу привел к подорожанию акций энергетических компаний.

S&P 500 завершил волатильную неделю ралли, зафиксировав недельный максимум на отметке 3976,9 в пятницу.

Индекс Dow Jones Industrial Average прибавил 1,4% и вырос до 33072,88 пункта, что является новым максимумом закрытия.

Высокотехнологичный Nasdaq Composite поднялся на 1,2%.

По итогу недели S&P 500 вырос на 1,67%, DJIA — на 1,26%, NASDAQ Composite закрылся снижением на 0,58%.

Акции компаний с малой капитализацией были слабее остального рынка. Индекс Russell 2000 потерял почти 3%.

Американские индексы

Недавний скачок доходности облигаций совпал с падением интереса к некоторым секторам, которые доминировали на протяжении большей части прошлого года.

Инвесторы отказались от бумаг технологических компаний, считая их сильно переоцененными.

Укрепление доллара, признаки растущего стратегического соперничества между США и Китаем, нарушение глобальных цепочек поставок и перспектива роста инфляции также вызывают беспокойство рынков.

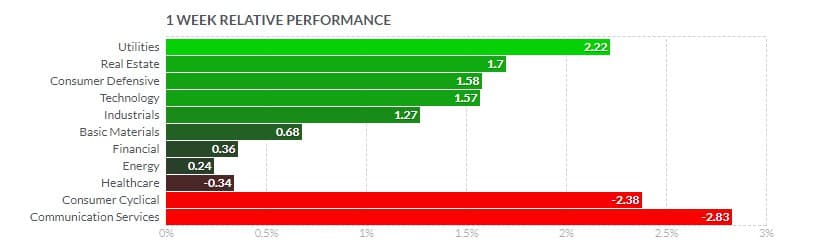

Сектора S&p 500

Аутсайдерами недели были акции технологий в сфере коммуникаций и потребительских циклических товаров -2,83% и -2,38%, соответственно.

Самое сильное падение продемонстрировали TWTR -7,50%, FB -2,44%, DIS -2,73%, GOOGL -0,11%.

В четверг на бумаги FB, GOOGL, TWTR оказали негативное влияние слушания по обвинению в использовании платформ, которые распространяют дезинформацию о пандемии а также отсутствие ответственности за размещенный контент.

Представители автопрома также были среди лидеров падения — TSLA -5,52%, GM -5,52%, F -4,13%.

Акции потребительских товаров, коммунальных услуг, материалов и недвижимости лидировали.

Финансовый сектор вырос на 0,36%. В пятницу акции банков ушли вверх, после сообщения ФРС о том, что банкам, прошедшим стресс-тест, будет разрешено возобновить увеличение дивидендов и обратный выкуп акций с 30 июня.

Bank of America (BAC) закрылся повышением более чем на 2% в последнюю сессию недели, JPMorgan Chase (JPM) и Goldman Sachs (GS) закрылись более чем на 1%.

Закрытие Суэцкого канала из-за севшего на мель 23 марта контейнеровоза Ever Given и полностью заблокировавшего судоходство по водной артерии, связывающей Азию с Европой, стало самой нелепой и непредвиденной новостью недели. Более 300 судов с грузами на более чем 10 млрд. долларов, по оценке Bloomberg, застряли на неопределенное время.

Срыв поставок из-за форс-мажора вызвал рост цен на самые различные товары - от нефти до кофе.

Весь 2020 год и в начале 2021 года главным виновником нарушения цепочек поставок была пандемия и вызванные ею карантинные ограничения. На прошедшей неделе эксцесс в Суєцком канале добавил проблем там, где никто и не ожидал.

Рост цен на энергоносители на прошлой неделе во многом был спровоцирован именно данной ситуацией.

Скачок цен на сырую нефть на + 4% в пятницу поднял акции энергетических компаний.

Бумаги Marathon Oil (MRO) подорожали на 5%, Occidental Petroleum (OXY) и Schlumberger (SLB) — на 3%.

Индекс волатильности VIX в пятницу упал до нового 13-месячного минимума 18,68.

Статистические данные

Индекс потребительских настроений Мичиганского университета в США был пересмотрен в сторону повышения до годового максимума 84,9, что превзошло ожидания 83,6.

PMI в производственном секторе в марте был ниже ожиданий 59,0 против 59,3; в секторе услуг показатель вырос до 60,0 с 59,8.

Данные с рынка труда были оптимистичнее прогнозов.

Первичные заявки на пособия по безработице упали с 781 тыс. до 684 тыс. и были значительно ниже ожиданий 730 тыс.

Повторные заявки также снизились до 3,870 млн. с 4,134 млн.

Неделя принесла ряд сюрпризов в части снижения экономических показателей.

Личные расходы в США в феврале упали на -1,0% м/м, что ниже ожиданий -0,8% м/м и является самым большим снижением за 10 месяцев. Личные доходы упали на -7,1% м/м, что стало самым большим падением с момента начала сбора данных в 1946 году.

Продажи вторичного жилья в феврале упали на -6,6%, что примерно вдвое превышает ожидания -3,0%; продажи новых домов упали на 18,2%, что почти в три раза превышает консенсус-прогноз -6,5%.

Заказы на товары длительного пользования, за исключением оборонных и авиационных, упали на -0,8% в феврале при ожиданиях роста на 0,5%.

Данные по инфляции остались приглушенными.

Основной (без учета продуктов питания и энергии) индекс личных потребительских расходов вырос на 1,4% в годовом исчислении в феврале, по сравнению с 1,5% в январе и все еще значительно ниже целевого показателя ФРС в 2%.

На прошедшей неделе председатель ФРС Джером Пауэлл и министр финансов Джанет Йеллен заявили перед Конгрессом, что не видят опасности перегрева экономики.

Европейский рынок

Акции в Европе росли из-за надежд на восстановление экономики, компенсировав предыдущие потери, вызванные опасениями по поводу дополнительных ограничений для сдерживания пандемии.

В местной валюте панъевропейский индекс STOXX Europe 600 прибавил 0,85%.

Основные фондовые индексы были смешанными — немецкий DAX вырос на 0,88%, французский CAC 40 завершил неделю небольшим падением на 0,15%, итальянский FTSE MIB и британский FTSE 100 Index показали рост на +0,80% и +0,72%, соответственно.

Европейские индексы

Опасения по поводу медленного развертывания программы вакцинации в Европе на фоне новой волны заболеваемости привели к росту спроса на высококачественные государственные облигации.

Увеличение еженедельных покупок облигаций ЕЦБ на 7,1 млрд евро, также повлияли на доходность.

Деловая активность еврозоны в марте неожиданно выросла.

Сводный индекс менеджеров по закупкам (PMI) в марте увеличился до 52,5 - самого высокого уровня с конца 2018 года — по сравнению с 48,8 в феврале.

Активность в производственном секторе выросла больше всего за 23 года, компенсируя сохраняющуюся слабость в секторе услуг.

Показатель в секторе услуг остается ниже 50 и составляет 48,8, превышая прогноз 46,0.

Деловые ожидания в Германии выросли до 100,4 пункта с предыдущего значения 95,5.

Индекс деловой активности в производственном секторе в марте 66,6, что значительно превышает ожидания 60,8.

Составной PMI увеличился до 56,8 с предыдущего 51,1.

Индекс делового климата поднялся — до 96,6 пункта с 92,7 пункта.

Розничные продажи в Великобритании выросли за февраль на 2,1% по сравнению с падением на 8,2% в январе, в годовом выражении показатель снизился на 3,7%.

Азиатские рынки

Япония

Японские фондовые рынки несли значительные потери, и только в конце недели им удалось восстановить некоторые утраченные позиции.

Nikkei 225 снизился на 2,1%, TOPIX упал на 1,4%.

Иена ослабла, закрывшись на отметке чуть ниже 110 иен по отношению к доллару США.

Доходность 10-летних государственных облигаций Японии завершила неделю снижением - 0,08%.

К концу недели японские акции продемонстрировали сильный рост.

В пятницу парламент Японии утвердил рекордный бюджет в размере 106,61 трлн иен (976 млрд долларов США) на 2021 финансовый год, чтобы смягчить последствия пандемии, а также повысить расходы на социальное обеспечение.

Китай

Китайские индексы закрылись в зеленой зоне, благодаря ралли в пятницу после того, как центральный банк страны сообщил, что не собирается ужесточать денежно-кредитную политику.

Индекс Шанхайской фондовой биржи вырос на 0,4%, CSI 300 для компаний с большой капитализацией вырос на 0,6%, что является первым недельным приростом после снижения в течение пяти недель подряд.

Акции китайских компаний, котирующихся на Гонконгской фондовой бирже, также показали рост.

Доходность суверенных 10-летних облигаций закрылась на уровне 3,22%, что ниже на четыре базисных пункта по сравнению с предыдущей неделей, на фоне заявлений НБК.

Народный банк Китая (НБК) заявил, что денежно-кредитная политика должна оставаться «нейтральной», поскольку «восстановление реальной экономики еще не является прочным и слабые звенья все еще нуждаются в поддержке».

На валютных торгах курс юаня незначительно ослаб по отношению к доллару США и закрылся на отметке 6.540.

Азиатские индексы

Рынок акций РФ на прошедшей неделе находился под влиянием нескольких факторов — опасений сокращения спроса на сырье в условиях ужесточения карантинных ограничений в Европе и усиления санкционной риторики в США. Также негативным фактором стало ослабление спроса на российские активы со стороны нерезидентов. В пятницу российские площадки росли вслед за нефтью и мировыми рынками. Индекс МосБиржи завершил неделю ростом на 0,42%, индекс РТС упал на 1,64% на фоне роста доллара до 75,84 руб. Российские индексы На прошедшей неделе лидерами роста были акции “ЛУКОЙЛа” (+2,50%), НЛМК (+2,82%), “Новатэка” (+4,82%), “Роснефти” (+3,40%), “Сургутнефтегаза” (+2,12%). Лидерами падения стали бумаги "Мечела" (-5,53%) "Русала" (-5%), “Яндекса” (-2,77%), Polymetal (-5,15%), “Полюса” (-3,19%). Акции "Аэрофлота" в пятницу были среди лидеров роста после сообщений, что с 1 апреля возобновится авиасообщение между Россией и Германией (+2,54%), по итогам недели бумаги подешевели на 2,84%. По объемам торгов лидировали акции “Сбербанка”, "Норникеля" и "ЛУКОЙЛа". Российские акции Фьючерсы на нефть марки WTI (CLK21) с поставкой в мае закрылись снижением на 0,76% до 60,97 долл. за баррель. Контракты на нефть марки Brent (BBK21) +0,06%, закрытие на уровне 64,57 долл. за баррель. Нефтяные фьючерсы, NYMEX Блокировка Суэцкого канала привела к скачку нефтяных котировок на прошедшей неделе. Эксперты считают, что возобновление судоходства может быть вопросом несколько дней или даже недель. Через канал ежедневно проходит около 1 миллиона баррелей нефти и столь длительная остановка движения судов может нарушить поставки сырой нефти с Ближнего Востока. Негативные факторы рынка нефти: Позитивные сигналы для рынка: Драгоценные металлы на прошлой неделе закрылись понижением. Апрельское золото (GCJ21) подешевело на -0,54% до 1732,3 доллара за тройскую унцию, хотя в пятницу откорректировалось вверх на +7,20 (+0,42%), а майское серебро (SIK21) упало на 4,56% до 25,09 долл. за унцию. Цены на золото и серебро в пятницу нашли поддержку из-за снижения индекса доллара и роста инфляционных ожиданий в США. Более высокая доходность казначейских облигаций является негативным фактором для цен на драгоценные металлы, поскольку инвесторы могут ликвидировать свои длинные позиции по золоту, чтобы перевести средства в облигации. Экономические данные прошедшей недели были неоднозначными для рынка металлов. Позитивным фактором для золота, но негативным для спроса на промышленные металлы стали новости о снижении личных расходов и доходов в США. С другой стороны, негативным фактором для золота, но поддерживавшим спрос на промышленные металлы, стал мартовский отчет Мичиганского университета по индексу потребительских настроений в США, который был лучше прогнозов, а также оптимистичные данные по деловой активности в марте в США и Европе. Основную поддержку золоту оказывает пандемия, которая негативно влияет на политику центробанков. Однако карантинные меры для сдерживания заболеваемости негативно влияют на спрос на промышленные металлы и котировки серебра. Апрельские фьючерсы на золото и серебро COMEX Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Российский рынок

Сырьевые рынки

Нефть

Металлы