На прошедшей неделе на мировых площадках не было консолидированного движения, единой динамики. Американские акции росли, на биржах Европы и Азии преобладали продажи, сырьевые рынки также выглядели разнонаправленно.

Американский рынок

Основные индексы закрылись ростом, при этом акции компаний с большой капитализацией демонстрировали лучшую динамику вторую неделю подряд.

S&P 500 прибавил +0,50%, зафиксировав очередной исторический максимум.

DJIA поднялся на +0,24%.

Nasdaq Composite вырос на +0,43%, также обновив максимумы.

Американские индексы

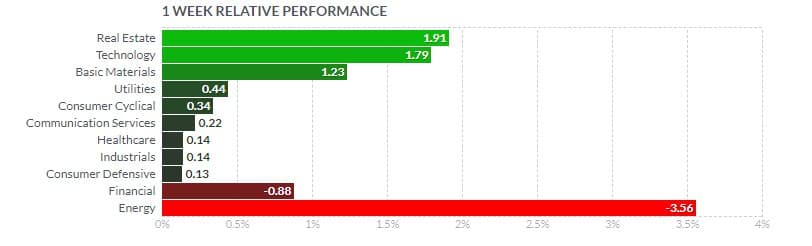

В рамках индекса S&P 500 сектор недвижимости, чувствительный к процентным ставкам, лидировал, +1,91%.

Технологические акции добавили 1,79% капитализации.

Среди лидеров роста — ORCL +10,33%, MSFT +2,33%, AAPL +5,71%, ADBE +3,38%.

Снижением завершили торги AMD -2,58%, XLNX -4,39%, IBM -3,62%.

Сектора S&P 500

Базовые материалы нарастили 1,23%.

Компании сферы потребительских циклических товаров добавили 0,34% капитализации.

AMZN +8,34%, SBUX +3,58%, TSLA -3,34%.

Акции финансовых компаний закрыли неделю снижением на фоне падения доходности казначейских ценных бумаг — доходность 10-летних казначейских облигаций США резко упала до февральского минимума 1,25%. Сектор упал на 0,88%. Среди лидеров падения бумаги крупнейших банков — C -3,6%, BAC -3,61%, WFC -3,3%.

Однако, необходимо отметить, что последний день недели был отмечен феерическим ростом финансового сектора, который подскочил на 2,9%, что стало самым большим дневным приростом сектора с 1 марта.

Наибольшие потери понесли бумаги энергетических компаний, потеряв более 3,5% капитализации. Обострившиеся разногласия между членами ОПЕК + по планам дальнейшего наращивания добычи и срыв договоренностей заставляют инвесторов волноваться по поводу несогласованных действий стран-производителей, что может привести к нарушению баланса на рынке нефти.

OXY -7,97%, SLB -5,68%, COP -4,37%, XOM -3,91%, CVX -2,02%.

Последняя сессия недели была очень позитивной, ростом закрылись все сектора.

Акции S&P 500, пятница

Экономическая картина

Экономические отчеты не оправдали ожиданий.

Общая картина в целом указывает на сильный рост, но появились сигналы его замедления.

Индекс активности в секторе услуг от ISM в июне оказался ниже, чем ожидалось, индекс экономического оптимизма упал до самого низкого уровня с февраля. Еженедельные заявки на пособие по безработице выросли, а количество вакансий в мае выросло немного меньше, чем ожидалось.

Основным драйвером настроений на прошедшей неделе стало резкое снижение доходности казначейских облигаций США. В четверг доходность эталонных 10-летних казначейских бумаг достигла почти пятимесячного минимума, немного восстановившись в пятницу.

Падающая доходность облигаций обычно повышает привлекательность более рисковых активов, таких как акции. Однако резкое падение доходности заставило инвесторов беспокоиться по поводу замедления роста мировой экономики. Сообщение о том, что Народный Банк Китая планирует смягчить денежно-кредитную политику, чтобы стимулировать экономику, только усилило эти опасения.

Протокол июньского заседания Федерального комитета по открытым рынкам, опубликованный в среду, не вызвал бурной реакции со стороны участников рынков. Протокол продемонстрировал, что большинство членов комитета пока не готовы начать сокращение покупок активов ФРС.

Европейский рынок

Акции в Европе находились под давлением, вызванным опасениями по поводу распространения нового штамма Дельта, который может вызвать новые ограничения и замедлить глобальный экономический рост.

В местной валюте панъевропейский индекс STOXX Europe 600 завершил неделю небольшим подъемом на 0,19%.

Основные индексы были смешанными.

Немецкий Xetra DAX вырос на 0,24%, французский CAC 40 упал на 0,36%, итальянский FTSE MIB упал на 0,91%, британский FTSE 100 — на 0,22%.

Европейские индексы

Доходность основных облигаций еврозоны также резко снизилась после падения доходности бондов США.

Беспокойство по поводу распространения дельта-варианта коронавируса и опасения по поводу экономических перспектив стимулировали спрос на государственные облигации, что привело к снижению доходности.

Европейский центральный банк скорректировал целевой показатель инфляции в 2% в среднесрочной перспективе, отказавшись от предыдущей цели «ниже, но близко к 2%».

Президент ЕЦБ Кристин Лагард отметила, что центробанк «считает отрицательные и положительные отклонения инфляции от целевого показателя одинаково нежелательными». Она также заявила, что новая стратегия «совершенно точно» не совпадает со средней инфляционной политикой ФРС США.

По данным Управления национальной статистики, в период с апреля по май экономический рост Великобритании неожиданно замедлился до 0,8%.

Промышленное производство в Германии в мае упало на 0,3% м/м, не оправдав прогноза роста на 0,5%.

Падение отмечается второй месяц подряд в основном из-за проблем с поставкой полупроводников, дефицит которых тормозит работу автопрома и производителей электроники.

В годовом исчислении показатель вырос на 17,3% по сравнению с 27,6% в апреле.

Фондовые индексы Японии продемонстрировали резкое падение по итогам недели — Nikkei 225 упал на 2,93%, а более широкий TOPIX упал на 2,25%. Доходность 10-летних государственных облигаций Японии снизилась до 0,03% на фоне ожиданий сохранения сверх мягкой политики центробанка. Глава Банка Японии Харухико Курода подтвердил готовность ЦБ к дальнейшему смягчению денежно-кредитной политики. Правительство приняло решение ввести в Токио чрезвычайное положение в связи с распространением коронавируса. Это уже четвертый режим ЧП, который начнет действовать с 12 июля и продлится на протяжении Олимпийских игр до 22 августа. Объявление означает, что в столице Игры будут проводиться без зрителей. Премьер-министр Ёсихидэ Суга заявил, что если ситуация улучшится, правительство рассмотрит возможность досрочного снятия чрезвычайного положения. В июне активность в секторе услуг в Японии снизилась, хотя и более медленными темпами, чем в мае — PMI au Jibun Bank Japan 48,0 против 46,5. Китайский Shanghai Composite Index немного вырос +0,15%, а индекс CSI 300 с большой капитализацией показал умеренное снижение на 0,23%. Акций технологических компаний были под давлением на фоне повышенного регуляторного риска после сообщений о том, что Пекин ужесточит надзор за котирующимися в США китайскими компаниями, а также усилит контроль отечественных IT компаний. На прошедшей неделе Государственный совет выпустил руководящие принципы, согласно которым будет осуществляться более тщательная проверка китайских технологических компаний по соображениям национальной безопасности и усилен надзор за зарубежными листингами. В пятницу Народный банк Китая объявил о снижении нормы обязательных резервов для банков. По данным Bloomberg, этот шаг позволит банкам увеличить объемы кредитования более мелких компаний и даст экономике около 1 трлн юаней долгосрочной ликвидности. Индекс деловой активности Caixin в сфере услуг снизился в июне до 50,3 с майских 55,1 на фоне возобновления случаев заболевания коронавирусом в южной провинции Гуандун. Индекс цен производителей г/г вырос на 8,8% в июне по сравнению с 9,0% в мае. Потребительская инфляция замедлилась до 1,1% в июне после майского показателя 1,3%. Другие биржи региона закрылись снижением — гонконгский Hang Seng упал на 3,41%, южнокорейский Kospi — на 1,94%. Азиатские индексы Настроения на Московской Бирже были под влиянием продавцов. RTSI завершил торги снижением на 1,49%, IMOEX — на 0,26%. Индексы РТС и МосБиржи Резкий рост заболеваемости в стране вызывает тревогу инвесторов. Отыгрывали предыдущее снижение на фоне введения экспортных пошлин бумаги металлургических компаний. Котировки "Северстали" (CHMF) выросли на 3,23%, НЛМК (NLMK) — на 1,77%, “Мечел” (MTLR) — на 0,98%, ММК (MAGN) — на 1,77%, "Русала" (RUAL) — на 0,90%. Повышением закрылись акции "АЛРОСА" (ALRS) +3,84%, "префы" "Сургутнефтегаза" (SNGS) +3,46%, "Газпрома" (GAZP) +3,35%, "Роснефти" (ROSN) +1,91%. В красной зоне закрылись ао "Норникеля" (GMKN) -0,94%, Сбербанка (SBER) -1,25%, "НОВАТЭКа" (NVTK) -2,69%, QIWI -2,31%, "ЛУКОЙЛа" (LKOH) -2,83%. Подешевели акции золотодобытчиков — "Полюса" (PLZL) -0,61%, “Лензолота” (LNZL) -16,39%. Российские акции Фьючерсы на нефть Brent и WTI подешевели на 0,8%. Нефть марки WTI закрылась возле 74,82 долл. за баррель, Brent — возле 75,55 долл. На прошлой неделе котировки достигали пиковых значений $76,98 и $77,83 соответственно. Фьючерсы WTI, Brent, NYMEX, W Цены на нефть поддерживают данные о продолжающемся падении запасов в США, которые находятся на минимальных отметках с февраля 2020 года. Как сообщило Минэнерго США, запасы сырой нефти в стране сокращались семь недель подряд и за последнюю отчетную неделю уменьшились на 6,9 млн баррелей, до 445,5 млн баррелей. Запасы бензина сократились на 6,1 млн баррелей при прогнозе -1,7 млн. барр., запасы дистиллятов выросли на 1,6 млн баррелей при прогнозе +1,4 млн баррелей. Медвежьим фактором остается коронавирус и распространение нового "дельта-штамма" в мире. Добыча сырой нефти в США выросла на 1,8% до 13-месячного максимума в 11,3 млн баррелей в сутки за последнюю отчетную неделю. Baker Hughes сообщила, что количество активных буровых установок в США выросло на +2 буровых установки до нового максимума. Vortexa сообщила, что мировые запасы нефти на плавучих хранилищах за последнюю неделю увеличились на 4,7% до 88,01 млн баррелей. Аналитики Citigroup заявили в пятницу, что дефицит на мировом рынке нефти составит более 3 млн. баррелей в сутки в течение 2021 года, и странам ОПЕК + придется согласовать увеличение добычи. Участники рынков наблюдают за сигналами от ОПЕК + о наращивании производства. Июльская встреча участников картеля и союзников была сорвана из-за несогласованной позиции ОАЭ и Саудовской Аравии. Цены на драгоценные металлы в пятницу показали умеренный рост. По итогам недели августовское золото (GCQ21) закрылось с повышением на + 1,53%, а июльское серебро (SIN21) закрылось понижением на 1,02%. Ослабление доллара в конце недели стимулировало покупки драгоценных металлов. НБК и Банк Японии также поддержали бычьи настроения, агрессивный Дельта-вариант Covid, увеличивает спрос на защитные активы. Сдерживающим фактором для цен на драгоценные металлы стали восстановление доходности казначейских облигаций и ралли на американском рынке акций в пятницу. Замедление инфляции в Китае — медвежий фактор для золота. Данные о замедлении промышленного производства в Великобритании и ЕС оказывают негативное влияние на спрос на промышленные металлы и серебро. Фьючерсы на золото и серебро, COMEX, W Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы