Основные моменты:

И вот опять инвесторы прислушиваются к тональности диалога между США и Китаем. Трамп обвиняет Пекин в распространении коронавируса, заявляет, что готов рассматривать новые пошлины и предпочел бы до минимума свести сотрудничество с Поднебесной и ее лидером.

Американский рынок

Вашингтон заявил о новых санкциях против китайского технологического гиганта Huawei.

В пятницу министр торговли Уилбур Росс заявил, что Вашингтон хочет помешать Huawei уклониться от санкций, введенных ранее в отношении использования американских технологий для проектирования и производства полупроводников за рубежом.

Американские чиновники уже не раз заявляли, что Huawei представляет собой угрозу безопасности.

Правительство Китая, напротив, обвиняет Вашингтон в стремлении нанести вред конкуренту американских компаний.

Китай пригрозил ответными санкциями для американских компаний.

В пятницу официальная китайская газета Global Times сообщила, что Пекин может применить ограничения для американских компаний как Qualcomm, Cisco и Apple, а также приостановить закупки самолетов Boeing.

Неделю американские индексы закрыли с минусовыми значениями — DJIA -2,65%, S&P 500 -2,26% , Nasdaq -0,73%.

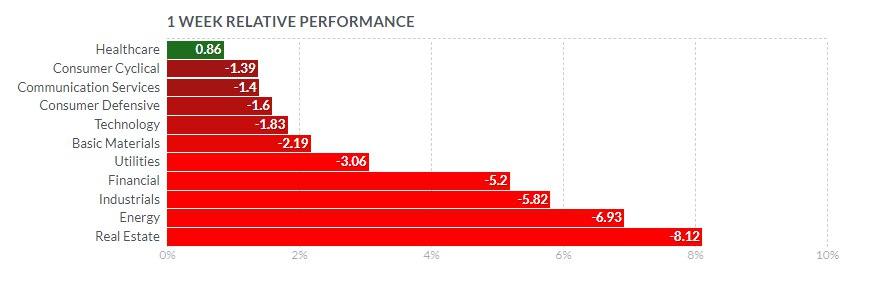

Если смотреть на результат в разрезе секторов, то с небольшим плюсом закрылся только сектор здравоохранения +0,86%, остальные закрылись понижением.

Менее 2% падения пришлось на акции потребительских товаров и технологий, более существенно снизились акции базовых материалов -2,19%, финансов -5,1%, промышленного сектора -5,82% и энергетики -6,93%.

Лидерами роста были акции технологического сектора NVDA +8,68%, NFLX + 4,28%, в здравоохранении — ABBV +8,04%.

Акции финансового сектора стали аутсайдерами — JPM -7,33%, BAC -9,04%, WFC -8,14%.

В пятницу акции закрылись небольшим повышением после того, как настроение потребителей в США неожиданно улучшилось. Индекс потребительских настроений Мичиганского университета оказался выше прогноза +1,9 до 73,7, что сильнее ожиданий от -3,8 до 68,0.

Индекс S & P 500 ($ SPX) к концу сессии вырос на 0,39%, индекс Dow Jones Industrials закрылся с повышением на 0,25%, а Nasdaq прибавил 0,64%.

В целом, экономическая статистика была негативной для акций.

По данным Министерства труда, опубликованным в четверг, первичные заявки на пособия по безработице с учетом сезонных колебаний составили 2,981 млн. за неделю, закончившуюся 9 мая. Хотя показатель снижается несколько недель подряд, предыдущий был 3,176 млн., но цифра остается очень высокой. Прогноз экономистов составлял 2,5 млн. за последнюю неделю.

В апреле розничные продажи упали на -16,4% м/м, ниже ожиданий в -12,0% м/м и является самым большим снижением с 1992 года.

Производство в апреле упало на -15% г/г — самое большое снижение с 2009 года.

Статистика из других регионов также не добавляла позитива участникам рынков.

ВВП Германии в первом квартале упал на -2,2% в квартальном исчислении — самое резкое снижение за 11 лет.

Занятость в Еврозоне в первом квартале упала на -0,2% кв/кв, первое снижение за 7 лет.

Одним из немногих позитивных факторов для рынков на прошедшей неделе оказались данные о росте промышленного производства в Китае. В апреле рост составил 3,9% г/г, что выше ожиданий 1,5% г г.

Российский рынок

Российские индексы завершили неделю в красной зоне. RTSI снизился на 1,22%, IMOEX — на 1,80%.

Акции “Сургутнефтегаза” выглядели лучше рынка и за неделю прибавили 7,92%.

SGNS, W

В июне на собрании акционеров будет принято решение о выплате дивидендов по итогам 2019 года.

Размер дивидендных выплат компания рассчитывает по РСБУ, по итогам 2019 года выручка Сургутнефтегаза выросла на 2% г/г до 1,56 трлн. руб., чистая прибыль сократилась с 827,64 млрд руб. до 105,48 млрд руб.

Таким образом, по оценкам экспертов, на привилегированную акцию размер дивиденда составит 0,97 руб., на обыкновенную акцию — в диапазоне 0,6 - 0,65 руб. Для сравнения — дивиденды по привилегированным акциям по итогам 2018 года составляли 7,62 руб.

Бумаги Сбербанка обновили 4-недельный минимум и подешевели на 6,21% за неделю.

Банк отчитался по результатам 4 месяцев 2020 года. Чистая прибыль сократилась до 230,1 млрд. руб. По сравнению с 293,4 млрд руб. годом ранее сокращение составило 21,6%. Чистый процентный доход вырос на 9,6% по сравнению с аналогичным периодом 2019 года. Чистый комиссионный доход вырос на 8,6% в результате увеличения объема расчетных операций, а также клиентских операций на финансовых рынках. SBER, W На дневном графике формируется нисходящий треугольник с нижней границей возле 183,5 руб. SBER, D В зеленой зоне закрылись PLZL +2,78%, LKOH +0,88%. Снижение демонстрировали акции TATN -5,91%, YNDX -4,96%, ALRS -4,13%, AFLT -2,66%, MTSS -1,58%. За неделю июльский фьючерс WTI вырос на 12,80%. В пятницу цены достигли 6-недельного максимума $29,52 за баррель. Июльский фьючерс на нефть марки Brent (QAN20) вырос до недельного максимума $32,50, прибавив 4,94%. Нефтяные котировки росли на фоне снижения экспорта ОПЕК+ и повышения спроса на энергоносители. По данным Petro Logistics, ежедневное сокращение экспорта сырой нефти достигло почти 6 млн. барр. в первые две недели мая. Июльский контракт на бензин RBOB (RBN20) закрылся с повышением на 2,17%. Позитивным сигналом для рынка энергоносителей стали данные о росте промышленного производства в апреле в Китае, который является одним из крупнейших импортеров нефти. Также добавили позитива комментарии Генерального секретаря ОПЕК Баркиндо о том, что ОПЕК и ее союзники «осторожно оптимистичны» и считают, что худший период нефтяного кризиса закончился, мировая экономика начинает восстанавливаться, а страны-экспортеры осуществляют сокращения добычи. Еженедельные данные Baker Hughes показали, что количество активных нефтяных вышек в США сократилось на 34 буровых установки, до 258 установок. Рынок проигнорировал тот факт, что макроэкономическая статистика, вышедшая в пятницу, была медвежьей для перспектив роста спроса на энергоносители. Еженедельные данные EIA показывают, что запасы нефти и нефтепродуктов в США по-прежнему выше сезонного 5-летнего среднего. Добыча нефти в США за последнюю отчетную неделю упала на 2,5% до 9-месячного минимума 11,6 млн. барр. в сутки, снизившись на 1,5 млн. баррелей в сутки с рекордно высокого уровня в феврале 13,1 млн. барр. Золото подорожало до 3-недельного максимума, серебро достигло четырех-недельного максимума. Июньское золото Comex (GCM20) в пятницу закрылось с повышением на 15,4 (+ 0,88%) на отметке 1756,3 долл. за тройскую унцию, а июльское серебро (SIN20) - с повышением на +0,914 (+ 5,66%), на отметке 17,07 долл. За неделю июньский золотой контракт подорожал на 4,44%, июльское серебро выросло на 12,63%. Цены на драгоценные металлы растут на фоне растущей напряженности между Китаем и США. Слабые глобальные экономические данные оставляют открытой перспективу дополнительных мер стимулирования со стороны центральных банков. Также повышают интерес к драгоценным металлам, как средству сохранения стоимости, низкая доходность облигаций. В последние месяцы фонды скупали драгоценные металлы. Длинные позиции по золоту в ETFs на этой неделе выросли до нового рекордного максимума в 3 054,85 тонн, длинные позиции по серебру в ETFs выросли до нового рекордного максимума в 687,146 млн. унций. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Сырьевые рынки

Нефть

Металлы