Американский рынок

Это был тяжелый месяц для инвесторов.

Сентябрь завершился падением основных индексов.

За месяц S&P 500 упал на 4,87%, DJIA — на 3,5%, Nasdaq Composite — на 5,81%. Для S&P 500 и Nasdaq сентябрь стал худшим месяцем в 2023 году.

Американские индексы, Monthly

Несмотря на то, что начало квартала выглядело очень позитивно, в июле индекс широкого рынка смог обновить 16-месячный максимум, в августе и сентябре весь оптимизм был потерян и индексы закрылись снижением.

Аналитики отмечают, что еще несколько месяцев назад рынок был “свободен от беспокойства” в надежде на то, что “ФРС сможет организовать мягкую посадку”, однако, теперь беспокойство растет, поскольку инвесторы поднимают вопрос об экономических перспективах.

Возобновившиеся опасения по поводу ставок привели к снижению интереса к рисковым активам.

Доходность 10-летних казначейских облигаций достигла максимума в 4,688% 28 сентября, что значительно превышает максимум 3,819% в предыдущем квартале.

В сентябре доллар укрепился до самого высокого уровня за год 106,84, завершив месяц на отметке 106,18.

Квартальные результаты по основным индексам: S&P 500 -3,65%, DJIA -2,62%, Nasdaq Composite -4,12%.

Amgen и Caterpillar оказались лучшими по итогам квартала с ростом более 20% и 10% соответственно.

С другой стороны, Walgreens, American Express и Nike были в отстающих с падением более чем на 22%, 14% и 13%, соответственно.

Акции шести из семи крупнейших по капитализации компаний пережили неудачный сентябрь.

Nvidia упала на 11,5%, Apple — на 8,7%, Amazon — на 7,7%, Microsoft — на 3,97%, GOOG — на 3,71%, TSLA — на 2,6%.

Единственная акция в группе — META в сентябре выросла на 1,73%.

По итогам квартала Apple потеряла почти 12%, Microsoft — 7,28% и Tesla — 4,41%.

Лидерами роста выступили Alphabet +10,1%, Meta +5,9% и Nvidia +3,1%.

Итоги завершающей недели сентября также не смогли поправить картину:

S&P 500 -0,74%, DJIA -1,34%, Nasdaq Composite +0,06%%.

Американские индексы

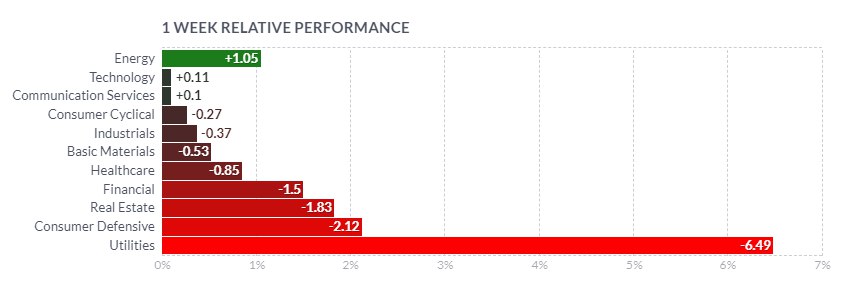

Сектора S&P 500

Наиболее сильное снижение продемонстрировали акции коммунального сектора (-6,49%).

По итогу недели все представители сектора закрылись большими потерями.

Производители основных потребительских товаров потеряли 2,12%.

Сильнее рынка были бумаги сети розничных дисконтных магазинов DLTR +1,87%, и оптового продавца COST +1,14%.

Акции финансовых компаний потеряли 1,5% капитализации.

Сильнее рынка выглядели бумаги PYPL +1% и C +0,51%, а также акции региональных банков.

Сектор здравоохранения упал на 0,85%.

Среди лидеров роста — акции Pfizer Inc. (PFE) +1,47%. На прошлой неделе Pfizer объявила, что перезапустила большинство производственных линий на своем заводе в Северной Каролине и ожидает полного возобновления производства к концу года, однако предупредила, что поставки некоторых лекарств могут быть полностью восстановлены не раньше середины следующего года.

Завод в Роки-Маунт, один из крупнейших в мире по производству стерильных инъекционных лекарств, в июле пострадал от торнадо.

По оценкам Pfizer, лекарства, произведенные в Роки-Маунт, составляют около 25% инъекционных препаратов, используемых в больницах США, или около 8% от общего объема поставок больниц в США.

Базовые материалы потеряли 0,53%.

В аутсайдерах золотодобывающая компания Newmont Corporation (NEM) с падением более чем на 9%.

Индустриальный сектор просел на 0,37%.

Акции Boeing (BA) упали на 3,5%. Компания согласилась выплатить 8,1 млн долларов для урегулирования обвинений в нарушении законодательства США, не выполнив контрактные обязательства при производстве самолетов V-22 Osprey.

Потребительские циклические акции потеряли 0,27%.

Сильнее рынка выглядели бумаги: NKE +5,25%, ABNB +3,79%, TSLA +2,18%.

Сектор коммуникаций нарастил 0,1%

Netflix упал за неделю на 0,58%, за месяц стриминговый гигант потерял более 13%.

WBD потерял 2,16%, за месяц бумаги Warner Bros. Discovery, Inc. (WBD) подешевели более чем на 17%.

Технологический сектор закрылся с небольшим плюсом (+0,11%)

Акции производителей чипов были среди лидеров роста — AMD +6,88%, INTC +4,01%, QCOM +3,14%.

NVDA +4,56%.

Аналитик Атиф Малик написал в заметке для инвесторов, что новый графический процессор Nvidia может «еще больше изменить правила игры в сфере искусственного интеллекта».

Ожидается, что технология будет запущена в первой половине 2024 года, что повысит продажи и прибыль Nvidia.

Аналитик сохранил рекомендацию “покупать” и целевую цену акций NVDA $630.

Акции NVDA завершили месяц падением на 11,87% на отметке $434,99.

NVDA, M

Сектор энергетики прибавил 1,05%.

Акции крупнейших нефте-газодобывающих корпораций США выросли более чем на 3% на фоне дорожающей нефти.

Макроэкономические показатели

В августе базовый индекс расходов на личное потребление (PCE) увеличился на 3,9% г/г, – это самый низкий годовой уровень инфляции примерно за два года.

Это меньше, чем пересмотренный в сторону повышения показатель 4,3%, зафиксированный в июле.

В месячном исчислении базовая инфляция PCE составила 0,1%, что оказалось ниже ожиданий.

Общая инфляция в месячном исчислении ускорилась в августе до 0,4% с 0,2% в июле, в основном из-за роста цен на энергоносители.

Августовские заказы на товары длительного пользования неожиданно выросли

на 0,2%, чему способствовал рост машиностроительного сектора, аналитики ожидали снижения.

Показатель потребительского доверия в США в сентябре упал до отметки в 103,0, что оказалось ниже ожиданий и ниже пересмотренного в сторону повышения показателя предыдущего месяца в 108,7.

Европейский рынок

Основные биржевые индексы региона завершили неделю снижением.

Французский CAC 40 упал на 0,69%, немецкий DAX — на 1,10%, и итальянский FTSE MIB — на 1,16%, британский FTSE 100 потерял 0,99%.

Европейские индексы

Чиновники ЕЦБ подтвердили свою приверженность поддержанию ограничительной денежно-кредитной политики в течение длительного периода в попытке вернуть инфляцию к целевому показателю в 2%.

Инфляция в еврозоне упала до самого низкого уровня за два года. ИПЦ в сентябре вырос на 4,3% г/г, что оказалось ниже прогноза.

Базовая ставка снизилась до 4,5% с 5,3%.

Азиатский рынок

Япония

Фондовые индексы Японии упали по итогу прошедшей недели.

Nikkei 225 упал на 1,7%, а более широкий TOPIX снизился на 2,2%.

Акции крупнейших японских автопроизводителей были среди “проигравших” — ТМ -3,93%, MUFG -4,61%, HMC -4,51%.

Инвесторы приветствовали объявление японского правительства о новом плане экономического стимулирования.

Замедление базовой инфляции в районе Токио оказало поддержку приверженности Банка Японии (BoJ) своей ультрамягкой политики.

Правительство разработало новый план экономического стимулирования, направленный на создание благоприятного цикла капиталовложений, роста заработной платы и инвестиций. Одним из направлений является поддержка долгосрочных инвестиций в развивающиеся области, как полупроводники и биотехнологии, а также вопрос о продлении субсидии для смягчения роста цен на энергоносители.

Китай

Китайские индексы упали на сокращенной праздничной неделе.

Shanghai Composite потерял 0,7%, индекс голубых фишек CSI 300 потерял 1,32%.

В Гонконге Hang Seng Composite упал на 1,37%.

Азиатские индексы

Сильнее рынка выглядели акции производителей электромобилей XPEV +11,68%, NIO +5,98%.

Отставали акции Li Auto (LI) с падением на 9,24%.

Среди аутсайдеров также бумаги технологических гигантов Alibaba -1,77%, JD.com. Inc -4,21%.

Сектор недвижимости Поднебесной продолжает беспокоить инвесторов.

China Evergrande уведомил регуляторов об отмене согласованного в марте плана реструктуризации задолженности на сумму $35 млрд из-за снижения продаж.

World Economics сообщила на прошлой неделе, что общеотраслевой индекс цен в Китае вырос в сентябре до 14-месячного максимума. «Это говорит о том, что опасения по поводу дефляции цен в Китае, которая приведет к периоду очень низкого или отрицательного роста в японском стиле, преувеличены».

Исследование World Economics указывает, что экономика Китая, возможно, достигла дна.

Официальные данные за август также указывают на признаки стабилизации — промышленное производство и розничные продажи выросли больше, чем прогнозировалось, а безработица неожиданно снизилась с июля.

Народный банк Китая заявил о намерениях оказывать "более мощную поддержку" экономике.

Российский рынок

Основные индексы MOEX закрылись ростом.

Индекс Мосбиржи прибавил 2,76% и превысил 3130 пунктов.

РТС прибавил 0,76%.

Основные индексы MOEX, W

Рынок российских акций на прошлой неделе выглядел позитивно на фоне улучшения фондовой конъюнктуры и подорожавшей нефти.

В секторе нефти и газа: “Сургутнефтегаз” ао +10,01%, “Роснефть” 4,5%, “Лукойл” +2,8%, “Новатэк” 2,52%, “Газпром” +0,23%.

Акции металлургов закрылись в зеленой зоне: “РУСАЛ” +1,47%, “Норникель” +1,23%, “ММК” +2,59%, “Северсталь” +1,97%, “НЛМК” +0,81%,

Золотодобытчики — “Лензолото” +4,01%, ПАО "Полюс" +2,32%, Polymetal -1,75%, “Селигдар” +0,61%.

Сырьевые рынки

Нефть

Стоимость ноябрьских фьючерсов Brent (BBX23) за еделю снизилась на 1,15% до 92,2 долл. за баррель.

Фьючерсы WTI (CLX23) подорожали на 0,84% до 90,79 долл. за баррель.

Фьючерсы на нефть NYMEX, W

За месяц контракты на нефть WTI подорожали на 8,56%, за квартал — на 28,52%, цена Brent выросла на 6,18% и 22,26%, соответственно.

Фьючерсы на нефть, квартал

К концу месяца цены на нефть оказались под давлением опасений, что замедление мировой экономики подорвет спрос на энергоносители.

Перспективы сокращения мировых поставок поддерживают растущие цены.

Отчет EIA показал, что запасы сырой нефти в США сократились на 2,169 млн. баррелей, при ожиданиях 0,7 млн. барр.

Добыча сырой нефти в США не изменилась по сравнению с предыдущим периодом и составила 12,9 млн б/с.

Vortexa сообщила об увеличении мировых запасов на плавучих хранилищах на 11% по весу до 95,93 млн баррелей.

Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю упало на 5 единиц до минимума за 19-3/4 месяца в 502 установки.

Металлы

Стоимость драгоценных металлов обвалилась на прошедшей неделе.

Октябрьское золото (GCV3) упало на 4,1% до 1866 долл. за унцию.

Декабрьское серебро (SIZ23) закрылось падением на 5,85% до отметки 22,45 долл. за унцию.

Фьючерсы на золото и серебро, COMEX, W

Ястребиные комментарии представителей ФРС спровоцировали продажи на рынке металлов.

В четверг длинные позиции в “золотых” ETF упали до минимума за 3,5 года. Цены на серебро пострадали от опасений относительно спроса на промышленные металлы.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Япония

Фондовые индексы Японии упали по итогу прошедшей недели.

Nikkei 225 упал на 1,7%, а более широкий TOPIX снизился на 2,2%.

Акции крупнейших японских автопроизводителей были среди “проигравших” — ТМ -3,93%, MUFG -4,61%, HMC -4,51%.

Инвесторы приветствовали объявление японского правительства о новом плане экономического стимулирования.

Замедление базовой инфляции в районе Токио оказало поддержку приверженности Банка Японии (BoJ) своей ультрамягкой политики.

Правительство разработало новый план экономического стимулирования, направленный на создание благоприятного цикла капиталовложений, роста заработной платы и инвестиций. Одним из направлений является поддержка долгосрочных инвестиций в развивающиеся области, как полупроводники и биотехнологии, а также вопрос о продлении субсидии для смягчения роста цен на энергоносители.

Китай

Китайские индексы упали на сокращенной праздничной неделе.

Shanghai Composite потерял 0,7%, индекс голубых фишек CSI 300 потерял 1,32%.

В Гонконге Hang Seng Composite упал на 1,37%.

Азиатские индексы

Сильнее рынка выглядели акции производителей электромобилей XPEV +11,68%, NIO +5,98%.

Отставали акции Li Auto (LI) с падением на 9,24%.

Среди аутсайдеров также бумаги технологических гигантов Alibaba -1,77%, JD.com. Inc -4,21%.

Сектор недвижимости Поднебесной продолжает беспокоить инвесторов.

China Evergrande уведомил регуляторов об отмене согласованного в марте плана реструктуризации задолженности на сумму $35 млрд из-за снижения продаж.

World Economics сообщила на прошлой неделе, что общеотраслевой индекс цен в Китае вырос в сентябре до 14-месячного максимума. «Это говорит о том, что опасения по поводу дефляции цен в Китае, которая приведет к периоду очень низкого или отрицательного роста в японском стиле, преувеличены».

Исследование World Economics указывает, что экономика Китая, возможно, достигла дна.

Официальные данные за август также указывают на признаки стабилизации — промышленное производство и розничные продажи выросли больше, чем прогнозировалось, а безработица неожиданно снизилась с июля.

Народный банк Китая заявил о намерениях оказывать "более мощную поддержку" экономике.

Российский рынок

Основные индексы MOEX закрылись ростом.

Индекс Мосбиржи прибавил 2,76% и превысил 3130 пунктов.

РТС прибавил 0,76%.

Основные индексы MOEX, W

Рынок российских акций на прошлой неделе выглядел позитивно на фоне улучшения фондовой конъюнктуры и подорожавшей нефти.

В секторе нефти и газа: “Сургутнефтегаз” ао +10,01%, “Роснефть” 4,5%, “Лукойл” +2,8%, “Новатэк” 2,52%, “Газпром” +0,23%.

Акции металлургов закрылись в зеленой зоне: “РУСАЛ” +1,47%, “Норникель” +1,23%, “ММК” +2,59%, “Северсталь” +1,97%, “НЛМК” +0,81%,

Золотодобытчики — “Лензолото” +4,01%, ПАО "Полюс" +2,32%, Polymetal -1,75%, “Селигдар” +0,61%.

Сырьевые рынки

Нефть

Стоимость ноябрьских фьючерсов Brent (BBX23) за еделю снизилась на 1,15% до 92,2 долл. за баррель.

Фьючерсы WTI (CLX23) подорожали на 0,84% до 90,79 долл. за баррель.

Фьючерсы на нефть NYMEX, W

За месяц контракты на нефть WTI подорожали на 8,56%, за квартал — на 28,52%, цена Brent выросла на 6,18% и 22,26%, соответственно.

Фьючерсы на нефть, квартал

К концу месяца цены на нефть оказались под давлением опасений, что замедление мировой экономики подорвет спрос на энергоносители.

Перспективы сокращения мировых поставок поддерживают растущие цены.

Отчет EIA показал, что запасы сырой нефти в США сократились на 2,169 млн. баррелей, при ожиданиях 0,7 млн. барр.

Добыча сырой нефти в США не изменилась по сравнению с предыдущим периодом и составила 12,9 млн б/с.

Vortexa сообщила об увеличении мировых запасов на плавучих хранилищах на 11% по весу до 95,93 млн баррелей.

Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю упало на 5 единиц до минимума за 19-3/4 месяца в 502 установки.

Металлы

Стоимость драгоценных металлов обвалилась на прошедшей неделе.

Октябрьское золото (GCV3) упало на 4,1% до 1866 долл. за унцию.

Декабрьское серебро (SIZ23) закрылось падением на 5,85% до отметки 22,45 долл. за унцию.

Фьючерсы на золото и серебро, COMEX, W

Ястребиные комментарии представителей ФРС спровоцировали продажи на рынке металлов.

В четверг длинные позиции в “золотых” ETF упали до минимума за 3,5 года. Цены на серебро пострадали от опасений относительно спроса на промышленные металлы.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"