Американский рынок

Акции росли в течение недели, восстановив большую часть позиций, утраченных с середины февраля и демонстрируя лучшую недельную динамику с ноября 2020 года.

Закрытие недели

Поддержку рынкам оказало множество факторов. Трейдеры позитивно восприняли решение ФРС о повышении процентных ставок, сообщение о том, что России удалось избежать дефолта по своему суверенному долгу, также поддержала настроения дешевеющая нефть. Инвесторы внимательно следили за ходом переговоров о прекращении российско-украинского конфликта, и обнадеживающие комментарии участников делегаций на переговорах о движении к урегулированию давали позитивный сигнал.

Негативным фактором является опасение, что затягивание конфликта в Украине подорвет глобальный экономический рост и подстегнет инфляцию.

Все основные индексы показали убедительный рост, лидировал высокотехнологичный Nasdaq Composite +8,18%.

S&P 500 подскочил на 6,16%, DJIA — на 5,5%.

Американские индексы

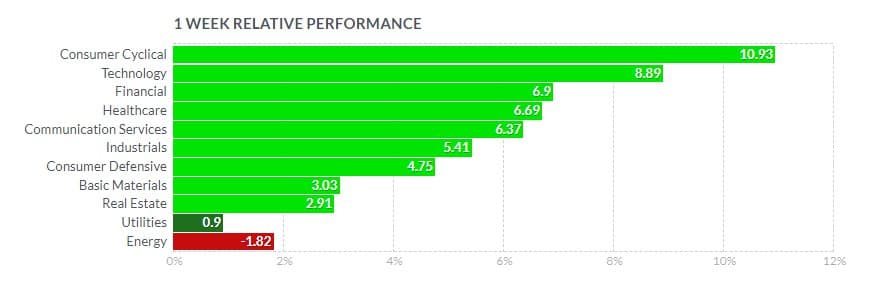

Сектора S&P 500

Наибольший рост продемонстрировали акции потребительского циклического сектора +10,93%.

TSLA +13,84%, AMZN +10,8%, HD +7,56%, GM +7,97%, F +5,11%, SBUX +8,3%, NKE +7,07%, MCD +5,31%.

Технологические компании нарастили 8,89% капитализации.

NVDA +19,7%, MSFT +7,27%, AAPL +5,98%, AMD +8,78%, CRM +10,56%, ADBE +8,87%.

Финансовый сектор показал рост +6,9%.

Лидировали акции PYPL +22,99%, AXP +13,59%.

Бумаги крупнейших мировых банков также выглядели очень сильно — BAC +6,37%, WFC +6,09%, JPM +8,7%, C +5,89%.

Компании сферы здравоохранения и коммуникаций нарастили более 6%.

Бумаги Meta Platforms (FB) закрылись с повышением на 15,39%, TWTR —- на 14,46%, NFLX — на 11,84%, DIS — на 6,49%.

Аутсайдером в секторе стали акции VZ с падением на 4,22%.

Бумаги промышленных корпораций прибавили 5,41%.

BA +9,42%, DE +6%, HON +6,85%.

Слабее рынка были бумаги HII, которые подешевели на 6%.

Сектор базовых материалов +3%.

Наиболее сильно выглядели представители химической промышленности.

Аутсайдером недели стал сектор энергетики со снижением на 1,82%.

Флагманы отрасли закрылись в красной зоне — XOM -7,36%, CVX -5,37%.

Итоги заседания ФРС были позитивно восприняты участниками рынков. Новость о том, что центробанк повысил ставку на 25 базисных пунктов и сообщил о дальнейших шести повышениях ставки в течение года, помогла внести ясность в будущую траекторию денежно-кредитной политики и устранила фактор неопределенности, который довлел над инвесторами в течение предыдущего года. Размер повышения был воспринят как взвешенный и обоснованный в текущих условиях.

Экономическая статистика прошлой недели была неоднородной.

В феврале продажи жилья на вторичном рынке в США упали на 7,2% м/м до 6-месячного минимума в 6,02 млн, что ниже ожиданий в 6,10 млн.

Данные по розничным продажам выглядели слабо, хотя январские цифры были пересмотрены в сторону повышения.

Данные с рынка труда свидетельствовали о восстановлении.

Повторные заявки на пособия по безработице упали до 52-летнего минимума, первичные заявки также были ниже прогноза.

Индекс цен производителей в феврале снизился по сравнению с январским показателем 0,8% против 1,2% и был ниже ожиданий в 0,9%; рост базовых цен остался на уровне января.

Европейский рынок

Акции в Европе растут вторую неделю подряд на фоне надежды на позитивный исход переговоров между Киевом и Москвой.

Немецкий DAX вырос на 5,76%, французский CAC 40 - на 5,75%, итальянский FTSE MIB - на 5,13%, британский FTSE 100 - на 4,82%.

Европейские индексы

Акции Deliveroo прибавил более 8% после публикации сильных результатов и прогнозов.

Итальянская биотехнологическая компания DiaSorin подорожала на 12,5% после сообщения о более высоких, чем ожидалось, доходах.

Немецкий производитель вооружений Rheinmetall взлетел на 9,7% после того, как UBS, Deutsche Bank и HSBC повысили свои целевые цены на акции компании.

Британская IT-компания Softcat поднялась на 13,7% после повышения рейтинга ее акций до «покупать» с «держать».

Бумаги швейцарской логистической корпорации Interroll упали на 4%, а биотехнологической Bachem Holding на 3% после отчетов.

Немецкий конгломерат Thyssenkrupp упал на 4,15% после того, как его генеральный директор заявил в служебной записке, что украинский конфликт заставил компанию пересмотреть свои расходы и потенциальное выделение своего сталелитейного подразделения.

Макроэкономические показатели

Банк Англии (BoE) повысил процентную ставку в третий раз, однако аналитики отметили более голубиный тон в комментариях регулятора.

Центробанк повысил ставку до 0,75% с 0,50%, стремясь обуздать инфляцию, которая, как ожидается, к концу июня достигнет 8%.

Глава ЕЦБ Кристин Лагард заявила, что украинский кризис может спровоцировать «новые инфляционные тенденции».

Немецкий институт ZEW сообщил, что его индекс экономических настроений упал до рекордно низкого уровня -39,3 в марте с 54,3 в феврале. Президент института Ахим Вамбах сказал, что военный конфликт и санкции значительно ухудшают экономические перспективы Германии.

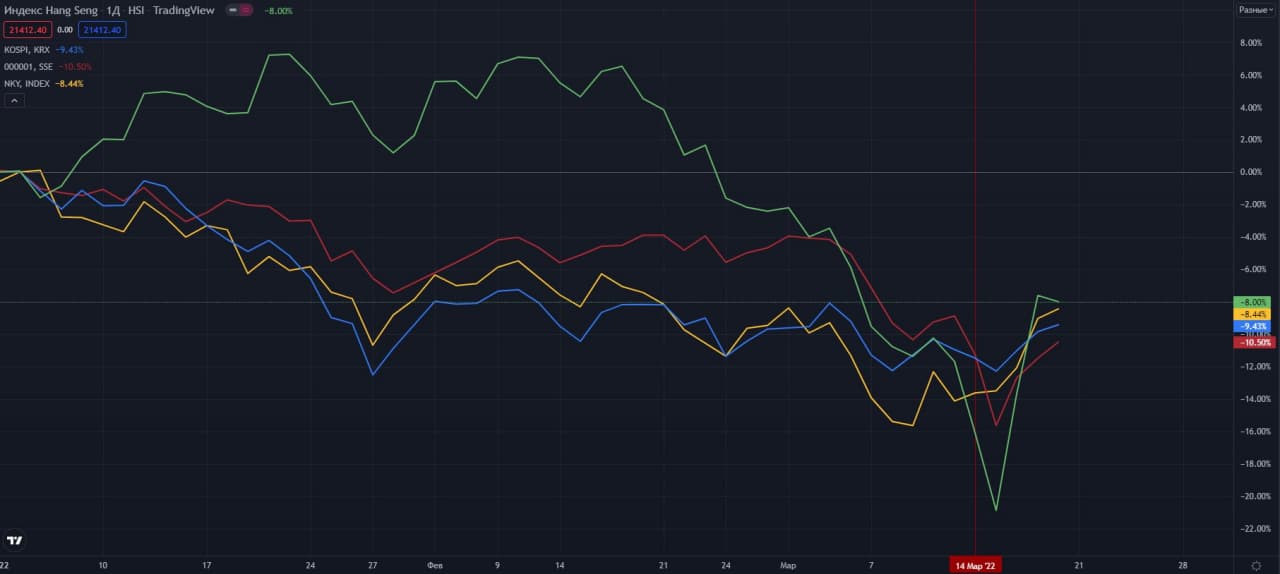

Токийский Nikkei 225 завершил неделю с ростом на 6,62%, а более широкий TOPIX вырос на 6,10%. Как и ожидалось, Банк Японии сохраняет голубиную позицию, о чем было заявлено после мартовского заседания. Регулятор сохранил краткосрочную процентную ставку на уровне -0,1%. Базовые потребительские цены в Японии в феврале выросли на 0,6% в годовом исчислении. Китайские индексы завершили неделю в красной зоне — Shanghai Composite снизился на 1,8%, а индекс голубых фишек CSI 300 — на 0,8%. В конце недели наметился позитив после того, как политики пообещали экономическую поддержку рынкам. НБК в начале недели неожиданно оставил без изменений ключевую процентную ставку по годовым кредитам, что не оправдало ожиданий большинства экономистов, которые прогнозировали снижение ставки. Китайские акции, котирующиеся на американских биржах, резко выросли после сообщений о возможном разрешении спора между Вашингтоном и Пекином по поводу аудита. Сектор недвижимости получил позитивный сигнал, поскольку государственные СМИ сообщили, что пилотная схема налога на имущество не будет расширена. Годовой рост промышленного производства, инвестиций в основной капитал и розничных продаж был значительно выше уровня декабря 2021 года и намного выше рыночных ожиданий. Промышленное производство в январе-феврале выросло на 7,5% по сравнению с прошлым годом, после роста на 4,3% в декабре. Инвестиции в основной капитал увеличились на 12,2% г/г, а розничные продажи — на 6,7%. В среду Комитет по финансовой стабильности и развитию при Госсовете Китая анонсировал смягчение денежно-кредитной политики, поддержку зарубежных листингов, ослабление регулятивных мер и обещал поддержать компании секторов недвижимости и технологий. После объявления о поддержке скачок акций технологических гигантов был феерическим. BABA выросли на 24,95%, JD — на 35,72%, BIDU — на 25,3%, (PD) — на 32,59%, DIDI — на 116,4%. Акции китайских производителей электромобилей Xpeng (XPEV), Nio (NIO), Li Auto (LI) подскочили на 26,5%, 19,8% и 27,7% соответственно. Азиатские индексы Московская фондовая биржа в течение недели оставалась закрытой. Российские облигации выросли в пятницу на фоне сообщений о том, что процентные платежи по двум суверенным облигациям страны были переведены банком-корреспондентом на счет платежного агента для выплаты инвесторам. Ранее были сообщения о том, что возможен платеж в рублях из-за санкций, что вызвало опасения по поводу возможного дефолта. На форексе пара доллар/рубль завершила недельные торги на уровне 105,73, снизившись на 21%. USDRUB, W Апрельские фьючерсы на нефть WTI подешевели на 4,23% до 104,7 долл. за баррель; максимум недели — 109,72 долл., минимум — 93,53 долл. Майский контракт Brent упал на 4,21% до 107,93 долл. за баррель, завершив торги на максимуме. Фьючерсы на нефть WTI, Brent, W, NYMEX Котировки выросли в пятницу после того, как МЭА в своем ежемесячном отчете предупредило, что мировые рынки нефти находятся в «чрезвычайной ситуации», которая может ухудшиться в ближайшие несколько месяцев на фоне потерь экспорта российской нефти. Goldman Sachs сообщил о снижении своего прогноза потребления нефти в Китае во втором квартале на -700 000 б/с и прогноза цены на нефть марки Brent на 15 долларов за баррель до среднего уровня 120 долларов, так как карантинные ограничения в Поднебесной вредят спросу. Rystad Energy заявила, что к лету нефть марки Brent может вырасти до 240 долларов за баррель, если западные страны ограничат экспорт российской нефти. Vortexa сообщила о снижении запасов нефти на плавучих хранилищах на 11% в весовом отношении до 85,36 млн баррелей за последнюю неделю. По данным EIA, запасы сырой нефти в США на -11,8% ниже сезонного среднего значения за 5 лет, запасы бензина на -0,9% ниже среднего значения за 5 лет, запасы дистиллятов на -17,5% ниже среднего значения за 5 лет. Добыча сырой нефти в США за неделю не изменилась и составила 11,6 млн баррелей в сутки. Baker Hughes сообщила, что число активных нефтяных буровых установок в США за неделю сократилось на 3 единицы до 524 установок. Апрельское золото закрылось снижением на 2,81% на отметке 1929,3 долл. за тройскую унцию. Майское серебро подешевело на 4,03% до 25,55 долл. за унцию. Фьючерсы на золото и серебро, W, COMEX Цены на драгоценные металлы в пятницу показали умеренные потери, так как комментарии представителей ФРС укрепили доллар. Доллар и золото остаются востребованными в качестве актива-убежища в условиях негативного влияния глобального распространения варианта омикрон на восстановление мировой экономики и возросших геополитических рисков. Лондонскую биржу металлов преследовали торговые сбои из-за хаоса с ценами на никель. Торги никелем были закрыты более чем на неделю и после открытия вновь вызвали ажиотаж. Фьючерсы на никель на LME закрылись на уровне 36 915 долларов за тонну в пятницу, что на 63% ниже рекордных 100 000 долларов за тонну. Никель на LME Фьючерсы на платину упали на 4,8% на палладий — на 10,88%, на алюминий — на 2,59%, медь подорожала на 2,48%. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы

Другие металлы