Американский рынок

Наиболее значимыми событиями прошедшей недели были публикация сентябрьских протоколов ФРС в среду и данные по инфляции, обнародованные в четверг.

Стартовал сезон отчетов, компании отчитываются по итогам третьего квартала.

В целом, на прошедшей неделе рынок поразил своими непредсказуемыми кульбитами.

В четверг котировки резко рухнули в начале торгов, на фоне данных по инфляции, которые оказались хуже прогнозов. Затем последовал ошеломляющий разворот.

Если в начале сессии DJIA упал более чем на 500 пунктов вниз, то уже к закрытию был на 1300 пунктов выше от дневного минимума.

Согласно данным SentimenTrader, в этот день S&P 500 зафиксировал пятый (а Nasdaq четвертый) по величине внутридневной разворот от сессионного минимума в истории индекса.

Однако, четверг был единственным зеленым днем пяти торговых сессий. В пятницу котировки снова летели вниз.

В итоге, результаты оказались разнонаправленными.

S&P 500 закрылся снижением на 1,55%, Nasdaq Composite — на 3,08%; DJIA вырос на 1,15%.

Американские индексы

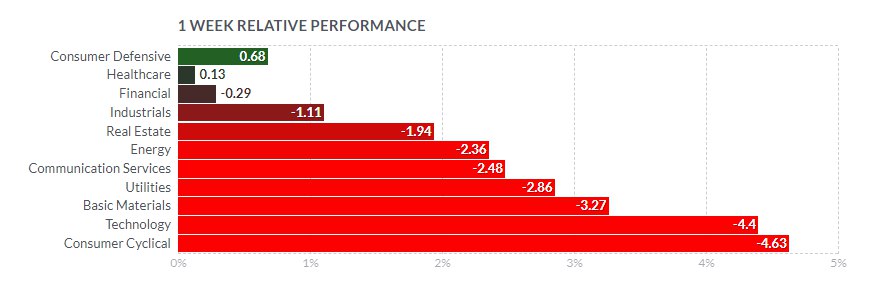

Сектора S&P 500

Секторы потребительских товаров (+0,68%) и здравоохранения (+0,13%) показали лучшие результаты, в то время, как потребительские циклические товары (-4,63%) и технологии (4,4%) были в аутсайдерах, следуя за крупнейшими по капитализации представителями.

Бумаги AMZN упали на 6,69%, TSLA — на 8,11%.

В сфере технологий наиболее слабыми были бумаги производителей полупроводников — QCOM -9,06%, NVDA -7,03%.

Сильнее других выглядели INTC, которые подорожали на 0,74%.

Сектор базовых материалов потерял 3,27% рыночной капитализации.

Среди аутсайдеров — ALB -12,87%, MOS -8,23%.

Рыночная капитализация компаний в сфере коммуникаций снизилась на 2,48%.

Акции META подешевели на 5%, MTCH — на 14,14%.

В зеленой зоне закрылись TWTR +2,58%, NFLX +2,34%, CHTR +3,45%.

Энергетические компании потеряли 2,36%.

Акции нефте-газодобывающих компаний упали на фоне снижения цен на энергоносители.

PXD -6,6%, DVN -5,58%, EOG -5,4%, OXY -4,47%.

Индустриальный сектор потерял 1,11%.

Среди лидеров роста были GE +4,66%, MMM +5,68%, BA +2,59%.

Значительно нарастили капитализацию бумаги ведущих авиалиний, во главе с AAL +7,63% и DAL +5,73%.

Финансовый сектор закрылся небольшими потерями -0,29%.

Крупные банки утром в пятницу опубликовали свои отчеты о прибылях и убытках. Отчитывались Wells Fargo (WFC), JPMorgan Chase (JPM), Morgan Stanley (MS) и Citigroup (C).

Квартальные результаты были неоднозначными, несмотря на значительное увеличение процентных доходов.

Быстро растущие процентные ставки и более высокие требования к капиталу приводят к ситуации, когда кредиты становятся более дорогостоящими и трудными для получения. Аналитики считают, что прогнозы на четвертый квартал и 2023 год могут быть снижены, так как оптимизм в отношении будущих результатов деятельности банков снижается.

Негативное влияние оказывают высокая инфляция, повышение ставок ФРС и сокращение потребительского спроса.

Wells Fargo сообщил об уменьшении прибыли в третьем квартале на 27% до 85 центов на акцию, но выручка увеличилась на 3,7% до $19,5 млрд.

Банк сообщил о росте чистого процентного дохода на 36% из-за более высоких процентных ставок; в то же время, непроцентный доход упал на 25% из-за снижения доходов от ипотечных банковских услуг, венчурного капитала и инвестиционно-банковских услуг.

WFC +1,9% в пятницу и +3,30% за неделю.

JPMorgan Chase сообщил о падении EPS на 16,6% до $3,12 и росте выручки на 10,3% до $32,7 млрд, что оказалось лучше ожиданий аналитиков.

Банк сообщил об увеличении резервов по кредитам на $808 млн, что негативно отразилось на прибыли.

Чистый процентный доход увеличился на 34% благодаря более высоким процентным ставкам; непроцентные доходы упали на 8% из-за более низких комиссий за инвестиционные банковские услуги, убытков от инвестиций в корпоративные ценные бумаги и снижения объемов жилищного кредитования.

JPM в пятницу прибавил 1,7%, за неделю +4,92%.

Morgan Stanley сообщил о падении скорректированной прибыли на акцию на 25% до 1,53 долл., что оказалось лучше прогноза и снижении выручки на 12% до 12,98 млрд долларов, что было хуже ожиданий в 10%.

Банк сообщил о значительном снижении доходов от инвестиционно-банковских услуг и от управления инвестициями на фоне замедления активности на рынках капитала.

MS упали более чем на 5% в пятницу и на 4,6% за неделю.

Citi сообщил о падении прибыли на 24% до $1,63 на акцию и росте выручки на 7,8% до $18,5 млрд. Результат был выше ожиданий.

Снижение прибыли было вызвано увеличением кредитных резервов на 370 миллионов долларов до 1,37 миллиарда долларов, при уменьшении более чем на 1 млрд долл. в прошлом году.

C +0,65% к закрытию пятницы и +2,46% по итогу недели.

Макроэкономические показатели

Данные по инфляции были в центре внимания.

Министерство труда сообщило, что ИПЦ вырос на 0,4% в сентябре, вдвое превысив консенсус-прогноз 0,2%.

В годовом исчислении цены выросли на 8,2%, что выше ожиданий 8,1%, но ниже предыдущего показателя 8,3%.

Базовый показатель, который исключает цены на продукт питания и энергоносители, также превысил прогноз и достиг максимальных значений за четыре десятилетия — в годовом исчислении 6,6% вместо прогнозируемых 6,5%, в месячном — 0,6%, против 0,4%.

Европейский рынок

Акции в Европе в основном торговались с повышением.

Немецкий DAX вырос на 1,34%, французский CAC 40 прибавил 1,11%, итальянский FTSE MIB прибавил 0,14%. Однако британский FTSE 100 закрылся снижением, потеряв 1,89%.

Европейские индексы

Некоторые политики ЕЦБ заявили, что их опасения оправдываются, и экономика может вскоре сократиться.

Вице-президент ЕЦБ Луис де Гиндос заявил, что центральный банк готов к возможной технической рецессии.

Промышленное производство в еврозоне последовательно выросло на 1,5% в августе, больше, чем прогнозировалось, и частично компенсировало месячное падение на 2,3% в июле.

Промышленное производство во Франции и Италии резко подскочило но упало в Германии.

Правительство Германии снизило свои экономические прогнозы на следующие два года из-за роста цен, нехватки энергии и сбоев в цепочках поставок.

Ожидается, что валовой внутренний продукт сократится на 0,4% в 2023 году.

Экономика Великобритании сократилась на 0,3% в августе на фоне значительного падения промышленного производства.

Объем промышленного производства упал на 5,2% г/г, при ожиданиях роста на 0,6%.

В месячном исчислении показатель снизился на 1,8%, что оказалось хуже прогноза в -0,1%.

Азиатские рынки

Япония

Японские фондовые индексы закрылись с небольшими изменениями после волатильной укороченной недели.

Nikkei 225 завершил торги с -0,09%, более широкий TOPIX -0,45%.

Экономические данные были не слишком позитивными —деловое доверие среди крупных производителей падало второй месяц подряд.

Цены на японские корпоративные товары в сентябре выросли максимальными темпами за пять месяцев.

Объемы заказов на машины и оборудование в месячном исчислении в августе упали на 5,8%, что значительно хуже прогноза падения на 2,7% и роста на 5,3% в июле.

В годовом исчислении показатель вырос на 9,7%, при ожиданиях 12,6% и предыдущем значении 12,8%.

Китай

Фондовые рынки Китая росли на фоне поддерживающих комментариев центрального банка и ожиданий политических сигналов во время предстоящего съезда Коммунистической партии.

Shanghai Composite прибавил 2,07%, индекс голубых фишек CSI 300 вырос на 1,32%.

Акции в Гонконге упали на фоне расширения ограничений на экспорт полупроводников в Поднебесную и ожиданий нового повышения ставок ФРС после неутешительных данных по инфляции.

Индекс Hang Seng Composite потерял 6,5%.

Среди лидеров снижения акции JD.Com, которые потеряли 12,34%, Meituan — с падением на 13,82%, Tencent Holdings — на 7,91%, Budweiser Brewing — на 12,07%.

Азиатские индексы

Российский рынок

Основные индексы Московской биржи закрылись разнонаправленно — РТС упал на 1,43%, индекс МосБиржи вырос на 0,32%.

Индексы RTSI и IMOEX, W, MOEX

“Голубые фишки” торговались со смешанной динамикой.

В зеленой зоне закрылись:

— в секторе нефти и газа — "Газпром нефть" +7,76%, “Роснефть” +11,36%, “Лукойл” +6,81%;

— в секторе металлов и добычи — “НЛМК” +11,58%, “ММК” + 8,93%, "Северсталь" +7,58%, "Норникель" +5,82%, UC Rusal +1,23%;

— в финансовом секторе — Сбербанк +6,19%, ВТБ +5,37%.

Акции “Газпрома” завершили недельные торги снижением на 18,22%, “Татнефти” — на 3,83% после дивидендной отсечки.

В красной зоне — ПАО "Полюс" -4,5%.

Российские акции, MOEX, W

Сырьевые рынки

Нефть и газ

Стоимость декабрьских фьючерсов Brent упала на 6,42% и на закрытии в пятницу составила $91,63 за баррель.

Ноябрьский контракт WTI подешевел на 7,59% до $85,61 за баррель.

Фьючерсы на нефть WTI, Brent, NYMEX, W

Цены на сырую нефть и бензин резко упали в пятницу, при этом сырая нефть упала до 1,5-недельного минимума.

Снижению котировок способствовал сильный доллар и слабый спрос на энергоносители в Поднебесной на фоне ограничений COVID.

Отчет Baker Hughes показал, что активные нефтяные буровые установки в США выросли до максимума за 2,5 года.

Vortexa сообщила, что количество нефти, хранящейся на танкерах, упало на -6,3% в весовом отношении до 85,45 млн баррелей за неделю, закончившуюся 7 октября.

Согласно данным еженедельного отчета EIA, запасы сырой нефти в США на 0,7% ниже сезонного среднего значения за 5 лет, запасы бензина — на 8,0% ниже сезонного среднего значения за 5 лет и запасы дистиллятов — на 23,8% ниже среднего сезонного показателя за 5 лет.

Добыча сырой нефти в США за неделю упала на 0,8% в весовом отношении до 11,9 млн баррелей в сутки.

Цены на природный газ на прошедшей неделе снижались и в США, и в Европе.

Ноябрьский фьючерс на природный газ Nymex (NGX22) закрылся снижением на 4,37% на отметке 6,453 долл. за млн БТЕ.

Фьючерсы на природный газ, NYMEX, W

В США цены на газ падали на фоне рекордного уровня внутреннего производства и снижения спроса, обусловленного погодными условиями. Последний отчет EIA показал, что в хранилища было добавлено 125 млрд кубических футов газа, что больше средних показателей, и выше рыночных ожиданий в 123 млрд кубических футов.

Давление на рынок оказало падение спроса из-за перебоев в подаче электроэнергии из-за урагана «Иан» и сокращение экспорта СПГ.

В Европе цены на природный газ в пятницу упали до 3,5-месячного минимума.

Стоимость ближайшего фьючерса на бирже TTF упала более чем на 4% за неделю до 1420 долл. за тыс куб м.

Металлы

Декабрьское золото (GCZ22) подешевело на 3,53% и закрылось на уровне 1648,9 долл. за тройскую унцию.

Декабрьское серебро (SIZ22) закрылось снижением на 10,78% на отметке 18,070 долл. за унцию.

Фьючерсы на золото и серебро COMEX, W

Золото и серебро в пятницу откатились вниз и закрылись ниже 2-недельных минимумов. Укрепление доллара и более высокая доходность мировых государственных облигаций оказали давление на драгоценные металлы.

Перспективы более резкого повышения ставок ФРС являются медвежьим фактором для золота.

Цены на золото продолжают снижаться из-за ликвидации длинных позиций в золотых ETF, которые находятся на минимальном уровне за 2,5 года.

Стоимость фьючерсов на палладий упала на 8,85%, платину — на 2,5%, медь выросла на 1%, алюминий — на 1,8%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Япония

Японские фондовые индексы закрылись с небольшими изменениями после волатильной укороченной недели.

Nikkei 225 завершил торги с -0,09%, более широкий TOPIX -0,45%.

Экономические данные были не слишком позитивными —деловое доверие среди крупных производителей падало второй месяц подряд.

Цены на японские корпоративные товары в сентябре выросли максимальными темпами за пять месяцев.

Объемы заказов на машины и оборудование в месячном исчислении в августе упали на 5,8%, что значительно хуже прогноза падения на 2,7% и роста на 5,3% в июле.

В годовом исчислении показатель вырос на 9,7%, при ожиданиях 12,6% и предыдущем значении 12,8%.

Китай

Фондовые рынки Китая росли на фоне поддерживающих комментариев центрального банка и ожиданий политических сигналов во время предстоящего съезда Коммунистической партии.

Shanghai Composite прибавил 2,07%, индекс голубых фишек CSI 300 вырос на 1,32%.

Акции в Гонконге упали на фоне расширения ограничений на экспорт полупроводников в Поднебесную и ожиданий нового повышения ставок ФРС после неутешительных данных по инфляции.

Индекс Hang Seng Composite потерял 6,5%.

Среди лидеров снижения акции JD.Com, которые потеряли 12,34%, Meituan — с падением на 13,82%, Tencent Holdings — на 7,91%, Budweiser Brewing — на 12,07%.

Азиатские индексы

Российский рынок

Основные индексы Московской биржи закрылись разнонаправленно — РТС упал на 1,43%, индекс МосБиржи вырос на 0,32%.

Индексы RTSI и IMOEX, W, MOEX

“Голубые фишки” торговались со смешанной динамикой.

В зеленой зоне закрылись:

— в секторе нефти и газа — "Газпром нефть" +7,76%, “Роснефть” +11,36%, “Лукойл” +6,81%;

— в секторе металлов и добычи — “НЛМК” +11,58%, “ММК” + 8,93%, "Северсталь" +7,58%, "Норникель" +5,82%, UC Rusal +1,23%;

— в финансовом секторе — Сбербанк +6,19%, ВТБ +5,37%.

Акции “Газпрома” завершили недельные торги снижением на 18,22%, “Татнефти” — на 3,83% после дивидендной отсечки.

В красной зоне — ПАО "Полюс" -4,5%.

Российские акции, MOEX, W

Сырьевые рынки

Нефть и газ

Стоимость декабрьских фьючерсов Brent упала на 6,42% и на закрытии в пятницу составила $91,63 за баррель.

Ноябрьский контракт WTI подешевел на 7,59% до $85,61 за баррель.

Фьючерсы на нефть WTI, Brent, NYMEX, W

Цены на сырую нефть и бензин резко упали в пятницу, при этом сырая нефть упала до 1,5-недельного минимума.

Снижению котировок способствовал сильный доллар и слабый спрос на энергоносители в Поднебесной на фоне ограничений COVID.

Отчет Baker Hughes показал, что активные нефтяные буровые установки в США выросли до максимума за 2,5 года.

Vortexa сообщила, что количество нефти, хранящейся на танкерах, упало на -6,3% в весовом отношении до 85,45 млн баррелей за неделю, закончившуюся 7 октября.

Согласно данным еженедельного отчета EIA, запасы сырой нефти в США на 0,7% ниже сезонного среднего значения за 5 лет, запасы бензина — на 8,0% ниже сезонного среднего значения за 5 лет и запасы дистиллятов — на 23,8% ниже среднего сезонного показателя за 5 лет.

Добыча сырой нефти в США за неделю упала на 0,8% в весовом отношении до 11,9 млн баррелей в сутки.

Цены на природный газ на прошедшей неделе снижались и в США, и в Европе.

Ноябрьский фьючерс на природный газ Nymex (NGX22) закрылся снижением на 4,37% на отметке 6,453 долл. за млн БТЕ.

Фьючерсы на природный газ, NYMEX, W

В США цены на газ падали на фоне рекордного уровня внутреннего производства и снижения спроса, обусловленного погодными условиями. Последний отчет EIA показал, что в хранилища было добавлено 125 млрд кубических футов газа, что больше средних показателей, и выше рыночных ожиданий в 123 млрд кубических футов.

Давление на рынок оказало падение спроса из-за перебоев в подаче электроэнергии из-за урагана «Иан» и сокращение экспорта СПГ.

В Европе цены на природный газ в пятницу упали до 3,5-месячного минимума.

Стоимость ближайшего фьючерса на бирже TTF упала более чем на 4% за неделю до 1420 долл. за тыс куб м.

Металлы

Декабрьское золото (GCZ22) подешевело на 3,53% и закрылось на уровне 1648,9 долл. за тройскую унцию.

Декабрьское серебро (SIZ22) закрылось снижением на 10,78% на отметке 18,070 долл. за унцию.

Фьючерсы на золото и серебро COMEX, W

Золото и серебро в пятницу откатились вниз и закрылись ниже 2-недельных минимумов. Укрепление доллара и более высокая доходность мировых государственных облигаций оказали давление на драгоценные металлы.

Перспективы более резкого повышения ставок ФРС являются медвежьим фактором для золота.

Цены на золото продолжают снижаться из-за ликвидации длинных позиций в золотых ETF, которые находятся на минимальном уровне за 2,5 года.

Стоимость фьючерсов на палладий упала на 8,85%, платину — на 2,5%, медь выросла на 1%, алюминий — на 1,8%.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"