Американский рынок

На прошедшей неделе доминировали медвежьи настроения на фоне опасений роста инфляции и замедления восстановления экономики.

Акции индекса S&P 500, недельный результат

Распространение «Дельта» давит на рынки, так несет угрозу и неопределенность.

Инвесторы также не имеют достаточно конкретных представлений о действиях ФРС.

Генеральный директор AXS Investments Грег Бассук прокомментировал ситуацию следующим образом: «Рынок делает передышку….Инвесторы ищут какие-то крупномасштабные новости или информацию, выходящую за рамки ожиданий, что-то гораздо более крупное, положительное или отрицательное, что дало бы инвесторам лучшее представление о том, как будут выглядеть дела по итогам года».

Основные индексы закрылись снижением.

S&P 500 -1,58%, DJIA -2,15%, Nasdaq -1,61%.

Акции компаний малой капитализации были наиболее уязвимыми.

Индекс Russell 2000 показал худшие результаты после двух недель лидерства, когда он превосходил индикаторы с большой капитализацией - Russell 2000 -2,81%.

Американские индексы

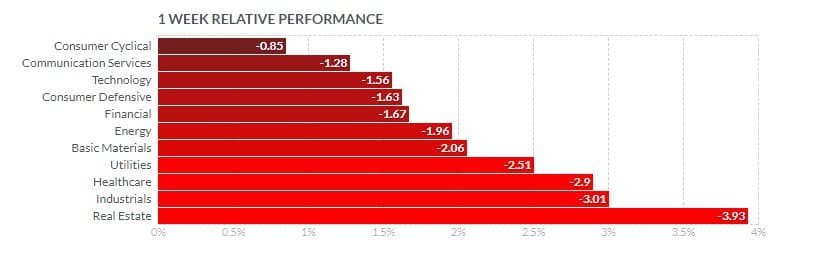

Все сектора S&P 500 закрылись в отрицательной зоне.

Самые сильные потери были в секторе недвижимости, который потерял почти 4% капитализации.

Промышленный сектор упал на 3%

Наибольшее снижение демонстрировали бумаги крупнейших производителей — DE -5,68%, MMM -5,31%, CSX -5%, GE -4,01%.

Акции Boeing (BA) упали на 4,77% — за последний месяц акции авиастроительной компании упали более чем на 9%. На прошлой неделе Ryanair публично завершила переговоры с Boeing о заказе на 737 MAX 10 из-за разногласий по ценообразованию. В декабре прошлого года Ryanair разместила заказ на 75 самолетов 737 MAX 200, что сделало ее первой авиакомпанией, разместившей крупный заказ для “проблемного” семейства самолетов после приземления 737 MAX и “затишья”, вызванного пандемией COVID-19. Крупнейший европейский перевозчик также объявил, что планирует разместить второй крупный заказ в течение 12–18 месяцев. Однако на прошлой неделе Ryanair объявила о прекращении переговоров с Boeing, поскольку обе стороны не смогли договориться о ценах.

Акции энергетической отрасли потеряли 1,96% капитализации.

Сектор упал на 12,2% за квартал по сравнению с ростом на 4,5% для S&P 500. Это контрастирует с показателями первого квартала, когда он увеличился на 29,3% на ожиданиях того, что восстановление экономики приведет к увеличению спроса на энергию.

Некоторые инвесторы считают, что восстановление американской экономики, возможно, достигло пика перед лицом возрождения коронавируса.

Эти опасения оказали давление на акции энергетических компаний - Exxon Mobil Corp (XOM) и Chevron Corp (CVX), упали на 2% и 1,68%, соответственно.

Технологический сектор просел на 1,56%.

Акции Apple Inc. (AAPL) упали на 3,05%, после того, как Окружной суд США в Северной Калифорнии признал факт недобросовестной конкуренции и постановил, что Apple больше не может запрещать разработчикам приложений размещать в AppStore ссылки на сторонние сайты и сервисы. Решение даст возможность разработчикам приложений перенаправлять пользователей из AppStore на свои сайты для оформления подписки или покупки цифрового контента. До настоящего времени такая опция была запрещена.

Также закрылись снижением бумаги MSFT -1,81%, AMD -3,66%.

Лидировали акции ADI +4,5%. Analog Devices Inc ожидает увеличения прибыли через двенадцать месяцев после закрытия сделки по поглощению Maxim Integrated Products и прогнозирует, что сделка с Maxim увеличит ее долю на рынке автомобилестроения и производства микросхем 5G а также усилит конкурентные преимущества.

Analog Devices, Inc. (ADI) объявила о заключении нескольких соглашений об ускоренном обратном выкупе акций на сумму до 2,5 миллиардов долларов. Компания ожидает, что выкуп будет завершен ко второму кварталу 2022 финансового года.

Бумаги компаний сферы здравоохранения были в числе аутсайдеров (-2,9%).

LLY -7%, JNJ -4,5%, MRK -4,76%, PFE -2,67%.

Акции потребительских товаров и коммунальных услуг держались лучше всего -1,28% и -0,85%, соответственно.

Экономические показатели

Еженедельные обращения за пособием по безработице упали больше, чем прогнозировалось, до нового минимума эпохи пандемии - 310 000 против 335 000.

Цены производителей в августе выросли и продемонстрировали наибольший годовой прирост почти за 11 лет. Аналитики говорят, что высокая инфляция, вероятно, сохранится, поскольку пандемия оказывает давление на цепочки поставок.

Президент ФРБ Кливленда Лоретта Местер заявила, что считает необходимым, чтобы центральный банк начал сокращать покупку активов в этом году, несмотря на слабый августовский отчет по занятости.

Эксперты Morgan Stanley и Goldman Sachs снизили свою оценку экономического роста США на 2021 год.

Европейский рынок

Акции на площадках Европы снижались на фоне продолжающейся пандемии и неопределенности относительно экономических перспектив, а также политики центрального банка.

Основные фондовые индексы упали - немецкий Xetra DAX — на 1,09%, итальянский FTSE MIB - на 1,45%, французский CAC 40 — на 0,39%, британский FTSE 100 — на 1,45%.

Европейские индексы

Президент ЕЦБ Кристин Лагард заявила, что центробанк решил перейти к «умеренно более низким темпам» покупок облигаций в рамках своей Программы чрезвычайных закупок на случай пандемии на оставшуюся часть года.

Лагард сказала, что центральный банк не сокращает свои стимулы, а корректирует темпы покупок активов для “достижения цели создания благоприятных условий финансирования”.

Лагард осталась осторожной в отношении прогнозов, заявив, что риски «в целом сбалансированы», а «ценовое давление нарастает очень медленно».

ЕЦБ повысил свой прогноз экономического роста в 2021 году до 5,0% с 4,6% и прогноз инфляции до 2,2% с 1,9%. Согласно прогнозу, инфляция достигнет пика в 3,1% в четвертом квартале, а затем замедлится до 1,7% в 2022 году и 1,5% в 2023 году.

Премьер-министр Великобритании Борис Джонсон получил одобрение парламента на увеличение налогов на 12 миллиардов фунтов стерлингов для финансирования изменений в системе социального обеспечения и Национальной службы здравоохранения. Как сообщается, будут увеличены сборы на дивиденды, также взносы в национальное страхование, удерживаемые из зарплаты.

Азиатские индексы закрылись разнонаправленно. Китайский Shanghai Composite вырос на 3,39%, токийский Nikkei 225 — на 4,3%, гонконгский Hang Seng — на 1,17%, южнокорейский Kospi упал на 2,35%. Азиатские индексы Японские фондовые индексы росли на оптимизме после решения премьер-министра Ёсихидэ Суги уйти в отставку, несмотря на продление чрезвычайных мер, связанных с коронавирусом, до ноября. Рынки ожидают дальнейшего бюджетного стимулирования при новом премьер-министре. Председатель Банка Японии Харухико Курода сказал в интервью Nikkei, что ставки останутся низкими, Банк Японии продолжит текущее смягчение денежно-кредитной политики (даже после ослабления пандемии и достижения целевого показателя инфляции в 2%) и “готов без колебаний принять дополнительные меры смягчения по мере необходимости”. Экономика Японии во втором квартале росла быстрее, чем прогнозировалось - рост ВВП был пересмотрен до 1,9% в годовом исчислении с предварительного значения 1,3%. Расходы домашних хозяйств выросли на 0,7% в годовом исчислении в июле при ожиданиях роста на 2,4%, поскольку возобновление случаев COVID-19 снизило потребительскую активность. Китайские акции росли третью неделю подряд. Shanghai Composite вырос на 3,4%, а индекс акций компаний с большой капитализацией CSI 300 - на 3,5%. Телефонный разговор между президентами США и Китая поднял настроение инвесторов. Китайские компании зарегистрированные в США, Alibaba и JD.com, Tencent, Nio Inc прибавили от 0,7% до 1,4%. China XD Plastics Company Limited сообщила, что получила письмо от Nasdaq об отклонении запроса Компании о продолжении листинга. По данным статистического управления, товарный экспорт Китая в августе увеличился на 25,6% г/г, а импорт — на 33,1%. Ежемесячное положительное сальдо торгового баланса Поднебесной выросло до 58,34 млрд долларов в августе по сравнению с июльским показателем 56,58 млрд долл. Индекс цен производителей (PPI) в августе вырос на 9,5% г/г, в основном из-за повышения цен на сырье. Рост цен производителей в Китае вызывает озабоченность правительства, поскольку увеличивает разрыв между ценами производителей и потребителями, что может оказать давление на рентабельность отечественных предприятий. Рынок акций РФ ожидал решения центробанка в пятницу и демонстрировал смешанную динамику. Индекс РТС завершил неделю снижением на 0,5%, Индекс МосБиржи завершил торги нейтрально +0,02%. RTSI, IMOEX, D Во вторник IMOEX зафиксировал максимум 4043,5 пунктов, затем откатился и завершил пятницу на отметке 4002,66. Совет директоров Банка России повысил ключевую процентную ставку на 25 базисных пунктов до 6,75%. Глава ЦБ РФ Эльвира Набиуллина заявила о возможности дальнейшего повышения ставки. Председатель правления "Газпрома" Алексей Миллер сообщил в пятницу об окончании строительства газопровода "Северный поток 2", первые поставки газа европейским потребителям смогут начаться в октябре текущего года. Акции металлургических компаний поддерживаются ростом цен на металлы — цена алюминия и никеля находится выше 10-летних максимумов. Акции "Русала" показали очень сильный рост (UC Rusal (RUAL) +15,59%), несмотря на решение внеочередного собрания акционеров не выплачивать дивиденды за первое полугодие 2021 года. Также собрание не поддержало предложение о переизбрании совета директоров. В зеленой зоне завершили недельные торги бумаги "ММК" (MAGN) +2,05%, "АЛРОСА" (ALRS) +2,3%, "Яндекса" (YNDX) +2,37%, "НОВАТЭКа" ( NVTK) +3,94%, “Газпрома” (GAZP) +2,67%. Падением закрылись "НЛМК" (NLMK) -6,12% на фоне дивидендной отсечки, бумаги "Аэрофлота" (AFLT) подешевели на -3,49%, Polymetal (POLY) - на -5,75%, "Полюса" (PLZL) - на -3,10%, "Роснефти" (ROSN) - на -2,18%, "Татнефти"(TATN) - на -1,88%. Цены на нефть росли на фоне сокращения добычи в Мексиканском заливе и переговоров глав КНР и США, которые вселяют надежду на снижение геополитического и экономического противостояния. Октябрьские фьючерсы WTI ( CLV21 ) подорожали на 0,62% до 69,72 долл. за баррель. Декабрьские контракты Brent выросли на 0,39% до 72,26 долл. за баррель. Фьючерсы на нефть WTI, Brent, NYMEX Цены на американскую сырую нефть росли на фоне ограничения добычи в Мексиканском заливе из-за урагана Ида. По состоянию на полдень пятницы 1,21 млн баррелей в сутки (66,36%) добычи нефти США в Мексиканском заливе были по-прежнему недоступны. Фактором поддержки стало сокращение экспорта сырой нефти из Ливии, поскольку протестующие заблокировали погрузку нефти на танкеры. По оценке ливийской национальной нефтяной компании, страна теряет 800 000 баррелей нефти в сутки. Перспективы сохранения санкционной политики в отношение Ирана оказывает поддержку ценам. Международное агентство по атомной энергии заявило, что Иран увеличил свои запасы обогащенного урана и ограничивает мониторинг объектов и проведение расследования незаявленной деятельности. Данные Главного таможенного управления Китая показали, что импорт сырой нефти в августе вырос на 8,0% м/м до максимальных показателей за 5 месяцев. В последние месяцы Пекин пытается контролировать инфляцию внутри страны и использует резервы, чтобы покупать на внешних рынках, когда цена снижается. Эксперты отмечают, что во время пандемии, когда котировки упали до 20-летних минимумов, Китай накопил огромное количество нефти. По мере того, как цены возобновили рост, у Поднебесной появляется все больше стимулов использовать свои запасы, а не импортировать дорогую нефть. Vortexa в понедельник сообщила об увеличении запасов сырой нефти на плавучих хранилищах на 0,8% до 98,05 млн баррелей. Согласно отчета EIA, запасы сырой нефти в США на 6,3% ниже среднего сезонного значения за 5 лет, запасы бензина — на 3,7% ниже среднего за 5 лет, запасы дистиллятов — на 11,4% ниже среднего за 5 лет. Добыча сырой нефти в США упала на -13,0% до 6-месячного минимума в 10,0 млн баррелей в сутки. По данным Baker Hughes, количество активных нефтяных вышек в США увеличилось на 7 единиц за неделю до 401 установки. Золото зафиксировало свой первый убыток за пять недель. Декабрьские фьючерсы на золото Comex закрылись с понижением на 2,27% до уровня закрытия 1792 доллара за тройскую унцию. Фьючерсы на серебро упали на 3,64% до 23,9 долларов за унцию. Фьючерсы на золото и серебро, W, COMEX Драгоценные металлы упали в пятницу из-за укрепления доллара и повышения доходности казначейских облигаций. Снижение было ограничено данными по росту цен производителей в США, что поддержало спрос на золото как средство защиты от инфляции. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы

_–_хайп_или_будущее.jpg)