Американский рынок

Уолл-Cтрит завершила неделю снижением, поскольку протоколы ФРС подтвердили намерения центробанка снова повышать ставки.

S&P 500 потерял 1,16%, Nasdaq Composite упал на 0,92%, промышленный Dow Jones упал на 1,96%, что стало худшим результатом за неделю с марта.

Американские индексы

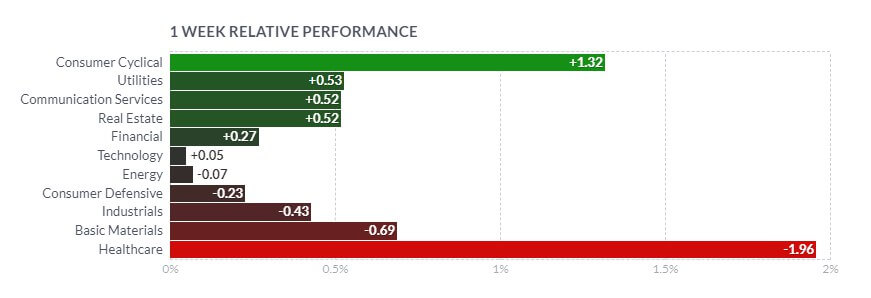

Сектора S&P 500

Сектора закрылись разнонаправленно.

Лидировали акции потребительского циклического сектора +1,32%.

Бумаги TSLA были среди лидеров с ростом на 6,58%.

Mizuho повысила целевую цену акций TSLA до 300 долларов с 230 долларов, ссылаясь на улучшение спроса на автомобили в Китае и устойчивость в США, несмотря на сохранение макроэкономических рисков.

Новая целевая цена отражает потенциал роста акций примерно на 8%.

General Motors (GM) +3,96% на фоне роста продаж во втором квартале.

General Motors (GM) и Ford Motor (F) увеличили продажи новых автомобилей в США во втором квартале больше, чем ожидалось.

Акции круизных компаний также демонстрировали сильный рост — CCL +10,96%.

Сектора коммунальных услуг, коммуникаций и недвижимости прибавили по 0,5%.

Meta Platforms, Inc. (МЕТА) +3,2%, на прошлой неделе запустила новейшее приложение социальных сетей «Twitter Killer» Threads, которое уже насчитывает более 70 миллионов пользователей. Threads стало самым быстро загружаемым приложением за всю историю.

Аналитики Bank of America прогнозируют, что Threads может добавить от 2 до 3 миллиардов долларов дохода Meta в следующем году, одновременно с этим предупредили, что Meta может столкнуться с антимонопольными мерами. Однако, владелец Twitter Илон Маск уже пригрозил подать в суд на Meta за использование интеллектуальной собственности Twitter и коммерческой тайны.

Аналитики BofA отмечают, что 3 млрд долларов дополнительного дохода — не мелочь для Meta. Общий доход компании в 2022 году составил 116,6 млрд долларов.

Но, это не единственный фактор, который следует учитывать, говорят эксперты.

У компании Цукерберга есть амбиции в сфере искусственного интеллекта.

Потенциал метавселенной также имеет перспективу.

В настоящее время акции META время торгуются с соотношением цены к росту прибыли (PEG) 0,98, что отражает умеренно привлекательную оценку. Аналитики прогнозируют, что бумаги META являются привлекательными для долгосрочных инвесторов.

META, W

На закрытии в пятницу цена META находилась на отметке $290,53.

С ноября 2022 года акции находятся в устойчивом восходящем тренде и приближаются к психологически важному уровню $300.

За это время котировки выросли более чем на 206%.

С начала года рост составил 140%.

Ожидается, что о результатах Q2 Meta сообщит 26 июля.

Финансовый сектор нарастил 0,27%.

Среди лидеров роста PYPL +1,4% и акции региональных банков.

Рыночная стоимость бумаг технологических компаний увеличилась на 0,05%.

NVDA +4,12%, AMD +1,74%.

В аутсайдерах — MU -5,72%, INTC -3,22%.

Акции Micron Technology, Inc. (MU) падали после отчета, несмотря на то, что результаты, превзошли ожидания.

MU, D

Micron опубликовала квартальный отчет 28 июня.

Выручка компании составила 3,75 млрд долл, что превысило прогноз в 3,65 млрд долл.; убыток в размере 1,43 долл на акцию был ниже ожиданий аналитиков в размере 1,61 долл на акцию.

По сравнению с прошлым годом, выручка оказалась ниже на 57% на фоне резкого падения продаж персональных компьютеров (ПК) и смартфонов в начале 2023 года.

Аналитики не ждут восстановления рынка до конца текущего года, поэтому в краткосрочной перспективе трудности для компании продолжатся.

Хотя прогноз выручки Micron на текущий квартал 3,9 млрд долл, выше консенсус-прогноза в 3,88 млрд долл., это будет снижение на 41% по сравнению с аналогичным периодом прошлого года.

Еще одним фактором, который оказывает давление на Micron, — это запрет китайских регуляторов на чипы компании.

Учитывая, что четверть общего дохода компании приходится на Китай и Гонконг, этот запрет существенно повлияет на показатели.

Однако компания ожидает, что в текущем квартале выручка Micron будет снижаться относительно более медленными темпами по сравнению с предыдущим.

Генеральный директор Micron Санджай Мехротра заявил, что «…индустрия памяти преодолела дно доходов, и мы ожидаем, что рентабельность улучшится по мере постепенного восстановления баланса спроса и предложения в отрасли».

В ответ на возникший дисбаланс спроса и предложения, компания сокращает объемы производства.

Эксперты прогнозируют изменение ситуации в следующем финансовом году, так как ожидают улучшения спроса на чипы, благодаря восстановлению рынков ПК и смартфонов, а также растущий спрос на технологии для искусственного интеллекта (ИИ).

Потенциальное восстановление спроса в сочетании с ограниченными поставками должно привести к росту цен на чипы в 2024 году.

Gartner ожидает, что выручка отрасли вырастет на 70% в 2024 году, после предполагаемого падения в этом году на 35%.

Оценки экспертов указывают на значительный скачок роста Micron в следующие два финансовых года и ожидают, что Micron продемонстрирует сногсшибательный рост в 2024 финансовом году.

Инвесторы будут дожидаться конкретных признаков разворота на рынке, прежде чем рассматривать возможность покупки Micron.

В данный момент бумаги Micron переоценены.

Тем не менее, при улучшении фундаментальных показателей, акции имеют потенциал для хорошего роста в долгосрочной перспективе.

MU, D

Техническая картина: акции находятся в нижней области восходящего канала, под уровнем сопротивления в области 64,44 долл.

В этом году акции показали прирост в 28%.

Энергетический сектор потерял 0,07%.

Акции нефте-газодобывающих компаний показали сильный рост в пятницу на фоне растущих цен на нефть.

Schlumberger выросли на 10,07%, Halliburton — на 7,2%, Diamondback Energy, Phillips 66 и Marathon Petroleum набрали почти по 5% в пятницу.

Индустриальные компании потеряли 0,43%.

Сильнее рынка были бумаги ведущих авиалиний — LUV +4,56%, AAL +4,26%, DAL +3,39%, UAL +3,11%.

Базовые материалы закрылись снижением на 0,69%.

Отстающими в отрасли были VMC -3,32%, MLM -3,86%, LIN -3,87%.

Сильнее рынка были бумаги ALB +8,47%.

В аутсайдерах — акции сферы здравоохранения -1,96%.

В число крупнейших проигравших вошли бумаги MRK -4%, UNH -3,12%, HUM -3,09%, JNJ -2,96%, LLY -2,67%.

Макроэкономические показатели

Основным фактором, повлиявшим на настроения в течение недели, стал опубликованный в среду протокол июньского заседания ФРС.

Хотя центробанк оставил в июне свою ключевую ставку без изменений, протокол показал, что, члены комитета готовы к дальнейшему повышению ставки.

Отчет Министерства труда за июнь показал, что количество рабочих мест в несельскохозяйственном секторе США выросло на 209 000, прогнозировалось 224 000, после предыдущего показателя 306 000.

Прирост за предыдущие два месяца был пересмотрен в сторону понижения на 110 000 рабочих мест.

Уровень безработицы составил 3,6%, после 3,7% в мае и ожиданиях 3,6%.

Средняя почасовая заработная плата увеличилась на 0,4% в июне и на 4,4% по сравнению с прошлым годом.

Индекс менеджеров по закупкам (PMI) в производственном секторе ISM упал до 46,0 при ожиданиях 47,2, предыдущее значение 46,9.

PMI в сфере услуг ISM достиг самого высокого уровня 53,9 с февраля, что намного выше оценок 51,3.

Европейский рынок

Основные фондовые индексы в Европе по итогам недели снизились.

Немецкий DAX потерял 3,37%, французский CAC 40 — 3,89%, итальянский FTSE MIB — 1,60%, британский FTSE 100 — 3,65%.

Европейские индексы

Среди крупнейших проигравших прошедшей недели — британская AZN -8,47%, нидерландская ASML -3,6%, швейцарская NVS -4,66%

Данные по промышленному производству, производственным заказам и экспорту Германии указывают на экономическую слабость во втором квартале.

Производство в мае упало на 0,2% м/м, что оказалось хуже ожиданий.

Новые заказы выросли на 6,4% из-за увеличения спроса в авиакосмической отрасли и оборонной промышленности. Однако за квартал показатель снизился на 6,1%, последовательно.

Экспорт неожиданно сократился в мае на 0,1% м/м.

Импорт увеличился на 1,7%.

По данным статистического управления ЕС, цены производителей в мае упали на 1,9% м/м, в основном из-за снижения цен на энергию.

Объемы розничных продаж за месяц не изменились; в годовом исчислении розничные продажи упали на 2,9%, снижаясь восьмой месяц подряд.

Цены на жилье в Великобритании резко упали, на 2,6% в годовом исчислении, из-за роста ставок по ипотечным кредитам.

По данным Halifax, это стало крупнейшим снижением с 2011 года.

Японские фондовые индексы закрылись снижением — Nikkei 225 потерял 2,4%, более широкий TOPIX -1,5%. В Китае рынки торговались с понижением на фоне медленного восстановления экономики. Композитный индекс Шанхайской фондовой биржи упал на 0,17%, индекс «голубых фишек» CSI 300 потерял 0,44%. В Гонконге Hang Seng Composite упал на 2,91%. Азиатские индексы По итогам недели лидерами роста были акции крупнейших технологических компаний — BABA +8,38%, JD +5,12%, BIDU +6,02%. В аутсайдерах — BEKE -4,34%. На прошедшей неделе Вашингтон и Пекин продолжили обмен новыми санкционными инициативами. Администрация Байдена заявила о планах ограничить доступ китайских компаний к услугам облачных вычислений США с использованием передовых чипов ИИ. Китай заявил о запрете экспорта двух ключевых металлов — галлия и германия, необходимых в производстве передовых чипов. Показатель производственной активности Caixin/S&P Global снизился до 50,5 в июне с 50,9 в мае, поскольку рост производства и новых заказов снизился. Активность в сфере услуг упала до 53,9 в июне с 57,1 в мае. Премьер-министр Ли Цян заявил, что Китай находится на критической стадии восстановления экономики и модернизации промышленности. Также отметил необходимость всесторонних, хорошо скоординированных мер для стабилизации роста и занятости. Акции в РФ на прошедшей неделе показали смешанную динамику. Основные индексы закрылись разнонаправленно. РТС — упал на 0,7% на фоне снижения курса рубля к доллару, индекс МосБиржи вырос на 1,26%. Основные индексы MOEX, W Лидерами роста выступили бумаги металлургов — “Русал” +4,88%, “НЛМК” +4,98%, “Северсталь” +2,16%, “Норникель” +2,4%, ММК +0,31%. Бумаги золотодобытчиков — Polymetal +6,63%, “ПАО Полюс” -0,85%. В секторе нефти и газа повышением закрылись бумаги “Лукойла” +7,1%, “Новатэка” +4,6%. В красной зоне закрылись — “Сургутнефтегаз” ао -1,11%, ап -0,34%, “Татнефть” -0,93%, “Газпром” -0,31%. Стоимость августовского фьючерса на нефть WTI (CLQ23) подскочила на 4,56% до 73,86 долл. за баррель. Контракт на нефть Brent (BBQ23) подорожал на 4,06% до 78,47 долл. за баррель. Фьючерсы на нефть NYMEX, W Цены на сырую нефть получили поддержку после того, как Саудовская Аравия и Россия продлили добровольное сокращение добычи сырой нефти в августе — на 1 млн. б/с и на 500 тыс. б/с, соответственно. Государственная компания Aramco из Саудовской Аравии в четверг объявила о повышении цен на все сорта сырой нефти для покупателей с поставкой в августе. Vortexa сообщила, что количество сырой нефти, хранящейся во всем мире на танкерах, упало на 23% по весу до 102,70 млн баррелей. Медвежьим фактором для рынка в понедельник стал прогноз Citigroup о том, что добыча нефти в США к концу года побьет рекорд начала 2020 года в 13,1 млн баррелей в сутки, если не помешает сезон ураганов в Мексиканском заливе. Отчет EIA показал, что запасы сырой нефти в США за неделю снизились на 1,508 млн барр, что меньше ожиданий в 2,0 млн. барр, предыдущее снижение составило 9,603 млн барр. Добыча сырой нефти в США за неделю выросла на 1,6% в весовом отношении до 12,4 млн баррелей в сутки, что соответствует 3-летнему максимуму в 12,4 млн баррелей в сутки. Baker Hughes показал, что количество активных нефтяных вышек в США упало на 5 единиц до 15-месячного минимума в 540 установок. Фьючерсы на золото с поставкой в августе закрылись с повышением на 0,16% на отметке 1932,5 долл. за унцию. Фьючерсы на серебро подорожали на 1,17% до 23,3 долл. за унцию. Фьючерсы на золото и серебро COMEX, W Снижение индекса доллара в конце недели до 2-недельного минимума стало бычьим фактором для цен на драгметаллы. Отчет Nonfarm оказался слабее прогноза, что также оказало поддержку защитным активам. Акции “золотых” ETF продолжили снижение и на прошедшей неделе достигли 3,5-месячного минимума в четверг. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Российский рынок

Сырьевые рынки

Нефть

Металлы