Основные моменты:

Американский рынок

Основные фондовые индексы США после пятинедельного роста закрылись снижением. Высокотехнологичный Nasdaq Composite понес самые большие потери, упав на 3,27%, S&P 500 -2,31%, DJIA -2,08%.

S&P 500

Рынок американских акций обвалился рекордными темпами в четверг и пятницу. С июня это было первое такое резкое снижение. Драйверами падения стали акции технологического сектора.

NASDAQ COMP

Рыночная капитализация компаний сектора технологий из S&P 500 уменьшилась более чем на 4%.

Бумаги AAPL в четверг потеряли 8%, за неделю подешевели на 3%; TSLA — в четверг упали на 9%, недельное падение - 5,05%; MSFT по итогу недели -6,40%, GOOGL -3,55%, FB -3,77%, NVDA -4%.

AAPL, H1

TSLA, H1

Эксперты считают, что инвесторы фиксировали прибыль после рекордного роста цен в секторе, полагая, что бумаги уже переоценены. Технически индекс NASDAQ находился на 41% выше своей 200-периодной скользящей средней.

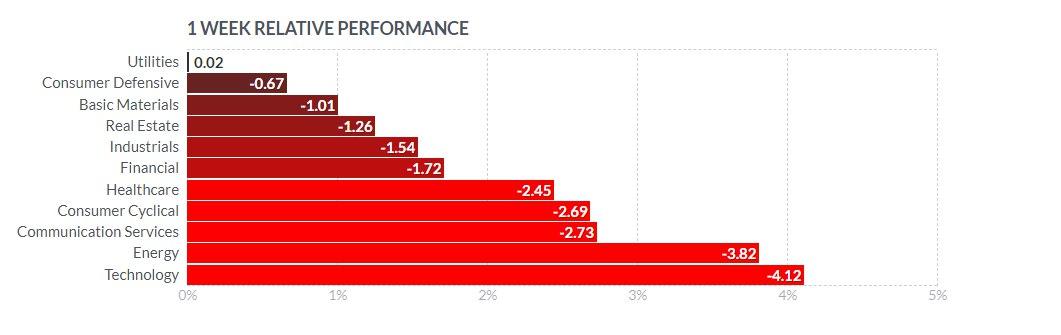

Другие сектора также закрылись в красной зоне — энергетический -3,82%, здравоохранение, коммуникации, потребительские циклические товары также упали более чем на 2,5%.

Финансовый сектор снизился на 1,72%. Наибольшее падение продемонстрировали бумаги платежных систем V -5,12%, MA -8,50%, PYPL -6,18%.

На прошлой неделе Министерство труда опубликовало данные, согласно которым количество первичных обращений за пособием по безработице составило 881 000, что превзошло оценки аналитиков.

Экономика также добавила 1,4 миллиона рабочих мест вне сельского хозяйства в августе. Уровень безработицы упал больше, чем ожидалось, до 8,4% с 10,2% в июле. Около 48% рабочих мест, потерянных в марте и апреле, были восстановлены за последние четыре месяца.

Рост производительности труда составил 10,1%.

Рынок облигаций

Распродажа акций и покупка долговых обязательств Федеральной резервной системы привели к снижению доходности 10-летних казначейских облигаций США в начале недели. Однако спрос на казначейские облигации снизился после публикации отчета о занятости в пятницу, а доходность 10-летних облигаций за неделю практически не изменилась.

Европейский рынок

Европейские акции снижались в унисон с американскими. Однако известие о переговорах о слиянии испанских кредиторов Bankia и CaixaBank поддержало рынок. Панъевропейский индекс STOXX Europe 600 завершил неделю снижением на 1,76%. Немецкий DAX упал на 1,46%, французский CAC 40 — на 0,76%, итальянский FTSE MIB — на 2,27%, а британский FTSE 100 упал на 2,76%.

Европейские индексы

ЕЦБ беспокоит, что экономика еврозоны впадает в дефляцию.

Предварительная оценка потребительских цен в еврозоне показала, что инфляция в августе составила -0,2% — первое снижение с мая 2016 года.

Укрепление евро беспокоит политиков, которые предупредили, что дальнейшее повышение курса окажет давление на экспорт, снизит цены и сдержит восстановление экономики, как сообщает Financial Times. Министр финансов Бруно Ле Мэр сказал, что Франция готова расширить свой план стимулирования экономики на 100 миллиардов евро, если кризис будет углубляться. Средства будут направлены на повышение конкурентоспособности, создание экологически чистых источников энергии и поддержку рабочих мест.

Brexit является ахилесовой пятой в отношениях ЕС и Великлобритании.

Растет пессимизм в отношении того, что торговые переговоры в ближайшее время выйдут из тупика.

Газета Times сообщила, что высокопоставленные правительственные чиновники оценивают шансы на заключение сделки от 30% до 40%, и что прорыв в ключевых вопросах рыболовства и государственной помощи остается недостижимым.

Японские акции показали рост на прошлой неделе, несмотря на распродажи в пятницу. Nikkei 225 Stock Average вырос на 323 пункта или 1,4%. Иена немного ослабла и торговалась около 106 иен за доллар США. Доходность 10-летних японских государственных облигаций снизилась за неделю, поскольку Банк Японии (BoJ) подтвердил свою приверженность ультра-адаптивной денежно-кредитной политике. Гуши Катаока, член правления комитета по определению политики Банка Японии, считает, что центральному банку необходимо принять более агрессивные меры по смягчению денежно-кредитной политики, чтобы предотвратить последствия дефляции и сомнительные перспективы потребления и капитальных расходов. По его мнению, BoJ должен более активно покупать государственные облигации и убедительно заявить о своей готовности снизить процентные ставки, чтобы снизить нагрузку на бизнес и потребителей. Эксперты обсуждают инвестиции Уоррена Баффета в размере 6,2 миллиарда долларов США в пять крупнейших торговых домов Японии. Berkshire приобрела чуть более 5% акций Itochu, Marubeni, Mitsubishi, Mitsui & Company и Sumitomo и может увеличить долю до 9,9%. Эти вложения представляют собой одну из крупнейших в истории инвестиций Berkshire Hathaway в Японии и, тем не менее, соответствуют склонности Баффета к инвестициям в стоимость. Фондовые рынки материкового Китая упали: индекс CSI 300 с большой капитализацией и эталонный Shanghai Composite упали на 1,5% после распродажи на Уолл-стрит. Доходность 10-летних облигаций Китая выросла и по итогам недели составила 3,14%. Народный банк Китая (НБК) и Государственное валютное управление (SAFE) объявили об упрощении правил торговли внутренними облигациями иностранными инвесторами. Отдельно 31 августа НБК сообщил, что ставка репо (DR) депозитных организаций теперь будет ключевой краткосрочной справочной ставкой. Наряду со среднесрочной ставкой по кредитной линии, новая ключевая ставка станет основой системы процентных ставок Китая и приблизит его к системам установления ставок других ведущих центральных банков. Индексы PMI за август показали, что восстановление Китая продолжается, хотя и несколько замедлилось. Показатели производственной активности демонстрируют положительную динамику — частный производственный индикатор Caixin/Markit сигнализировал о самых быстрых темпах роста с января 2011 года и вырос до 53,1, при прогнозе 52,6 и предыдущем значении 52,8. Индекс деловой активности в сфере услуг вырос в августе до 55,2, с 54,2 и был выше прогноза 52,1, что свидетельствует об усилении внутреннего спроса на услуги. Азиатские индексы Основные фондовые индексы региона закрыли неделю со следующими результатами — NIKKEI 225 +1,4%, SHANGHAI COMP. -1,42%, KOSPI +0,61%, HANG SENG -2,86%. Минфин РФ сообщил о размещении рекордного объема ОФЗ на прошедшей неделе — ОФЗ-ПК с погашением в марте 2026 года на 188 млрд. рублей и 10-летние ОФЗ-ПД на 27,8 млрд рублей. История с Навальным и Белоруссия оказывают негативное влияние на инвесторов, которые вновь опасаются санкций. Теперь к этому списку добавились американские выборы и уже традиционное заявление о вмешательстве РФ в процесс. Рубль за минувшую неделю подешевел по отношению к доллару на 1,86% до 75,36. Валютная пара тестировала уровень 76,00, также пыталась преодолеть область в районе 74,00 — оба уровня устояли. Российские индексы снижались третью неделю подряд и закрылись в красной зоне. RTSI -3,60%. RTSI, W Индекс МосБиржи -1,97%. IMOEX, W “Голубые фишки” российского фондового рынка, невзирая на отраслевую принадлежность, также в большей степени были во власти медведей. POLY -4,61%, PLZL -5,99%, GAZP -1,93%, ROSN -2,14%, LKOH -4,41%, TATN -3,31%, SBER -1,81%. Энергоносители вновь оказались под давлением. Фьючерс на нефть марки WTI с поставкой в октябре обвалился на 7,5% за пять торговых дней. На закрытии торгов в пятницу цены были ниже 40 долл. за баррель — $39,77. Фьючерсы на нефть марки WTI, W Контракты на нефть марки Brent подешевели на 6,64%. Декабрьский фьючерс Brent, W Цены на нефть достигли 5-недельного минимума из-за укрепления доллара и обеспокоенности инвесторов по поводу уровня мирового спроса. Нефть WTI (CLV20) в пятницу закрылась с понижением на -1,60 (-3,87%), ноябрьская нефть марки Brent (CBX20) снизилась на -1,41 (-3,20%), а бензин RBOB (RBV20) в октябре закрылся с понижением -0,0277 (-2,30 %). Комментарии министра энергетики России Новака в пятницу были негативными для нефтяных котировок. По словам министра, спрос на нефть вернулся к 90% уровней, существовавших до пандемии, но ограниченные поездки и работа из дома замедляют восстановление спроса на топливо. Увеличение добычи нефти ОПЕК в августе также негативно сказывается на ценах. Добыча нефти ОПЕК в августе выросла на 550 000 баррелей в сутки до 3-месячного максимума в 23,940 млн. баррелей в сутки. Данные Baker Hughes показали, что количество активных нефтяных вышек в мире в августе выросло на 20 установок до 1050, что является первым увеличением за шесть месяцев. В прошлом месяце было зафиксировано падение числа активных нефтяных вышек на 43 в июле до 1030, что стало наименьшим значением с 1975 года. Согласно еженедельным данным Baker Hughes, количество активных нефтяных вышек в США выросло на +1 буровую установку за неделю, закончившуюся 4 сентября, до 181 установки. Еженедельные данные EIA в среду показали, что запасы сырой нефти в США по состоянию на 28 августа были на + 13,0% выше пятилетнего сезонного среднего, запасы бензина на 3,3% выше среднего за 5 лет и запасы дистиллятов на 23,4% выше среднего за 5 лет. Добыча нефти в США на неделе, закончившейся 28 августа, упала на 10,2% до минимума за 2,5 года в 9,7 млн. баррелей в сутки, что значительно ниже рекордного уровня февраля 13,1 млн баррелей. Драгоценные металлы закрываются на недельных минимумах на фоне усиления доллара и сильном отчете о занятости в США, который превзошел ожидания. Декабрьское золото Comex (GCZ20) в пятницу закрылось понижением -3,5 пунктов или -0,18%, при этом недельное снижение достигло -2,06%; а декабрьское серебро (SIZ20) закрылось снижением на 0,163 или 0,61%, с итогом за неделю -3,88%. Декабрьский фьючерс на золото, W Декабрьский фьючерс серебро, W Слабые экономические данные по еврозоне в пятницу были бычьими для золота, но негативно отразились на спросе на промышленные металлы и ценах на серебро. Падение цен на металлы было ограниченным, поскольку распродажа акций стимулировала покупки драгоценных металлов. Наблюдается оживление спроса на золото в Индии, которая является вторым по величине потребителе драгоценного металла. Импорт золота в страну в августе вырос до 35,5 тонн, увеличившись на 39% м/м и + 140% г/г. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатский регион

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы