Основные моменты:

Американский рынок

Американские индексы закрыли неделю ростом, при этом, индекс технологических компаний устанавливал очередные рекорды. В пятницу S&P 500 зафиксировал месячный максимум 3186,82, а Nasdaq 100 — новый исторический максимум 10842,78.

В итоге: S&P 500 +1,76%, DJIA +0,96%, NASDAQ 100 +4,78%.

Американские индексы

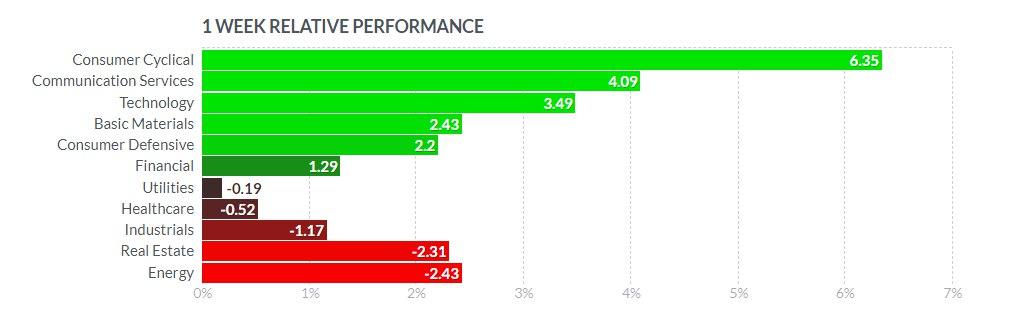

В разрезе секторов, наиболее активно росли акции потребительских циклических товаров +6,35%, сферы коммуникаций +4,09%, технологий +3,49%, базовых материалов +2,43%, финансовый сектор +1,29%.

В красной зоне закрылись сектора здравоохранения -0,52%, промышленный -1,17%, энергетический -2,43%.

Что двигало рынком на прошедшей неделе?

Инвесторы по-прежнему осторожны, их беспокоит ситуация с распространением коронавируса. The Wall Street Journal сообщил в пятницу об очередном однодневном рекорде, поскольку в больницах Техаса, Калифорнии и других штатов отмечалось увеличение числа госпитализаций по причине COVID-19. Возобновление вспышек заболеваемости фиксируется также в других частях света — в Австралии, Индии и Южной Корее усиливаются меры по социальному дистанцированию или новые меры по локализации.

Рынок акций получил позитивный сигнал от Gilead (GILD). Компания сообщила, что новый анализ ранее опубликованных данных клинических испытаний показал, что экспериментальная терапия ремдесивиром может снизить риск смертности на 62% у пациентов с COVID-19. Акции производителя выросли на 2,2% на фоне сообщения, недельный итог по бумаге все же был в минусовой зоне -0,4%.

Технологические тяжеловесы продолжали доминировать.

Amazon.com Inc. (AMZN) + 10,71%, продемонстрировал 10-й недельный прирост.

Акции Netflix Inc. (NFLX) + 15,06% показали свою лучшую неделю с января 2019 года.

Tesla Inc. (TSLA) + 27,7%, в последнюю сессию недели акции взлетели на 10,8%, закрывшись на рекордной отметке в 1544,65 долларов, на ожиданиях инвесторов результатов отчета о прибыли в конце месяца.

Акции ритейлера одежды Express Inc. в пятницу выросли на 2% на фоне сообщения о росте продаж в магазинах, после возобновления работы.

Акции Carnival Corp. (CCL) выросли на 10,8% после того, как круизный оператор представил обновленную информацию, подтвердив рост новых заказов на следующий год.

Финансовый сектор дал импульс DJIA.

Акции JPMorgan Chase +3,9%, Goldman Sachs +4,13%.

В пятницу комментарии президента ФРС Далласа Каплана были в поддержку акций, когда он заявил, что видит необходимость в дополнительной поддержке фискальной политики.

Федеральная резервная система заявила в пятницу, что в конце июня она купила корпоративные облигации на сумму 1,3 млрд. долл. США в рамках мер по поддержанию низких процентных ставок и обеспечению кредитования крупных компаний путем продажи облигаций.

ФРС купила облигации, выпущенные несколькими сотнями крупных корпораций, включая AT & T, PepsiCo и Berkshire Hathaway.

В прошлом месяце она купила облигации, выпущенные UPS, Home Depot, нефтегазопроводной компанией Kinder Morgan и сетью аптек CVS.

В сочетании с покупками, сделанными ранее, ФРС выкупила корпоративный долг на сумму почти 1,8 млрд долларов.

На прошедшей неделе представитель ФРС заявил, что центральный банк в последние недели замедлил покупки облигаций и продолжит делать это, если рынок будет демонстрировать оздоровление.

Инвесторы готовятся к корпоративным отчетам. На этой неделе 13 июля отчитается PepsiCo (PEP). Morgan Stanley прогнозирует слабый Q2 (-3% органических продаж, -19% роста EPS), но рекомендует покупать акции на длительный срок. Delta Air Lines (NYSE: DAL) отчитается 14 июля, Alcoa (NYSE: AA) 15 июля; Johnson & Johnson (NYSE: JNJ) и Netflix (NFLX) — 16 июля.

Банковский сектор представит квартальные результаты, которые многие эксперты оценивают скептически. Готовятся к публикации отчетов Citigroup (NYSE: C), JPMorgan Chase (NYSE: JPM) и Wells Fargo (NYSE: WFC) - 14 июля; Goldman Sachs (NYSE: GS), PNC Bank (NYSE: PNC), США Bancorp (NYSE: USB) - 15 июля; Банк Америки (NYSE: BAC), Morgan Stanley (NYSE: MS) 16 июля; Ally Financial (NYSE: ALLY) и BlackRock (NYSE: BLK) -17 июля.

Внимание инвесторов будет обращено на оценки потерь по кредитам, чтобы увидеть, превышают ли они резервы первого квартала. Аналитик Wells Fargo Майк Мэйо выбирает Goldman Sachs (GS) в качестве главной инвестиции, благодаря эффективному менеджменту в части управления рисками в банке, в то же время, аналитики JPMorgan отдают предпочтение Банку Америки и Citigroup, считая, что они превзойдут свои показатели в ближайшем будущем.

Экономическая статистика

Индекс деловой активности в секторе услуг ISM в июле в США вырос до 57,1 с предыдущего 45,4, выше прогноза 50,1.

Оптовые цены на товары и услуги в США в июне снизились на 0,2%, что отражает снижение спроса в розничной торговле и других основных секторах экономики, вызванное пандемией.

Снижение спроса привело к тому, что розничные торговцы и предприятия снизили цены на товары, чтобы привлечь покупателей.

Индекс цен производителей без учета продовольственных товаров и энергоносителей в июне слабее ожиданий 0,1% г/г, при прогнозе 0,4% и самый слабый прирост показателя с начала сбора данных в 2010 году; в месячном выражении снижение составило -0,3% м/м, при ожиданиях роста 0,1%.

Базовый индекс цен производителей -0,2% м/м при прогнозе 0,4%, -0,8%, при ожиданиях -0,2% г/г.

Азиатский рынок

В Китае наблюдается полоса роста цен на акции.

Китайский Шанхай Композит (SHCOMP) вырос на 7,31% за прошедшую неделю.

Государственный журнал China Securities Journal заявил, что инвесторы должны рассчитывать на «эффект богатства рынков капитала» и перспективы «здорового бычьего рынка». Эксперты видят факторы, которые будут поддерживать позитивные настроения на рынке.

Так, старший управляющий фонда Value Partners Франк Цуй сказал в интервью CNBC «Street Signs Asia»: «В ближайшей перспективе, я думаю, позитивные настроения будут по-прежнему влиять на показатели рынка».

Тем не менее, он отметил, что инвесторы должны быть «более осторожными» и оценивать, зависит ли динамика цен на акции от фундаментальных показателей или чисто от настроений.

Годовой уровень инфляции в Китае вырос до 2,5% в июне с 14-месячного минимума в 2,4% в предыдущем месяце, что соответствует ожиданиям рынка. В месячном исчислении потребительские цены упали на 0,1% после снижения на 0,8% в мае.

Индекс цен производителей в годовом выражении также оказался лучше прогноза — снижение на 3% против ожиданий -3,2% и предыдущего значения -3,7%.

Ситуация на других биржах региона была не такой однозначной.

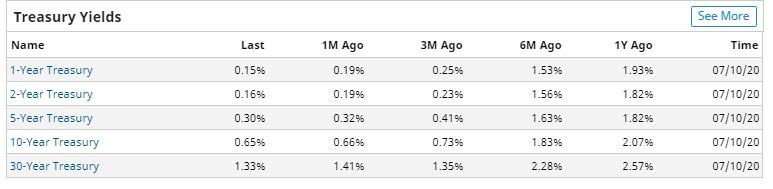

В Японии индекс Nikkei 225 опустился на 0,07%, южнокорейский Kospi завершил неделю -0,1%. Азиатские индексы Российские индексы продолжили движение в боковом коридоре. Индексы РТС и МосБиржи В пятницу индекс МосБиржи закрыл торги выше уровня 2800 на отметке 2800,94 пункта; по итогу недели -0,03% индекс РТС демонстрировал рост в конце недели +0,91%, закрылся на уровне 1245,65; недельный итог +0,85%. В последнюю сессию недели лидером роста был финансовый сектор +1,37% во главе с акциями Сбербанка +1,52%, лидером падения — индекс химии и нефтехимии -0,66% - PHOR -1,2%, NKNC -0,21% в пятницу, -5,55% за неделю. Закрыли неделю ростом акции GAZP +1,9%, MGNT +2,01%, бумаги золотодобывающих компаний снова перешли к восходящему движению — POLY +2,75%, PLZL +7,78%. В красной зоне завершили торги ALRS -2,24%, LKOH -5,88%, GMKN -2,37% Фьючерсы на нефть WTI с поставкой в августе (CLQ20) в пятницу закрылись повышением на +0,93 (+ 2,35%) на уровне 40,55 долл., за неделю фьючерс подешевел на 0,25%. Контракт на нефть марки Brent (CBU20) с поставкой в сентябре вырос на +0,89 (+ 2,10%) до уровня 43,24 долл.; за неделю фьючерс прибавил 0,23%. Энергетический комплекс в пятницу отыграл потери, которые понес накануне и вырос на фоне ослабления доллара и некоторого позитива от новости о лечении Covid. Сырая нефть марки WTI упала до минимума за 1,5 недели за одну ночь, когда IEA предупредило, что восстановление спроса находится под угрозой из-за возобновления пандемии в разных странах, в том числе, в ведущих экономиках. Еще одним негативным фактором для нефтяных котировок стало действие Ливии по возобновлению экспорта сырой нефти из всех ее портов, что увеличит общий объем мировых поставок. Поддержку ценам оказал отчет IEA, в котором была повышена оценка мирового спроса на нефть в 2020 году до 92,1 млн. баррелей в сутки, что на +400000 баррелей в сутки превышает предыдущий показатель. Цены на нефть в пятницу выросли до своих максимумов после публикации еженедельных данных Baker Hughes об уменьшении количества активных нефтяных вышек в США на неделе, закончившейся 10 июля, на 4 установки до 181, что является минимальным за 11 лет. Глобальные экономические данные также были позитивными для спроса на энергоносители. Производство в обрабатывающей промышленности Франции в мае выросло на 22,0% м/м. Промышленное производство в Италии в мае выросло на 42,1% м/м, что намного превзошло ожидания + 24,0% м/м. Еженедельные данные ОВОС показали, что запасы сырой нефти в США на 3 июля были на 17,9% выше сезонного 5-летнего среднего, запасы бензина были на 8,4% выше 5-летнего среднего, и дистиллятов на + 28,1% выше среднего показателя за 5 лет. Добыча нефти в США на неделе, закончившейся 3 июля, не изменилась и составила 11,0 млн. баррелей в сутки. Ключевые члены Организации стран-экспортеров нефти и ее союзников должны встретиться в среду на веб-конференции, чтобы обсудить текущее состояние рынка и будущие объемы производства. Саудовская Аравия и большинство участников коалиции поддерживают ослабление ограничений. Согласно предложению Саудовской Аравии, ОПЕК+ планирует ослабить ограничения на 2 миллиона баррелей в день до 7,7 миллионов баррелей. Относительный оптимизм производителей совпадает с опубликованным в пятницу отчетом IEA, в котором говорится, что пик негативного влияния коронавируса на мировой спрос на нефть миновал, хотя влияние будет продолжаться, поэтому рынок ждет медленное восстановление во второй половине 2020 года. Доходность казначейских облигаций США в пятницу восстановилась, так как опасения по поводу растущего числа заболеваний в Америке временно ослабли, привлекая инвесторов к акциям и, обеспечивая перетекание активов из облигаций в рисковые активы. Доходность 10-летних казначейских облигаций достигла уровня около 0,64%, увеличившись примерно на 4 базисных пункта после падения до самого низкого уровня с апреля. TMUBMUSD10Y 0,645%, TMUBMUSD02Y 0,168%, TMUBMUSD30Y 1,334%. За неделю долгосрочная доходность упала, поскольку инвесторы снизили свои ожидания роста в условиях непрекращающейся пандемии. Ставка 2-летних TMUBMUSD02Y практически не изменилась и составила 0,153%, доходность 30-летних облигаций TMUBMUSD30Y выросла на 1,8 базисных пункта до 1,326%, сократив свое недельное падение до 10,5 базисных пункта. Раунд аукционов США по казначейским операциям на этой неделе продемонстрировал стабильно высокий спрос на безопасные активы. Доходность 10-летних облигаций в разных странах Доходность казначейских облигаций во всем мире остается на исторических минимумах на фоне опасений, что пандемия COVID-19 тормозит быстрое восстановление глобальной экономики после снятия ограничений. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"

Российский рынок

Рынок нефти

Рынок облигаций