Американский рынок

Несмотря на технологическое ралли в последний день января, это был худший месяц для рынка с марта 2020 года.

Высокие темпы инфляции, проблемы с цепочками поставок, ужесточение денежно-кредитной политики центробанками и приближающееся повышение ставок ФРС слишком беспокоят инвесторов.

В январе индекс S&P 500 упал на 5,26%, максимальное снижение составляло около 12%.

Nasdaq Composite обвалился на 8,98%, максимальное падение достигло почти 16%. Индекс высокотехнологичных компаний показал один из худших первых месяцев года за всю историю.

DJIA упал на 3,3%.

Russell 2000 компаний с малой капитализацией потерял 9,6%.

Американские индексы, Monthly

В первый месяц года рынок демонстрировал сильную волатильность. По данным Bespoke Investment Group, внутридневной диапазон S&P 500 достигал не менее 2,25% каждый день.

Эксперты отмечают, что падение рынка не связано с фундаментальными данными, которые сигнализировали бы о слабости акций, а являются реакцией на изменение политики ФРС.

Главный инвестиционный стратег BMO Wealth Management Юнг-Ю Ма отметил, что: «Огромные внутридневные движения указывают на проблему, с которой сейчас сталкивается рынок, а именно на то, что финансовые условия будут ужесточаться…По мере поступления новой информации, когда рынки чрезмерно реагируют в том или ином направлении, этот тип волатильности и некоторые из этих колебаний, вероятно, будут с нами в течение некоторого времени, учитывая характер того, что рынок пытается оценить».

Падение было сосредоточено вокруг акций Nasdaq и технологических компаний, инвесторы отказывались от бумаг, оценка которых выглядит менее привлекательной во время повышения ставок.

Продажи достигли пика, когда индекс волатильности VIX CBOE, известный как «индикатор страха», достиг самого высокого уровня с ноября 2020 года, превысив уровень 38 на своих внутридневных максимумах 24 января.

VIX CBOE и Nasdaq Composite

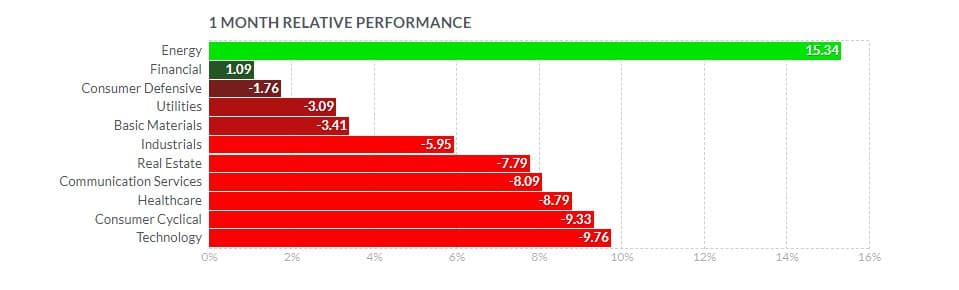

Сектора и отрасли

Единственными секторами, которые завершили январь ростом были энергетика и финансы, +15,34% и +1,09%, соответственно.

Энергетическая отрасль выиграла от рекордного подорожания нефти и газа и продемонстрировала ошеломляющие результаты.

XOM +24,95%, CVX +11,84%, COP +22,95%, OXY +30%, HES +24,78%, EOG +25%.

Финансовый сектор выигрывает от роста ставок.

Лидерами стали бумаги WFC +11,85%, банк заявил, что повысит квартальные дивиденды на 25%.

C +7,76%, MA +7%, AXP +9,54%.

В красной зоне закрылись PYPL -10,39%, JPM -6,23%, GS -8%.

Наибольшие потери понесли акции сферы технологий -9,76%.

Бумаги Apple подскочили почти на 7% после блестящих квартальных результатов. Компания сообщила о самом большом росте квартальной выручки, несмотря на проблемы с поставками. По итогу января AAPL -1,92%.

Advanced Micro Devices (AMD ) закрылась с понижением на 21,29%, несмотря на позитивные новости. Важным событием для производителя полупроводников стало одобрение сделки AMD на сумму 35 миллиардов долларов по покупке Xilinx (XLNX). Приобретение Xilinx является сильным катализатором роста для AMD. Объединенная компания станет более сильным игроком в области высокопроизводительных вычислений, особенно на быстрорастущем рынке центров обработки данных.

AMD наращивает свою долю по сравнению с Intel, которая по-прежнему является лидером рынка процессоров. AMD достигла почти 25% доли в третьем квартале.

Microsoft потеряла 8,35% капитализации; в январе корпорация сообщила о покупке Activision Blizzard за 69 миллиардов долларов.

Падение акций технологических компаний привело к тому, что состояние самого богатого человека в мире, генерального директора Tesla Илона Маска, сократилось на 54 миллиарда долларов. Основатель Amazon Джефф Безос потерял 27,8 миллиарда долларов, основатели Google Ларри Пейдж и Сергей Брин потеряли более 12 миллиардов долларов каждый, а глава Facebook Марк Цукерберг потерял 15,2 миллиарда долларов.

Из 10 богатейших людей мира только один наблюдал за ростом своего собственного капитала — Уоррен Баффет, который заработал примерно 2,4 миллиарда долларов.

Потребительский циклический сектор потерял 9,3%.

Акции AMZN -11,3%, GM -9,29%, F -0,8%.

TSLA -12,48%, акции находятся на уровнях октября 2021 года.

Производитель электромобилей опубликовал очень сильный отчет. В 2021 году компания поставила на 87% автомобилей больше, чем в прошлом году, увеличив выручку на 71%, заработала чистую прибыль в размере 5,52 млрд долларов и получила свободный денежный поток на сумму более 5 млрд долларов.

Высокая операционная маржа Tesla является одним из самых больших конкурентных преимуществ компании. Это результат высокого спроса на автомобили, практически отсутствующих затрат на рекламу и эффективности производства.

Логистические издержки остаются слабым местом из-за проблем в цепочках поставок и дефицита чипов, с которыми американская компания справилась лучше, чем конкуренты.

Тем не менее, Маск ожидает, что проблема сохранится и в течение 2022 года.

Другие производители электромобилей Rivian и Lucid упали на 36,6% и 22,76%, соответственно.

Лучше рынка были бумаги казино LVS +16,24%.

PKG +11,85%, крупнейший производитель упаковки сообщил о квартальных показателях, превысивших прогнозы; за последние четыре квартала компания в четыре раза превзошла консенсус-прогнозы по EPS.

Акции компаний, связанных с путешествиями также показали рост.

BKNG +2,5%, EXPE +1%, RCL +0,6%.

Сфера здравоохранения просела на 8,3%.

Производители вакцин теперь не являются фаворитами. Moderna стала худшей акцией в январе в S&P 500 с падением на 33%.

PFE -9,78%, LLY -11,49%.

Лидировали MRK +5,6%, OGN +3,8%, BMY +3,8%.

Услуги коммуникации потеряли более 8% капитализации.

Netflix обвалились на 30%. NFLX стала худшей акцией после MRNA в индексе S&P 500 в январе. Снижение числа подписчиков и слабый квартальный прогноз Netflix негативно повлиял на весь сектор поставщиков потокового видео. Компания объявила, что планирует повышение цен и сокращение расходов на контент, чтобы удержать прибыль.

Акции Disney упали на 8,2%.

GOOGL -7,45%, FB -9%, TWTR -15,63%.

Исключением стали бумаги ATVI +17% на новостях о слиянии с Microsoft и FOXA +8,2%, компания завершила 2021 год как самый эффективный новостной бренд. Кроме того, цифровое подразделение FOX News закончило четвертый квартал с 8,5 миллиардами минут мультиплатформенной передачи, благодаря чему компания удерживает лидирующие позиции среди конкурентов третий месяц подряд.

Индустриальный сектор упал на 5,95%.

Акции производителя сельскохозяйственной техники Deere & Company выросли на 10% на рекордных объемах торгов.

RTX +5,12% на фоне восстановления коммерческой авиакосмической отрасли.

Авиаперевозчики также восстанавливались — LUV +4,8%, DAL +1,7%, ALK +5,4%.

AAL -8,85% — American Airlines Group Inc. нарастила пятилетние потери до 65%.

Caterpillar упал на 2,2% даже после того, как превысил оценки прибыли.

Boeing — снижение на 1,22%.

Наибольшее падение демонстрировали ROK -16,6%, TT -13,8%, GNRC -20%.

В январе начался сезон отчетов американских компаний.

По данным FactSet, около трети компаний из списка S&P 500 опубликовали отчеты, из них 77% превзошли ожидания Уолл-стрит.

По итогам январского заседания ФРС сообщила, что, с марта начнет повышать процентные ставки впервые более чем за три года, на фоне инфляции, достигшей самых высоких уровней за 40 лет.

Глава МВФ Кристалина Георгиева заявила, что повышение процентных ставок ФРС может замедлить и без того слабое восстановление экономики в некоторых странах, особенно серьезными будут последствия для стран с более высоким уровнем долга, номинированного в долларах.

МВФ ожидает, что восстановление мировой экономики продолжится, однако оно «теряет некоторую динамику».

Макроэкономические показатели

ВВП США вырос на 6,9% в четвертом квартале г/г, превзойдя ожидания аналитиков. За год в целом экономика выросла на 5,7%, что стало самым быстрым темпом с 1984 года.

Личные доходы выросли на 0,3% за месяц, что немного ниже оценки в 0,4%.

Индикатор деловой активности IHS Markit упал до 50,8 — самого низкого уровня за 18 месяцев, что указывает на замедление восстановления.

Показатель потребительских настроений Мичиганского университета был пересмотрен в сторону понижения до 67,2, самого низкого уровня с ноября 2011 года, поскольку американцы обеспокоены инфляцией и падением реальной заработной платы.

Европейский рынок

Акции на биржах Европы снижались, следуя внешним тенденциям, из-за перспектив более быстрого ужесточения политики ФРС и под давлением роста геополитической напряженности вокруг Украины.

Немецкий DAX закрылся падением на 2,6%, французский CAC 40 - на 2,62%, итальянский FTSE MIB - на 2,86%, британский FTSE 100 вырос на 1,45%.

Европейские индексы

Vodafone стал лидером роста FTSE 100, прибавив 15,82% после раскрытия информации о наращивании доли активным инвестором Cevian Capital.

Лучше других выглядели акции нефтегазовой компании TechnipFMC +9,59%.

Швейцарская биотехнологическая компания Lonza сообщила о росте продаж и операционной прибыли в 2021 г. на 20%. Бумаги компании по итогам месяца упали на 6%.

Шведский производитель средств гигиены Essity -12,6%.

Акции производителя предметов роскоши LVMH выросли на 7,6%.

Итальянский банк UniCredit сообщил о более высоких, чем ожидалось, доходах за год и базовой прибыли, бумаги выросли на 3,3%.

Ирландская бюджетная авиакомпания, крупнейшая в Европе по количеству пассажиров, Ryanair объявила о квартальных убытках, и подтвердила прогноз убытков за полный финансовый год, который завершается 31 марта. Компания объявила, что прогнозирует рост тарифов этим летом, также сообщила о резком росте бронирования, так как опасения по поводу варианта Omicron начали ослабевать.

Акции Ryanair выросли на 7% в январе.

Конкуренты easyJet (+11,26%) и Wizz (-3,65%) заявили, что ожидают высокого спроса летом. Однако, Wizz заявила, что избыточные мощности в ближайшие месяцы могут повлиять на прибыльность.

Макроэкономические показатели

Уровень инфляции в еврозоне вызвал вопросы к денежно-кредитной политике ЕЦБ.

Инфляция в регионе достигла нового рекордного уровня в 5% в декабре, в основном из-за резкого роста цен на энергоносители.

Глава ЕЦБ Кристин Лагард отметила, что еврозона “не движется с той же скоростью”, и вряд ли столкнется с таким же ростом инфляции, с которым столкнулся рынок США.

Базовая инфляция — показатель, не учитывающий особенно волатильные компоненты, как энергоносители и продукты питания — в зоне евро составляет 2,6%, тогда как в США 5,5%.

Лагард заявила, что видит перспективы стабилизации, а затем и снижения цен в течение 2022 года.

О повышении процентных ставок центробанк намерен говорить после завершения покупок чистых активов.

ЕЦБ сокращает ежемесячные покупки активов, но продолжает беспрецедентную поддержку экономики.

ВВП ЕС замедлил рост в четвертом квартале 2021 года до 0,3% кв/кв, а годовой прирост составил 4,6%.

ВВП Германии в четвертом квартале сократился на 0,7% кв/кв., что намного хуже прогнозов падения на 0,3%; за год экономика выросла на 2,8%, что выше предварительной оценки в 2,7%.

Экономика Франции Q4 выросла на 0,7% в квартальном выражении; за год ВВП увеличилась на 7,0%, что является максимальным за 52 года, после сокращения на 8,0% в 2020 году.

Инфляция в Великобритании взлетела до 30-летнего максимума в декабре на фоне высоких цен на энергоносители, возрождающегося спроса и проблем с цепочками поставок.

Банк Англии — первый из крупнейших центральных банков начал повышать ставку. В декабре BoE поднял основную процентную ставку с исторического минимума в 0,1% до 0,25%.

Экономисты ожидают, что Комитет по денежно-кредитной политике объявит о повышении на 25 базисных пунктов на февральском заседании, в результате чего ставка составит 0,5%.

Японский индекс Nikkei 225 опустился на 6,22%, корейский KOSPI — на 10,56%, китайский Shanghai Composite — на 7,65%, CSI 300 на 7,62%. Гонконгский Hang Seng стал единственным индексом региона, который закрылся в зеленой зоне +1,73%. Азиатские индексы Бумаги китайских производителей электромобилей Nio, Xpeng и Li Auto упали на 22,63%, 30,2% и 18,7%, соответственно. Компании объявили о своей 100-тысячной поставке в прошлом году. На торгах в Гонконге бумаги производителя компонентов солнечной энергетики Xinyi Solar Holdings упали на 6,2%. Китайский технологический гигант JD.com +2,04%. В числе аутсайдеров бумаги WuXi Biologics -19,94%, Xiaomi -13,23%, Shenzhou International -4,5%. Комиссия по регулированию ценных бумаг Китая приняла решение, что новые правила в отношении зарубежных IPO будут применяться и к Гонконгу. Настроения инвесторов были ослаблены решением японских властей распространить чрезвычайное положение на большее количество префектур из-за роста заболеваемости до рекордно высокого уровня. Банк Японии (BoJ) подтвердил приверженность сверхмягкой денежно-кредитной политике и ожидает, что это приведет к увеличению корпоративной прибыли и экономическому росту, что, в свою очередь, поддержит рост заработной платы и постепенно ускорит потребительскую инфляцию. Акции японского конгломерата SoftBank Group упали на 7,8%. Основные индексы Московской биржи завершили третий месяц подряд значительным снижением. Основной фактор давления - геополитика. Беспрецедентный рост напряженности перевешивает любой позитив. Усиление санкционной риторики со стороны Великобритании и США усиливает пессимизм. Даже высокие цены на нефть и газ не могут стать драйверами разворота. Январь оказался худшим первым месяцем года для акций РФ за 14 лет. Индекс МосБиржи упал на 6,78%, РТС — на 10%. RTSI, IMOEX, Monthly Падение происходило широким фронтом по всем секторам. Бумаги нефтегазового сектора — “Газпром” подешевел на 2,5%, “Роснефть” — на 3,97%, “Сургутнефтегаз” — на 8,56%, Металлурги — бумаги НЛМК упали на 1,5%, “Русала” — на 1%, ММК — на 11%, “Северстали” — на 6%, “Норникеля” — на 4,3%. Золотодобытчики — “Полюс” -6,77%, “Polymetal” -15,6%, Финансовый сектор — ВТБ упал на 9,4%, “Сбербанк ао” — на 8,84%. Российские акции, MOEX Цены на нефть продемонстрировали самый существенный подъем за год. Ограниченное предложение и геополитическая напряженность в Восточной Европе и на Ближнем Востоке толкали котировки вверх. Фьючерсы на нефть марки Brent подскочили на 15,75% и достигли $90 за баррель. Такого уровня котировки достигли впервые с октября 2014 года. Контракты WTI подорожали на 17,72% и достигли отметки $88,15 за баррель. Фьючерсы WTI, Brent, NYMEX Инвесторы опасаются, что на фоне напряженной ситуации вокруг Украины могут быть перебои с поставками. Обострение на Ближнем Востоке усилило бычьи настроения. Несмотря на решение ОПЕК+ наращивать ежемесячно добычу на 400 тыс. б/с, картель не выполняет своих планов. Последние данные API указали на снижение запасов нефти в США. EIA сообщило, что запасы нефти в США выросли за последнюю неделю на 2,4 млн. баррелей, при ожиданиях снижения на 0,7 млн. баррелей. Спотовое золото упало до двухнедельного минимума в $1790,20 в конце месяца, поскольку доллар США вырос на ястребиных заявлениях ФРС. Фьючерсы на золото упали на 1,84% до 1796 долл. за тройскую унцию. Контракты на серебро упали на 4,11% до 22,395 долл. за унцию. Фьючерсы на золото и серебро, COMEX Драгоценные металлы торгуются в боковом диапазоне. С одной стороны, поддерживаемые высокой инфляцией и продолжающейся пандемией, которая является источником неопределенности. С другой стороны, рост ограничен перспективами более жесткой политики центробанков, укрепления доллара и увеличения доходности казначейских облигаций. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Китай

Япония

Российский рынок

Сырьевые рынки

Металлы