Основные моменты:

Американский рынок

В мае американский рынок попытался дотянуться до февральских высот, с которых он так стремительно и бесславно рухнул. Агрессивность и настойчивость быков удивляет экспертов второй месяц подряд. После феерического взлета в апреле, когда пол-мира было заперто на карантин и повода для оптимизма особого не было, в мае индексы также упрямо, невзирая на статистику и никуда не исчезнувшую пандемию с угрозой второй волны, двигались вверх, правда с меньшим энтузиазмом.

Американские индексы

Индекс S&P 500 вырос на 34% по сравнению с мартовскими минимумами, а Nasdaq Composite лишь на 4% ниже рекордных максимумов, в то время, как ключевые показатели, такие как безработица и валовой внутренний продукт, показывают худшие результаты со времен Великой депрессии.

Согласно недавнему исследованию Bank of America Global Research, 68% управляющих фондами считают, что недавний рост на Уолл-стрит является временным в рамках более широкого спада.

Растущий разрыв между экономическими показателями и настроениями инвесторов перекликаются с аргументом «альтернативы нет», который доминировал в мышлении инвесторов последние годы, до пандемии. Сверхнизкие ставки и относительная динамика экономики США подталкивали глобальных инвесторов к рисковым активам, несмотря на беспокойство по поводу завышенных оценок и снижающихся доходов.

Уровень монетарного стимулирования со стороны Федерального резерва и фискальные меры со стороны правительства оказали поддержку рынку в тяжелый период карантина. ФРС обещает сохранить ставки на исторических минимумах, пока не будет достаточных доказательств восстановления экономики. Вливание триллионов долларов в экономику США и беспрецедентный объем покупки корпоративных облигаций на бирже в попытке поддержать рынки и доверие инвесторов делают свое дело.

Акции закрылись на своих максимальных уровнях с марта, завершив последнюю торговую сессию ростом, после того, как президент Трамп объявил об ответных мерах Китаю, которые были менее негативны для рынков, вопреки опасениям инвесторов.

Возрождающийся оптимизм в мае был омрачен новым витком напряженности между Вашингтоном и Пекином. Поводом стал новый закон о национальной безопасности Китая, который рассматривается как посягательство на автономию Гонконга. Все ждали реакции Белого дома.

Трамп объявил, что США прекращают свои отношения со Всемирной организацией здравоохранения, заявив что она контролируется Китаем, сворачивают преференциальную торговлю для Гонконга, поскольку Пекин пытается ограничить автономию региона. Американский президент также объявил о повышенном внимании к китайским компаниям, которые котируются на американских фондовых биржах.

Nasdaq практически компенсировал мартовское падение и закрылся всего на расстоянии 4% от пика 20 февраля. NASDAQ Comp за месяц прибавил 6,45%.

S&P 500 закрыл майские торги на уровнях конца февраля - начала марта, за месяц прибавив 3,57%.

DJIA оказался более тяжеловесным на подъем рост составил 3,04%.

Большая часть общего восстановления Уолл-стрит с марта пришлась на крупнейшие компании. В то время как S&P 500 находится всего на 12% от своего февральского максимума, медианная составляющая индекса упала на 16%, примерно пятая часть акций S&P 500 упала на 30% и более.

По данным Goldman Sachs, крупнейшие хедж-фонды выбирают лидеров фондового рынка — Amazon, Microsoft, Facebook, Alibaba и Alphabet. Инвестиции в эти компании растут седьмой квартал подряд.

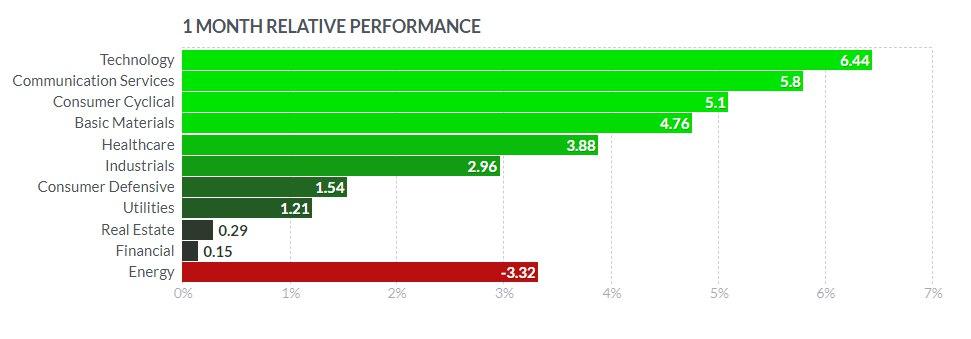

В разрезе секторов лучше всего выглядели технологические акции +6,44% по итогу месяца — AAPL +10,5%, CSCO +10,34%, NVDA +18,95%.

Более 5% прибавили услуги коммуникации и потребительский сектор — FB +15,91%, GOOGL +6,80%.

Базовые материалы нарастили 4,76%, здравоохранение +3,88%, индустриальный сектор +2,96.

Финансовый сектор выглядел значительно слабее +0,15%. Исключение составляли кредитные сервисы PayPal Holdings Inc +25,43%, Visa Inc +7,40, Mastercard Inc +6,06%.

Аутсайдером стал энергетический сектор, общая капитализация которого снизилась на 3,32% — Exxon Mobil Corporation -4,19%, Chevron Corporation -3,09%.

Сектора в мае

Макроэкономические показатели

США

Экономическая статистика была прогнозируемо слабой во всех регионах.

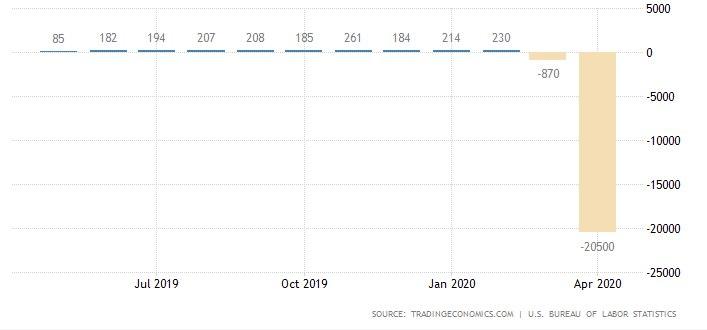

“Non Farm” показал, что американская экономика потеряла 20,5 млн. рабочих мест в апреле, что меньше ожиданий 22 млн., после сокращения на 870 тыс. в марте. Это самое большое снижение за всю историю. Занятость достигла 131 млн. человек — самого низкого уровня с февраля 2011 года. Наибольшее сокращение на 7,7 млн. человек произошло в сфере отдыха и гостеприимства. Почти на три четверти снижена занятость в сфере общественного питания (-5,5 млн.), в сфере искусства, развлечений и отдыха (-1,3 млн.), в сфере гостиничного бизнеса (-839 000).

Пересмотренные данные в феврале и марте в совокупности были на 214 000 ниже, чем сообщалось ранее.

Данные Non Farm Payrolls

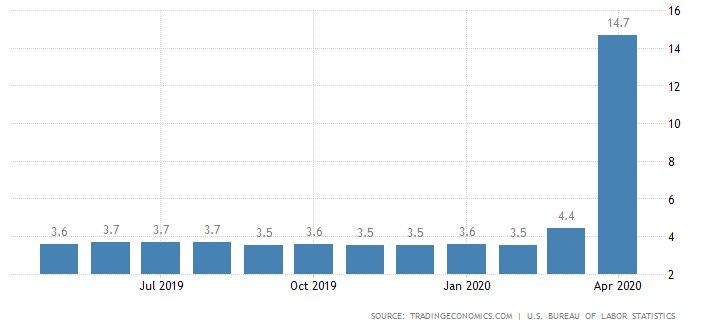

Уровень безработицы поднялся до 14,7% в апреле, самого высокого уровня за всю историю, при ожиданиях 16%. Число безработных выросло на 15,9 млн. до 23,1 млн.

Уровень безработицы в США

PMI в производственной сфере вырос в мае до 39,8 с 36,1 в апреле, выше ожиданий 38. Тем не менее, показатель свидетельствует о падении деловой активности третий месяц подряд на фоне значительного сокращения производства и новых заказов. Темпы снижения были одними из самых значительных со времен финансового кризиса 2009 года.

Индекс деловой активности в сфере услуг вырос до 36,9 с рекордно низкого уровня в 26,7 в предыдущем месяце, что выше прогноза 30. Последние данные свидетельствуют об одном из самых серьезных сокращений в сфере услуг в истории, вызванных слабостью внутреннего и внешнего спроса.

Личные расходы в апреле упали на рекордные 13,6%, а норма сбережений подскочила на 33%, что свидетельствует о нежелании потребителей тратить деньги во время эпидемии.

Индекс потребительских настроений по данным Университета Мичигана в конце мая неожиданно упал на -1,4 до 72,3, что ниже ожиданий от +0,3 до 74,0.

Личные доходы выросли на рекордные + 10,5% м/м, превысив ожидания -5,9% м/м, из-за федеральных стимулирующих выплат.

Европа

Индикатор делового климата в Еврозоне упал до -2,43 в мае по сравнению с пересмотренным -1,99 в предыдущем месяце. Это самое низкое значение с сентября 2009 года. Индекс деловой активности в производственной сфере в Еврозоне вырос до 39,5 в мае с 33,4 в апреле и превзошел ожидания 38 пунктов. PMI в сфере услуг в мае вырос до 28,7 с 12 в предыдущем месяце и превысил прогнозы в 25 пунктов. Индекс потребительских цен в зоне евро снизился на 0,10% в мае по сравнению с предыдущим месяцем. В апреле розничные продажи в Германии упали на -5,3% м/м, превысив прогноз -12,0% м/м, это самый большой спад за 13 лет. Розничные продажи в Великобритании упали на 18,1% м/м, после пересмотренного в марте падения на 5,2%, что хуже ожиданий 16%. Наибольшее снижение наблюдалось в продажах топлива (-52%), одежды и обуви (-50,2%) и товаров для дома (-45,4%). Продажи вне магазинов подскочили на 18%, продажи для алкогольных магазинов выросли на 2,3%. Без учета автомобильного топлива продажи упали на 15,2%. Розничные продажи в Японии в апреле упали на 9,6% м/м, что ниже ожиданий -6,9% м/м и является самым большим снижением за 6 месяцев. Промышленное производство Японии в апреле упало на 9,1% м/м, что ниже ожиданий -5,7% м/м и является самым большим снижением за 9 лет. В I квартале ВВП Китая сократился на 6,8% г/г первое снижение с 1992 года, когда Пекин начал публиковать ежеквартальные статистические данные о ВВП. Китай раньше снял ограничения, и экономическая активность начала восстанавливаться, но недостаточными темпами. Предприятия возобновили работу, но заказы упали, так как пандемия ударила по Европе и Северной Америке, крупнейшим экспортным рынкам Китая. МВФ прогнозирует рост китайской экономики в 2020 году в пределах 1,2%. Независимые аналитики прогнозируют рост в пределах от 1,5% до 2,5%. Для сравнения, рост в 2019 году составил 6,1%. ВВП Китая На ежегодном съезде Всекитайского собрания народных представителей премьер Ли Кэцян отказался делать прогноз по ВВП на этот год. Решение отказаться от объявления целевого показателя указывает, что китайские лидеры понимают риски и неопределенность текущей ситуации. Аналитики прогнозируют, что Пекин будет активно стимулировать экономику, как и после глобального кризиса в 2008 году. UBS полагает, что в итоге помощь составит около 4,8% ВВП. Для Китая, дополнительно осложняет ситуацию тот факт, что иностранные компании начинают выводить свои предприятия из Поднебесной из-за геополитических трений. Эксперты полагают, что данная тенденция будет ускоряться из-за политики администрации Трампа. Российский ВВП упал на 12% в апреле. Наибольший спад наблюдался в секторах, ориентированных на потребительский спрос. Снижение оборота розничной торговли составило 23,43% г/г. Падение промышленного производства в апреле достигло 6,6% г/г. Уровень безработицы достиг 5,6% в апреле, по сравнению с 4,5% в марте. Поддержку российским акциям и рублю оказала растущая цена на нефть, политика Банка России и ослабление карантинных мер в отдельных странах и регионах. Рубль в мае рос второй месяца подряд, прибавив 6,06% к доллару США. В итоге российская валюта смогла отыграть большую часть мартовского обвала. Доллар в мае торговался в коридоре 70,12 - 75,97 рубля. В марте пара достигала пиковых значений на уровне почти 82 рублей. На закрытии майских торгов пара доллар - рубль находилась на уровне 69,91. USDRUB, D Индекс РТС вырос на 2,63%. RTSI, W Индекс МосБиржи прибавил 0,94%. IMOEX, W Одним из лидеров российского фондового рынка по версии Bank of America являются бумаги Норникеля. Данный инструмент демонстрирует динамику роста, компания выплачивает стабильно высокие дивиденды, поэтому интересна для инвесторов. Падение мирового спроса на промышленные металлы, особенно на палладий, негативно отразилось на цене акций — в мае рост составил +0,49%. Акции GAZP выросли на 2,88%, SBER +6,14% — впервые с апреля акции Сбербанка приблизились к максимальным значениям, в конце месяца бумаги торговались возле сильного сопротивления на уровне 205 руб. ROSN +3,51%, ALRS +3,43%. В красной зоне закрылись бумаги LKOH -1,40%, TATN -2,21%, PLZL -1,20%, POLY -4,53%, NVTK -4,53%. Май стал для рынка нефти рекордным с 1980-х. Фьючерсы Crude Oil WTI Jul '20 (CLN20) за месяц выросли более чем на 80% на 16,35 пунктов до $35,49 за баррель. За месяц фьючерсы на нефть марки Brent с поставкой в августе Crude Oil Brent F Aug '20 (QAQ20) выросли на 11,48 (43,45%), закрыв майские торги на уровне $37,84 за баррель. Цены на нефть поднялись до своих максимумов после сообщения Baker Hughes о снижении количества активных нефтяных вышек в США на 15 буровых установок на неделе, закончившейся 29 мая, до 222 буровых установок. Позитивом для нефти являются данные аналитической компании Kpler SAS, согласно которым сокращение добычи ОПЕК+ составило 92%. ОПЕК+ соберется 9-10 июня на виртуальную конференцию, чтобы решить, сохранить ли сокращение добычи нефти на 9,7 млн. баррелей в сутки до конца года или уменьшить объемы снижения до 7,7 млн. баррелей во второй половине года. Еженедельные данные ОВОС в четверг показали, что запасы сырой нефти в США по состоянию на 22 мая были на 12,6% выше сезонного 5-летнего среднего значения при 3-летнем максимуме 534,42 млн. баррелей, запасы бензина были на 9,6% выше 5-летнего среднего, и запасы дистиллятов были на 23,4% выше среднего за 5 лет при 3-летнем максимуме в 164,3 млн. баррелей. Добыча нефти в США за неделю, закончившуюся 22 мая, упала на 0,9% до 10-месячного минимума в 11,4 млн. баррелей в сутки, снизившись на 1,6 млн. баррелей в сутки (-13,0%) с рекордно высокого уровня в феврале — 13,1 млн. баррелей в сутки. На рынок нефти влияют медвежьи факторы: 6.Максимально заполненные хранилища, резервуары, танкеры и трубопроводы по всему миру. Бычьи факторы: Слабые экономические данные были позитивными для золота, но негативными для промышленных металлов. Цены на драгоценные металлы растут, поскольку инвесторы продолжают испытывать потребность в безопасном убежище. В последние месяцы фонды скупали драгоценные металлы. Длинные позиции по золоту и серебру в ETFs выросли до новых рекордных максимумов в 3 107,71 тонн и 728,57 млн. унций соответственно. Бычьи факторы на рынке драгоценных металлов включают: Медвежьи факторы включают: Фьючерсы на золото с поставкой в августе Gold Aug '20 (GCQ20) за месяц выросли на 1,89% и закрылись на уровне $1751,7 за унцию. Серебро находится на 3-месячном максимуме. XUGUSD, D Фьючерсы Silver Jul '20 (SIN20) закрылись на уровне $18,499, за май подорожав на 20,79%. Фьючерсы на серебро выше сезонного пятилетнего среднего. Торговать с прибылью во время кризиса, понимать расстановку сил основных игроков, создать собственную эффективную стратегию и другим важным аспектам безубыточного трейдинга вы можете обучиться во время Программы Годового Наставничества от Александра Герчика "Волки с Уолл стрит 3.0" Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатский регион

Российский фондовый рынок

Сырьевые рынки

Нефть

Металлы