Американский рынок

Август 2022 года стал худшим за 7 лет, зафиксировав самое глубокое августовское падение всех трех основных индексов с 2015 года.

Основные индексы упали более чем на 4%, это самое сильное месячное падение с июня.

На прошедшей неделе акции снижались после того, как председатель ФРС Джером Пауэлл, ясно дал понять, что повышение ставок будет продолжаться до тех пор, пока инфляция не будет под контролем, несмотря на более высокий риск рецессии, даже если это вызовет большие проблемы для населения и предприятий.

За неделю S&P 500 потерял 3,3%, DJIA — 2,99%, Nasdaq Composite — 4,21%.

Таким образом, индексы зафиксировали третью отрицательную неделю подряд.

Американские индексы

Стоимостные акции продолжали опережать акции роста, а бумаги компаний с большой капитализацией были устойчивей, чем акции с малой капитализацией.

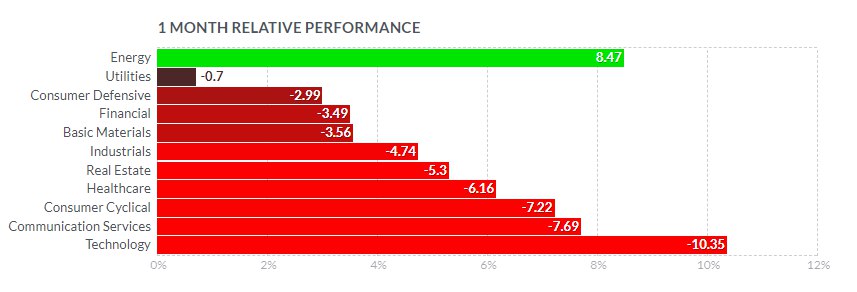

Сектора S&P 500

Десять из 11 секторов индекса широкого рынка по итогам августа оказались в минусе.

Итоги месяца в секторах S&P 500

Убедительный рост продемонстрировал только сектор энергетики, который нарастил более 8%.

Акции нефте-газодобывающих корпораций были в лидерах — COP +22,68%,

EOG +21,74%, OXY +19,68%.

В то время, как индекс широкого рынка с начала года упал более чем на 17%, что является худшим показателем с 2008 года, акции нефтяных компаний росли рекордными темпами.

За этот период OXY выросли на 135%, COP подорожали на 53%, EOG — более чем на 37%.

Наибольшее снижение произошло в секторе технологических компаний, бумаги которых в совокупности подешевели на 10,35%.

В аутсайдерах — производители полупроводников — NVDA -28,98%, AMD -22,78%, INTC -12,45%.

Компании c мега капитализацией — MSFT и AAPL потеряли 9,73% и 6,03%, соответственно.

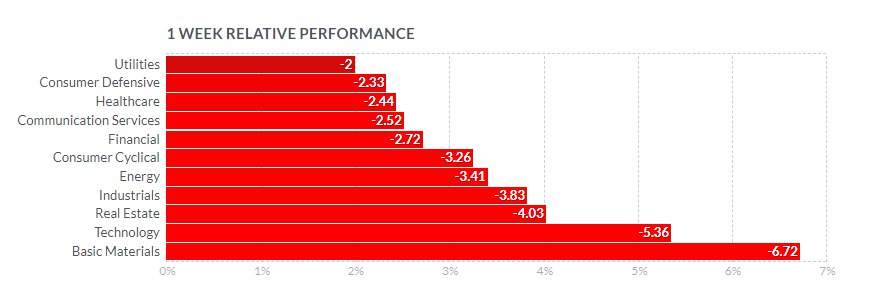

По итогам недели — все сектора несли потери.

Итоги недели

Антилидерами рынка стали добывающие и химические компании -6,72%.

FCX -12,08%, DOW -9,46%, NUE -6,92%.

Производители удобрений также продемонстрировали резкое снижение — Mosaic упал на 11,22%, CF Industries — на 9,7%.

Бумаги технологического сектора потеряли 5,36%.

Наибольшее снижение продемонстрировали производители чипов — NVIDIA Corporation (NVDA) и Advanced Micro Devices, Inc. (AMD), -16,07% и -12%, соответственно.

Акции упали после того, как правительство США ввело ограничения на экспорт в Китай и Россию высокопроизводительных процессоров.

По мнению аналитиков, новые ограничения угрожают примерно 7% продаж Nvidia, в меньшей доле повлияют на продажи AMD.

Эта новость добавила негатива, который уже имел место, после разочаровывающих отчетов Nvidia и Advanced Micro Devices, представленных в августе.

Крупнейшие по капитализации MSFT и AAPL упали на 4,49% и 4,77%, соответственно.

Сильнее рынка оказались бумаги DXC Technology Company (DXC), которые подорожали на 12,95%.

Удержались от падения — NLOK +0,62%, PTC +0,4%, CTXS +0,37%, ORCL +0,04%.

Промышленные корпорации потеряли 3,83% рыночной капитализации.

В аутсайдерах промышленные гиганты — BA -7,72%, RTX -6,34%, CAT -5,78%, MMM -5,8%.

Закрылись в зеленой зоне — ROC +0,48% и JCI +0,51%.

Акции энергетических компаний потеряли 3,41%, так как цены на нефть West Texas Intermediate упали ниже 90 долларов за баррель.

Потребительский циклический сектор -3,26%.

В аутсайдерах TSLA -6,21%.

Завершили недельные торги ростом — BBWI +4,45%, ULTA +2,82%, ETSY +1,41%, CPC +0,53%, ORLY +0,56%, TJX +1%.

Сектор коммуникаций потерял 2,52% рыночной капитализации.

GOOG -2,35%.

Лидером роста стали акции NFLX +1,27%.

Производители основных потребительских товаров потеряли 2,33%.

Сильнее остального рынка были акции крупнейших ритейлеров — Walmart Inc. (WMT), Target Corporation (TGT), Dollar General Corporation (DG), которые выросли на 1,06%, 2,48% и 2,6%, соответственно.

Макроэкономическая статистика

Опубликованный в пятницу августовский отчет Министерства труда показал, что в экономике вне сельского хозяйства было создано 315 000 рабочих мест, что было выше ожиданий, но значительно ниже, пересмотренного в сторону понижения июльского показателя 526 000.

Уровень безработицы в августе вырос до 3,7% с 3,5% в июле.

Производственные заказы в июле показали неожиданное снижение на 1%, при ожиданиях роста на 0,2%.

Падение является значительным изменением по сравнению с пересмотренным ростом на 1,8% в июне.

Европейский рынок

Акции в Европе завершили август снижением на фоне опасений более агрессивной денежно-кредитной политики центробанков, растущих перспектив рецессии в еврозоне и Великобритании, а также из-за нехватки энергии, которая подпитывает стремительный рост инфляции.

В августе немецкий индекс DAX потерял 4,81%, французский CAC 40 — упал на 5%, итальянский FTSE MIB — на 3,778%, британский FTSE 100 — на 2,38%.

По итогам недели закрытие основных индексов площадок Европы оказалось смешанным — французский CAC 40 упал на 1,70%, а британский FTSE 100 — на 1,97%; в то же время, немецкий DAX прибавил 0,61%, итальянский FTSE MIB +0,12%.

Европейские индексы

Европейские рынки выросли в пятницу, завершая тяжелую неделю на некоторой доле позитива после ключевого отчета о занятости в США.

Политики ЕЦБ призывают к значительному повышению ставок, так как инфляция в еврозоне достигла рекордно высоких отметок — в августе 9,1% по сравнению с 8,9% в июле.

Рост цен на продовольствие и энергоносители — основной фактор, раскручивающий виток инфляции.

Японские фондовые рынки за неделю упали — Nikkei 225 снизился на 3,46%, а более широкий TOPIX потерял 2,50%. Банк Японии (BoJ) остается по-прежнему привержен сохранению сверхнизких ставок. Иена находится на минимуме с 1998 года по отношению к доллару США. С одной стороны, слабая иена очень поддерживала конкурентоспособность и была благом для экспортеров страны, с другой стороны — это привело к увеличению стоимости импорта энергии и продуктов питания, увеличивая нагрузку на предприятия и домохозяйства. Поскольку базовая инфляция превышала целевой показатель Банка Японии в 2% в течение четырех месяцев подряд, правительство пообещало принять меры, чтобы смягчить воздействие роста цен на продукты питания и энергоносители. Фондовые индексы Китая упали, так как новые вспышки коронавируса в крупных городах вызвали новые карантинные ограничения и ухудшили экономические перспективы. Shanghai Composite снизился на 1,54%, а индекс голубых фишек CSI 300 — на 2,01%. Гонконгский индекс Hang Seng упал на 3,56%. Азиатские индексы Акции китайских производителей электромобилей Li Auto и Xpeng упали на торгах в Гонконге в августе, после сообщения о снижении поставок. Акции Li Auto потеряли 8,64%, Xpeng — 19,89%. Бумаги стартапа Nio Inc за месяц выросли на 6,08%. Поставки компании в августе подскочили на 81,6% по сравнению с аналогичным периодом прошлого года и выросли на 6% по сравнению с июлем. Китайские технологические гиганты продемонстрировали худший квартальный рост за всю историю на фоне жесткой политики Пекина в борьбе с COVID. При этом, Alibaba сообщила о первом квартальном росте выручки в годовом исчислении, Tencent сообщила о первом за всю историю падении продаж. Акции Alibaba в Гонконге упали на 5,38% за неделю, за месяц выросли на 1,29%. Бумаги Tencent за неделю выросли на 1,36%, за месяц — на 6,65%. JD.com за месяц прибавили 5,56%, за неделю упали на 1,77% — JD.com , второй по величине игрок в сфере электронной коммерции в Китае, сообщил о самом медленном росте выручки в истории. Экономика Китая выросла на 0,4% во втором квартале, это повлияло на силу потребителей, а также на расходы компаний в таких областях, как реклама и облачные вычисления. Также технологический сектор Поднебесной продолжает бороться с ужесточением нормативно-правовой базы, так как Пекин последние два года ведет жесткую политику в сферах от игр до защиты данных. В августе НБК снизил две ключевые процентные ставки, поскольку Китай активизировал усилия по оживлению экономики. Официальные данные показывают, что заводская активность в Китае в августе сократилась — производственный индекс менеджеров по закупкам (PMI) вырос до 49,4 в августе с 49,0 в июле, это второе месячное сокращение, хотя показатель выше ожиданий. PMI в секторе услуг снизился до 52,6 с 53,8. Основные индексы Московской биржи завершили неделю значительным ростом — РТС +8,57%, МосБиржи +8,93%. Индексы RTSI, IMOEX, W Месячный прирост — РТС +11,44%, МосБиржи +8,41%. Спрос на “голубые фишки” российского рынка увеличивался на фоне дивидендных ожиданий. Лидерами роста выступили акции “Газпрома”, которые взлетели на 37,68% на новостях о рекомендации Совета директоров по выплате дивидендов по итогам первого полугодия. Также бычий настрой в нефтегазовом секторе демонстрировали ао "Сургутнефтегаза" +9,66%, "префы" +2,9%, "ЛУКОЙЛа" +11,66%, "Роснефти" +6,53%. Бумаги “металлургов” также показали позитивную динамику — ММК +9,97%, "Норникель" +8,8%, "Северсталь" +8,67%, "НЛМК" +6,52%, UC Rusal +1,93%. Выросли “золотодобытчики” — ПАО "Полюс" +2,21%, Polymetal +1,14%. Акции "Аэрофлота" прибавили +9,63%, Сбербанка ао +10,28%, “префы” +8,74%, QIWI +9,4%. Закрылись снижением бумаги “Русгидро” -1,41%, "НОВАТЭКа" -0,64%. Российские акции, W, MOEX На Московской бирже 31 августа стартовали торги расчетным фьючерсным контрактом на индекс российской пшеницы, а также опционами на этот контракт. Сообщается, что в первый день торгов объем операций с новыми инструментами превысил 3,5 млн рублей, или 518 контрактов. Фьючерсы на сырую нефть West Texas Intermediate за неделю упали на 6,65% и закрылись ниже 90 долл. за баррель, возле 86,9 долл. За месяц котировки упали на 9,2%. Мировая эталонная нефть марки Brent потеряла 7,89% за неделю и завершила торги возле 93,02 долл. за баррель. За месяц Brent потеряла 12%, что стало худшим месяцем с ноября прошлого года. Фьючерсы на нефть, NYMEX, W Цены на нефть продолжили падение из-за опасений по поводу замедления мировой экономики и снижения спроса в Китае из-за расширения карантинных ограничений. По данным ОПЕК+, рынок нефти будет иметь небольшой профицит в 0,4 млн баррелей в сутки в 2022 году, что намного меньше, чем прогнозировалось ранее, из-за недовыполнения согласованных объемов добычи некоторыми членами альянса. Цены на сырую нефть получили поддержку после того в США заявили, что последний ответ Ирана на переговорах по его ядерной программе был «неконструктивным». Это отодвигает перспективу снятия санкций с Ирана по экспорту нефти. EIA сообщило, что запасы сырой нефти в США за неделю упали на 3,3 млн баррелей, эксперты ожидали снижения на 950 тыс. баррелей. Vortexa сообщила о падении запасов нефти на плавучих хранилищах на 7,8% по весу до 100,70 млн баррелей за неделю. Добыча сырой нефти в США выросла на 100 000 баррелей в сутки до 12,1 млн баррелей в сутки. Baker Hughes сообщила, что количество активных нефтяных буровых установок в США выросло на 4 установки и достигло максимума 29 июля за 2,5 года в 605 буровых установок. Цены на природный газ в Европе в августе достигли исторического максимума 321,41 евро за МВт·час. Резкий скачок котировок произошел после сообщения об остановке поставки газа по газопроводу «Северный поток» на три дня с 31 августа. Кроме того, ранее РФ уже сократила экспорт природного газа в Европу до 20% от мощностей, что оказало повышательное давление на рынок. Еженедельный отчет EIA был медвежьим для цен на природный газ в США, поскольку показал, что запасы природного газа выросли на 61 млрд куб. футов до 2640 млрд куб. Тем не менее, запасы остаются ограниченными и снизились на -8,0% в годовом исчислении и на -11,3% ниже их среднего сезонного показателя за 5 лет. Baker Hughes сообщила, что количество активных буровых установок для добычи природного газа в США за неделю выросло на 4 установки до нового трехлетнего максимума в 162 установки. Золото достигло шестинедельного минимума из-за укрепления доллара и перспектив продолжения агрессивной политики ФРС, что негативно влияет на привлекательность золота, как вложения с нулевой доходностью. Котировки желтого металла падали пять месяцев подряд, что является самым продолжительным убытком за четыре года. Фьючерсы на золото за прошедшую неделю упали на 1,55%, серебро подешевело на 11,46%. Фьючерсы на золото и серебро, COMEX, W Крупнейший в мире биржевой фонд, обеспеченный золотом, SPDR Gold Trust, заявил, что его запасы упали на 0,3% до 973,37 тонны в среду. Другие металлы также завершили неделю снижением — платина упала на 4,33%, палладий — на 4,51%, медь — на 7,67%, алюминий — на 8,46%. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть и газ

Металлы

.jpg)