Американский рынок

На прошедшей неделе акции росли, подпитываемые оптимистичными экономическими данными и падали из-за опасений по поводу новой волны Covid. Акции поднимались и падали на минимальных объемах. Определенных драйверов или доминирования какого-то конкретного направления не улавливалось. Очевидной была слабость полупроводниковых компаний.

Итоги недели акций S&P 500

Основные индексы закрылись небольшим снижением.

S&P 500 завершил недельные торги с минусом -0,14%.

DJIA упал на 0,46%, NASDAQ — на 0,25%.

Russell 2000 выглядел сильнее и вырос на 0,41%.

Американские индексы

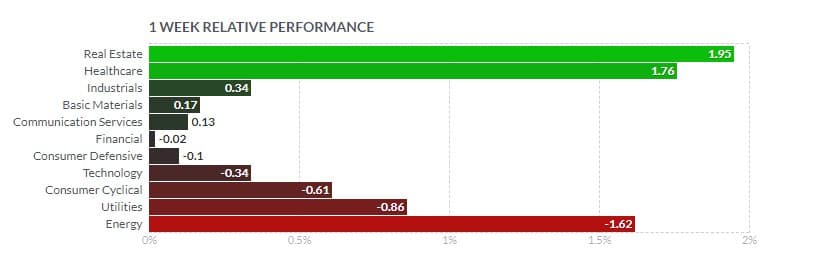

В разрезе секторов рынок выглядел неоднозначно.

Акции компаний сферы недвижимости и здравоохранения показали устойчивый рост и прибавили +1,95% и +1,76%, соответственно.

В аутсайдерах были энергетические компании, которые потеряли -1,62% капитализации — COP -2,68%, XOM -1,92%, CVX -1,37%.

Технологический сектор просел на 0,34%. Наиболее слабо выглядели производители полупроводниковой продукции — акции INTC подешевели на 8,51%, несмотря на сильный квартальный отчет; ORCL -5,04%, NVDA -4,07%, MU -5,11%.

Сектора S&P 500

Корпорации продолжают публиковать отчеты о финансовых результатах за первый квартал.

Акции American Express Co подешевели на 3,77%, так как инвесторов беспокоит значительное сокращение показателей прибыли и выручки.

Бумаги Honeywell International упали на 3,28% после того, как компания сообщила, что продажи в аэрокосмическом сегменте упали на 22% из-за снижения спроса на послепродажное обслуживание из-за ограничений на авиаперелеты.

Netflix сообщила, что количество новых подписчиков резко сократилось в первом квартале, поскольку потребители проводят меньше времени дома - в итоге падение акций составило 7,5%.

Крупные авиакомпании, как United, American и Southwest, опубликовали ожидаемо печальные отчеты, но заявили, что они видят рост спроса на поездки, поскольку все большее количество людей охвачено вакцинацией, что открывает для них возможность путешествовать. UAL -4,94%, AAL -4,18%, LUV -1,38%.

Некоторые эксперты с Уолл-стрит считают, что рынку нужна передышка и прогнозируют паузу в ралли, которое привело S&P 500 к новым рекордам в этом году.

Относительно длительный период роста без серьезных откатов настораживает некоторых инвесторов.

Главный инвестиционный стратег CFRA Сэм Стовалл отмечает, что согласно его исследований S&P 500 снижается как минимум на 5% каждые 177 календарных дней. Последний рост рынка длился 211 дней без такого падения.

Инвесторы готовятся к потенциальной нестабильности, так как, несмотря на титанические усилия, пандемия не утрачивает силу, и масштабные меры по сдерживанию заболеваемости могут затормозить экономический рост. А большая часть стимулов уже учтена рынком.

В четверг появилось сообщение о том, что Белый дом планирует существенно увеличить налог на прирост капитала для богатых — почти в два раза, до 39,6%.

Как сообщило агентство Блумберг, администрация Байдена намерена таким образом покрыть большую часть социальных расходов, которые направлены на устранение социального неравенства.

Экономисты Goldman Sachs ожидают, что Конгресс примет сокращенный вариант данной инициативы и “остановится на более скромном увеличении, потенциально около 28%».

Данная новость вызвала волну продаж в четверг.

Настроения инвесторов поддержали данные по росту объемов производства и по жилищному строительству.

В начале апреля производственная активность в США резко возросла. Индекс деловой активности в производственном секторе США от IHS Markit вырос до 60,6, что является самым высоким показателем с мая 2007 года.

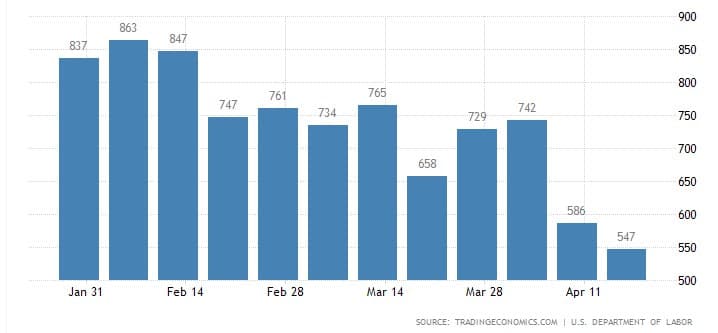

Еженедельные обращения за пособием по безработице достигли самого низкого уровня за время пандемии.

Согласно еженедельным данным Министерства труда, количество первичных обращений упало до 547 тыс. с 586 тыс. неделей ранее.

Первичные заявки на пособия по безработице

Отчет показал, что рынок труда продолжает восстанавливаться, хотя показатели пока остаются намного выше средних по сравнению с допандемическим уровнем.

Европейский рынок

Акции в Европе снижались на фоне роста заболеваемости.

Основные индексы закрылись в красной зоне — немецкий DAX упал на 1,71%, итальянский FTSE MIB — на 1,46%, французский CAC-40 — на 0,46%, британский FTSE 100 у — на 1,45%.

Европейские индексы

Европейские корпорации отчитываются по итогам первого квартала.

Daimler повысил прогноз прибыли на 2021 год в пятницу утром, но предупредил, что глобальная нехватка чипов может негативно отразиться на продажах во втором квартале. Акции DAI упали на 4,77%.

Компания Wartsila прибавила 7% после публикации сильного отчета по прибыли, рост за неделю составил 19%.

Итальянский производитель модной одежды компания Moncler потеряла 4% рыночной капитализации на фоне слабых результатов.

На прошедшей неделе состоялось заседание ЕЦБ по вопросам денежно-кредитной политики. Как и ожидалось, регулятор сохранил свою политику без изменений и подтвердил решимость поддерживать низкие процентные ставки и ускоренные, по сравнению с началом года, темпы покупки облигаций до тех пор, пока экономика еврозоны не продемонстрирует стойкого восстановления.

Президент ЕЦБ Кристин Лагард заявила, что отменять стимулы еще рано.

Экономика в странах ЕС восстанавливается быстрее прогнозов аналитиков.

Составной PMI ЕС вырос до девятимесячного максимума в 53,7 в апреле по сравнению с 53,2 в марте. Деловая активность в производственном секторе растет рекордными темпами, а активность в сфере услуг неожиданно восстанавливается быстрее ожиданий, несмотря на введение новых ограничений из-за сложной эпидемиологической ситуации в регионе.

По предварительным оценкам, индекс деловой активности в производственной сфере IHS Markit в Германии в апреле составил 66,4 после рекордного мартовского значения 66,6, что выше прогноза 65,8. Показатели занятости в крупнейшей экономике еврозоны увеличились до самых высоких значений с августа 2018 года; инфляция затрат на производственные ресурсы достигла самой высокой отметки за 10 лет.

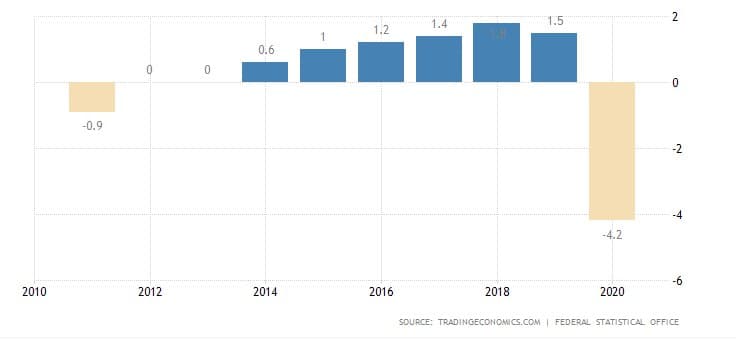

Министерство финансов Германии прогнозирует рост дефицита государственного бюджета примерно до 9% от ВВП в 2021 году, по сравнению с рекордным дефицитом 4,2% в прошлом году, поскольку страна увеличивает расходы на борьбу с последствиями пандемии для экономики и населения.

Дефицит бюджета Германии за десять лет

Деловая активность во Франции также выросла сильнее, чем прогнозировалось — составной PMI достиг 51,7 в апреле при ожиданиях 48,8.

В Британии были сняты некоторые ограничения.

Составной PMI Великобритании 60,0 в апреле, после предыдущего значения 56,4.

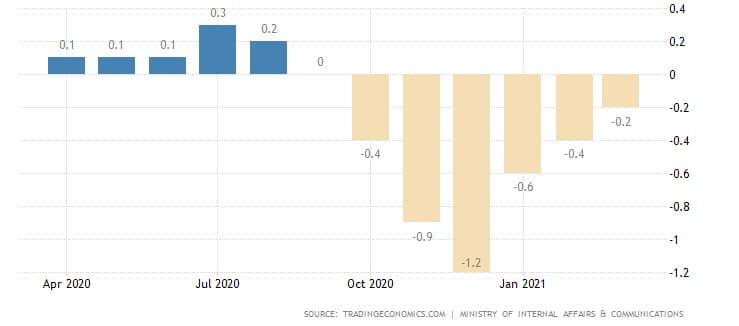

Биржи азиатского региона демонстрировали смешанную динамику. Наибольшее снижение продемонстрировала Токийская фондовая биржа. Основной индекс площадки Nikkei 225 упал на 2,23%, завершив неделю ниже 30 000, в моменте опускаясь ниже отметки 29 000. Акции производителя электродвигателей, выпускающего уникальную продукцию, как для электронной техники, так и для крупного промышленного и торгового оборудования, Nidec упали на 5,12% после прогноза ниже оценки аналитиков. Бумаги ANA Holdings просели на 3,66%, Japan Airlines — на 3,72%. Это была тяжелая неделя для японских инвесторов. Слабость наблюдалась во всех секторах, поскольку правительство усилило карантинные ограничения для борьбы с растущим числом заболеваний. Согласно предварительной оценке Jibun Bank, производственный сектор восстанавливается более быстрыми темпами, чем ожидалось — PMI 53,3, по сравнению с 52,7 в марте. Потребительские цены в марте в Японии снизились на 0,2% г/г после падения на 0,4% в феврале. Это шестой месяц подряд снижения потребительских цен. Инфляция в Японии В месячном исчислении цены выросли на 0,2%, после роста на 0,1% в феврале. Шанхайский композитный индекс вырос на 1,39%, а CSI 300 для компаний с большой капитализацией поднялся на 3,4%. Акции материкового Китая демонстрировали позитивную динамику всю неделю на фоне притока инвесторов из Гонконга. Гонконгский Hang Seng вырос на 0,38%. Наиболее слабо выглядели бумаги авиакомпаний. В Гонконге акции China Eastern Airlines упали на 3,06%, Cathay Pacific — на 3,5%, Singapore Airlines — на 5,7%. Прибыль центральных государственных предприятий Китая в первом квартале составила 415,3 миллиарда юаней, что примерно на 31% больше, чем за тот же период 2019 года. Азиатские индексы Российские акции существенно упали в первые дни недели, но смогли отыграть большую часть потерь к окончанию пятничных торгов. В итоге индекс РТС закрылся повышением на 0,99%, МосБиржи — небольшим снижением на 0,04%. Геополитический фактор был наиболее весомым и давил на рынки. Во второй половине недели накал агрессивности был снижен, корпоративные новости добавили оптимизма. В пятницу Центральный банк России объявил о повышении ключевой процентной ставки на 50 базисных пункта до 5% годовых. В комментариях регулятор заявил, что ожидает более высоких темпов инфляции, чем прогнозировалось ранее. ЦБ также сообщил, что видит необходимость скорейшего возврата к нейтральной денежно-кредитной политике на фоне ускорения темпов инфляции и может и дальше повышать ключевую ставку, чтобы снизить уровень инфляции до целевого показателя в 4% с 5,8% в марте. Лидерами роста стали акции "АЛРОСА" (ALRS) +6,51%, "ММК" (MAGN) +2,67%, "Северстали" (CHMF) +7,40%, “Мечел” (MTLR) +3,70%, "Норникеля" (GMKN) +1,06%, Сбербанка (SBER) +1,44%, Polymetal (POLY) +3,07%. Бумаги ВТБ банка выросли на 8,22% на фоне решения о размере дивидендов по итогам 2020 года 50% от чистой прибыли по МСФО. Бумаги “НЛМК” (NLMK) подорожали на 4,15%. Компания сообщила об увеличении EBITDA в первом квартале на 31% кв/кв. Совет директоров рекомендовал дивиденды по итогам квартала в размере 7,71 рубля на акцию, в предыдущем квартале выплаты составляли 7,25 рубля на акцию. Подешевели акции “Новатэка” (NVTK) - на 1,96%, "Роснефти" (ROSN) - на 2,68%, Yandex (YNDX) - на 2,61%. Российские акции Цены на нефть закрылись по итогам недели снижением. Июньский фьючерс WTI подешевел на 1,66% до $62,14 за баррель. Контракт Brent с поставкой в июне снизился на 1% до $66,11 за баррель. Нефтяные фьючерсы NYMEX, W Признаки восстановления мировой экономической активности положительно влияют на спрос на энергоносители, с другой стороны динамика распространения заболеваемости вызывает обеспокоенность инвесторов, так как правительства вынуждены принимать жесткие ограничительные меры, что давит на рынок и отрицательно сказывается на ценах на сырую нефть. Ситуацию в Индии премьер-министр Моди назвал коронавирусным “штормом”. Снижение спроса этого крупнейшего потребителя отрицательно влияет на настроения инвесторов. Министерство нефти Индии сообщило во вторник, что индийские нефтеперерабатывающие предприятия импортировали за год, закончившийся 31 марта, на 13% нефти меньше по сравнению с предыдущим периодом. Это самый низкий показатель за 6 лет. Положительным фактором для сырой нефти является снижение добычи нефти в Ливии ниже 1,0 миллиона баррелей в сутки. С другой стороны, Иран заявил о возможном достижении сделки в переговорах с США по ядерной программе, что может вернуть на рынок иранскую нефть. Vortexa сообщила, что количество нефти, хранящейся во всем мире на танкерах, которые стояли не менее семи дней, за неделю упало на -3,4% по весу до 111,99 млн баррелей . Китай увеличил объем переработки нефти в марте на 20% г / г до 14,14 млн баррелей в сутки. По последним данным EIA, запасы сырой нефти в США по состоянию на 16 апреля были на + 0,8% выше среднего сезонного значения за 5 лет, запасы бензина — на -2,6% ниже среднего за 5 лет, запасы дистиллятов - на + 2,1% выше среднего за 5 лет. Добыча сырой нефти в США за неделю, закончившуюся 16 апреля, осталась без изменений на уровне 11,0 млн баррелей в сутки. Baker Hughes сообщила что количество активных нефтяных вышек в США упало на -1 буровую установку за неделю, закончившуюся 23 апреля, до 343 единиц. 28 апреля ОПЕК+ проведет очередное заседание, возможно это будет заседание только Мониторингового комитета. Эксперты считают, что текущие объемы добычи пересматриваться не будут. Золото и серебро завершили неделю небольшим снижением на 0,11%. Апрельские фьючерсы на золото COMEX зафиксировали двухмесячный максимум $1794,5 за унцию. Фьючерсы на золото и серебро, COMEX, W Спот-золото достигло самого высокого уровня с 25 февраля в 1 797,67 долл. в четверг. Перспективы инфляции поддерживают спрос на драгоценные металлы. Серебро и промышленные металлы поддерживают данные роста мировой производственной активности. Palladium на прошедшей неделе продолжил стремительное ралли до небывалого максимума 2 925,14 долл. за унцию. Многие аналитики ожидают дальнейшего движения к 3 000 долл., так как автопроизводители наращивают закупки металла. Платина подорожала на 2,1% до $ 1229,50 за унцию. Сырьевые товары, недельный график Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатский рынок

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы