Прошедшая неделя на мировых площадках завершилась под лозунгом: “Медведи наступают!”

Американский рынок

В комментариях ФРС, после двухдневного заседания, появились ястребиные нотки. Заявления о возможном более раннем, чем ожидалось, повышении ставок привели к снижению фондовых индексов.

По итогам недели DJIA -3,45%. Для Dow это была худшая неделя с октября.

S&P 500 потерял 2,19%.

Высокотехнологичный Nasdaq Composite показал гораздо более скромные потери -0,28%.

Russell 2000 для компаний с малой капитализацией выглядел наиболее слабо -4,20%.

Американские индексы

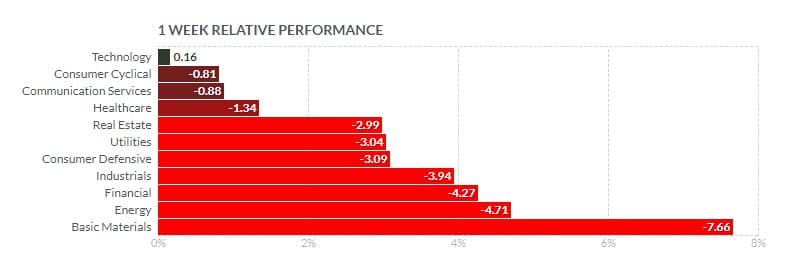

Отрасли, связанные с восстановлением экономики, были наиболее уязвимы. Инвесторы продавали бумаги добывающих, энергетических и финансовых компаний на фоне опасений, что ФРС повысит ставки раньше, чем ожидалось.

Акции энергетических компаний потеряли 4,71% рыночной капитализации. В красной зоне закрылись все представители отрасли во главе с COG -11,29%, EOG -7,17%, CVX -4,52%, XOM -2,85%.

Финансовый сектор в совокупности утратил 4,27%. Крупнейшие банки завершили торги снижением — C -11,6%, WFC -8,8%, JPM -7,72%, BAC -7,3%. Исключением стали акции платежного сервиса PYPL, которые выросли на 4,39%.

Сектора S&P 500

Сектор базовых материалов просел на 7,66%.

Промышленный сектор закрылся с минусом на 3,94%. GE -6,65%, MMM -5,53%, BA -4,2%, CAT -5,37%.

Бумаги технологических компаний имели преимущество +0,16%. AAPL +2,44%, MSFT +0,6%, ADBE +4,5%, NVDA +4,56%, AMD +4,11%.

Хуже выглядели ORCL -8,05%, INTC -3,77%, IBM -5,39%, CSCO -4,93%.

Потребительские циклические компании -0,81%. Даже рост бумаг таких тяжеловесов, как AMZN и TSLA не смог вывести сектор в зеленую зону, +4,18% и +2,20%, соответственно.

В аутсайдерах были F -4,97%, GM -4,44%, MCD -3,08%, NKE -2,67%.

Начало прошлой недели было относительно спокойным - участники рынков ожидали итогов заседания FOMC. Заявление представителей ФРС и пресс-конференция председателя Джерома Пауэлла стали “холодным душем” и были расценены как “удивительно агрессивные”. Пришел сигнал, что “мягкая политика” подходит к завершению. Пауэлл признал, что Комитет начал обсуждать замедление покупок облигаций, что является первым шагом на пути к повышению процентных ставок.

Представители центробанка заявили, что ожидают двух повышений ставок в 2023 году.

ФРС по-прежнему считает, что скачок инфляции носит временный характер, но уверенности уже нет.

В пятницу инвесторы были шокированы заявлением президента ФРС Сент-Луиса Джеймса Булларда, о том, что он ожидает первого повышения ключевой ставки в конце 2022 года, ранее, цикла ужесточения, о котором заявляли ранее представители центробанка.

Падение в пятницу было самым сильным за прошедшую неделю, а индекс волатильности VIX CBOE достиг самого высокого уровня с конца мая 21,04.

Акции S&P 500 в пятницу

Экономическая статистика

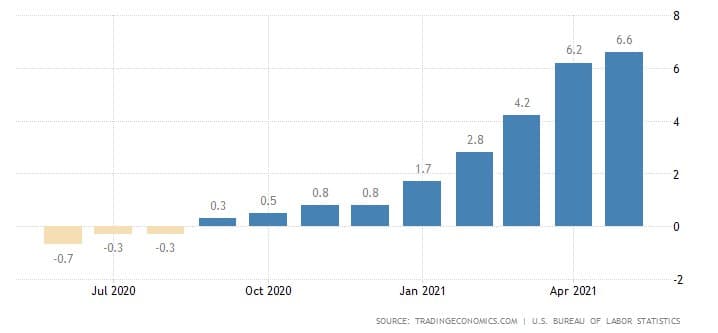

Цены производителей в мае выросли на 6,6% в годовом выражении при ожиданиях 6,2%.

Цены производителей

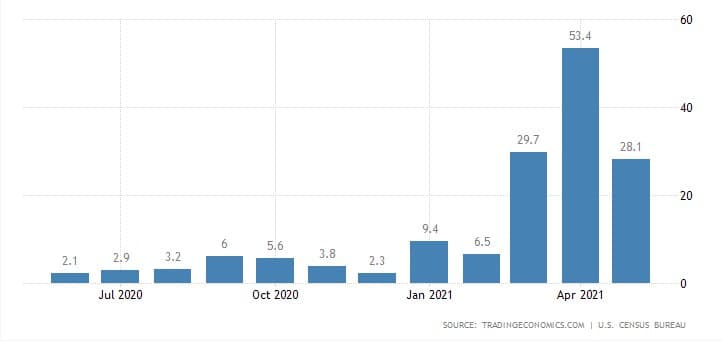

Розничные продажи в мае упали на 1,3% по сравнению с апрелем.

В годовом исчислении, показатель увеличился на 28,10% в мае.

Розничные продажи в США г/г

Промышленное производство в мае выросло на 0,8% при прогнозах 0,6%.

Европейский рынок

Индексы на европейских площадках снижались после заявлений ФРС.

Немецкий DAX упал на 1,56%, итальянский FTSE MIB — на 1,94%, французский CAC 40 - на 0,48%, британский FTSE 100 упал на 2,07%.

Европейские индексы

ЕЦБ обсуждал основы своей денежно-кредитной политики.

Глава центробанка Кристин Лагард не сообщила подробностей об итогах переговоров, отметив, что они рассматривали цель ЕЦБ по инфляции и временной горизонт, связи между изменением климата и ДКП, а также модернизацию коммуникаций центрального банка.

Премьер-министр Великобритании Борис Джонсон отложил полное снятие ограничений, которое было запланировано на 21 июня, еще на месяц из-за резкого роста числа заболевших.

Инфляция в Великобритании в мае ускорилась до 2,1%. Рост оказался выше прогнозов экономистов 1,8% и целей Банка Англии. Ранее, управляющий Эндрю Бейли заявил, что центробанк без колебаний ужесточит денежно-кредитную политику, если уровень инфляции стабильно будет превышать целевой показатель BoE.

Франция, Дания и Германия смягчают ограничения на фоне признаков того, что уровень заражения снижается.

Португалия стала первой страной ЕС, план восстановления которой утвердила Еврокомиссия. До 2026 года страна получит 13,9 млрд евро в виде грантов и 2,7 млрд евро в виде займов

На очереди план Италии, его одобрение ожидается в ближайшие дни.

Промышленное производство в еврозоне в апреле выросло больше, чем ожидалось, на 0,8% м/м и на 39,3% в годовом выражении; производство потребительских товаров увеличилось более чем вдвое.

Азиатские площадки закрылись со смешанным результатом. Японский Nikkei 225 подрос на 0,05%, а более широкий TOPIX снизился на 0,38%; композитный индекс Шанхайской фондовой биржи Shanghai Composite упал на 1,8%, CSI 300 с большой капитализацией упал на 2,3%; гонконгский Hang Seng вырос на 0,57%, южнокорейский Kospi просел на 0,14%. Азиатские индексы Рынки азиатско-тихоокеанского региона выглядели дезориентированно из-за неопределенности в политике ФРС. Главный инвестиционный директор Credit Suisse Private Banking в Японии Соичиро Мацумото сказал: «Всю неделю рынок был нестабильным, и будет сложно решить, как распределить деньги в будущем, поскольку направление ставок в США остается неясным». Большим раздражителем для участников рынков в регионе остаются споры вокруг целесообразности проведения Олимпийских игр со зрителями. Медицинское сообщество считает, что это может спровоцировать новый всплеск инфицирования COVID-19. Акции японской фармацевтической компании Eisai выросли на 12,85% на прошлой неделе на фоне объявления о глобальном стратегическом сотрудничестве с Bristol-Myers Squibb. Бумаги производителя медицинского оборудования Terumo подорожали на на 1,61%. Акции Toyota Motor упали на 2,49% после рекордного недельного максимума. Как и ожидалось, Банк Японии (BoJ) на июньском заседании оставил без изменений основные параметры своей денежно-кредитной политики. Неожиданно Банк Японии также объявил о новой инициативе в сфере банковского кредитования, направленной на смягчение последствий изменения климата. Оппозиционные партии выразили вотум недоверия премьер-министру Японии Ёсихиде Суга, поскольку не поддерживают его действия в связи с пандемией коронавируса и решение проводить Олимпийские игры. Однако, известно, что Шуга планирует распустить нижнюю палату для всеобщих выборов после завершения Олимпийских и Паралимпийских игр в начале сентября с целью обеспечить переизбрание в качестве лидера правящей Либерально-демократической партии (ЛДП), чтобы остаться у власти. Правительство рассматривает новый пакет экономических стимулов перед ожидаемыми внеочередными выборами, которые могут усилить поддержку ЛДП. Акции Китая продемонстрировали третье недельное падение. Доходность 10-летних государственных облигаций Китая выросла на пять базисных пунктов до 3,20%. Более слабые, чем ожидалось, экономические данные Национального бюро статистики за май заставили некоторых китайских экономистов сделать вывод о том, что темпы роста достигли пика. Розничные продажи увеличились на 12,4% г/г в мае, после 17,7% в предыдущем месяце, ниже рыночных ожиданий в 13,6%. Последние данные по-прежнему указывают на уверенное улучшение внутреннего спроса, но также свидетельствуют об усилении давления на восстановление потребления. Безработица в городах в мае упала почти до уровня, предшествовавшего пандемии. Индексы Московской биржи завершили торги в красной зоне - RTSI упал на 1,9%, IMOEX - на 1%. Рынок корректировался вниз, согласуясь с настроениями на мировых площадках, растущая нефть сдерживала снижение. Индекс Мосбиржи удержал рубеж 3800 пунктов и закрылся на отметке 3802,95. RTSI и IMOEX, D Фаворитами по итогам недели стали акции "Сургутнефтегаза" +3,74%, “Магнита” +3,7%, “Лукойла” +2,06%. Бумаги "Газпром нефти" выросли на 2,63% - на годовом собрании акционеров было утверждено решение о выплате дивидендов по итогам 2020 года в размере 10 рублей на акцию в дополнение к уже выплаченным за 9 месяцев 5 рублям на акцию. Бумаги АФК "Система" снизились на 3,48%, компания увеличила объем обратного выкупа акций до 7 млрд рублей и продлила сроки выкупа до 17 сентября 2022 года. Акции "АЛРОСА" вначале недели продолжили рост и во вторник зафиксировали исторический максимум 141,73 руб., однако затем откатились вниз и завершили недельные торги снижением на 2,85% на отметке 131,4 руб. Акции золотодобытчиков снижались вместе с ценами на драгоценный металл - POLY -5,98%, PLZL -2,85%, LNZL -4,78%. Российские акции Июльская нефть WTI (CLN21) закрылась с повышением на 1,03% на 71,76 долл. за баррель, максимум недели 72,99 долл. Августовские фьючерсы на нефть марки Brent (BBQ21) закрылись ростом на 1,13% до 73,51 долл. за бочку, максимум недели 74,39 долл. Фьючерсы на нефть WTI и Brent, NYMEX, W Цены на энергоносители были под влиянием разнонаправленных факторов. Американские нефтяные компании заявили, что в этом году не будут спешить с наращиванием производства. Goldman Sachs и Morgan Stanley дали оптимистичные прогнозы по ценам на нефть в текущем году. Goldman Sachs в пятницу заявил, что мировой спрос на нефть, вероятно, достигнет 97 миллионов баррелей в сутки в последние дни, по сравнению с 95 миллионами баррелей в сутки несколько недель назад. Аналитики сказали, что в краткосрочной перспективе «наша самая большая длинная позиция - это нефть». Morgan Stanley повысил прогноз цен на сырую нефть на вторую половину 2021 года до 77,50 долл. за баррель с предыдущей оценки в 67,50 долл. Заявления представителей ФРС усилили опасения инвесторов, что ужесточение политики может ограничить спрос на сырьевые товары. Смена руководства Ирана, в результате предстоящих выборов, может отодвинуть достижение соглашения по ядерной сделке, так как лидирует кандидат, не поддерживающий сближение с США, что отодвинет перспективы снятия санкций с экспорта иранской нефти. Международное энергетическое агентство (МЭА) прогнозирует возвращение мирового спроса к уровням до начала пандемии к концу 2022 года. В текущем году эксперты агентства ожидают увеличения спроса на 5,4 млн баррелей в сутки до 96,4 млн баррелей, а в 2022 году - на 3,1 млн барр. Спрос на бензин в Китае в мае был на 5% выше, чем за тот же период в 2019 году. Увеличение количества авиаперелетов в США положительно сказывается на ценах. Сокращение объема сырой нефти на плавучих хранилищах, по данным Vortexa, достигло 2,2% по весу до 95,71 млн баррелей по состоянию на 11 июня. Запасы сырой нефти в США, согласно еженедельному отчету EIA, на 5,1% ниже среднего сезонного значения за 5 лет, запасы бензина - 0,5% выше среднего за 5 лет, запасы дистиллятов - на 6,0% ниже среднего за 5 лет. Добыча сырой нефти в США за последнюю неделю, выросла на 1,8% до годового максимума в 11,2 млн баррелей в сутки. Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю выросло на 8 единиц до 14-месячного максимума в 373 установки. Июньское золото (GCM21) закрылось понижением на 5,83% до $1767,9 за унцию. Это наиболее сильное недельное снижение с марта 2020 года. Июльское серебро (SIN21) упало на 7,73% до $25,97 за унцию. Фьючерсы на золото и серебро, COMEX, W Рост индекса доллара и ястребиные комментарии ФРС были медвежьими для драгоценных металлов. В пятницу поддержку рынку оказало снижение доходности казначейских облигаций. Более сильное, чем ожидалось, глобальное инфляционное давление положительно сказывается на спросе на золото в качестве защитного актива. Недавнее ралли цен на золото до более чем четырехмесячного максимума было поддержано новыми длинными позициями — 1 июня длинные позиции по золоту в ETF выросли до максимума 2–3/4 месяца в 3147,96 метрических тонн. Фьючерсы на палладий на американской бирже NYMEX упали на 11,23%, контракты на платину подешевели на 9,55%. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы