Американский рынок

На прошлой неделе ралли фондового рынка продолжилось.

Лидировали акции высокотехнологичных компаний — Nasdaq Composite закрылся ростом 8-ю неделю подряд, нарастив 3,25%.

S&P 500 прибавил 2,58% на лучшей неделе с марта.

Промышленный Dow Jones вырос на 1,25%.

Американские индексы

Аналитики отмечают, что значительное влияние на рыночные настроения оказывает “шумиха вокруг искусственного интеллекта”.

Акции технологических компаний с мегакапитализацией, которые получили название “Великолепная семерка” — AAPL, GOOGL, MSFT, AMZN, META, TSLA, NVDA являются основными драйверами роста в этом году, и эксперты считают, что именно они “станут победителями в революции ИИ, которая захлестнет деловой мир”.

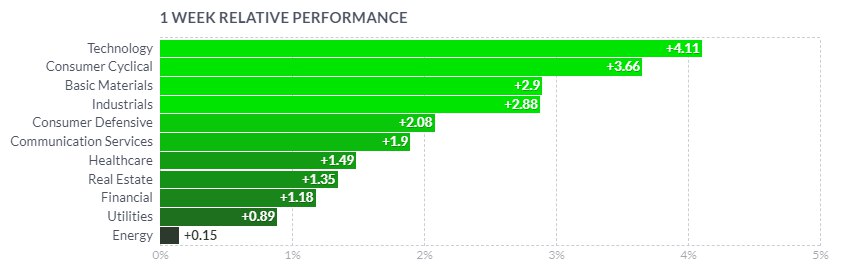

Сектора S&P 500

Все 11 секторов индекса широкого рынка закрылись в зеленой зоне.

Наибольший рост продемонстрировали акции технологических компаний +4,11%.

Среди лидеров роста акции Intel Corporation (INTC) +16,05%. Компания сообщила на прошлой неделе, что ведет переговоры с Италией о возможных инвестициях. Ранее Intel объявила о намерении построить в Италии современный завод по производству микросхем в рамках долгосрочного инвестиционного плана по расширению производственных мощностей в Европе.

Также американский производитель объявил, что инвестирует до 4,6 млрд долларов в новый завод в Польше.

В конце недели Intel Corp сообщила, что потратит 25 млрд долларов на новый завод в Израиле, премьер-министр Биньямин Нетаньяху, назвал это крупнейшей международной инвестицией в стране.

Завод в Кирьят-Гате должен открыться в 2027 году.

За почти пять десятилетий работы в Израиле Intel превратилась в крупнейшего частного работодателя и экспортера.

Акции Oracle Corporation (ORCL) взлетели на 14,21%, после того, как компания сообщила о квартальной выручке и прибыли выше прогноза.

Аналитики Goldman Sachs повысили рейтинг акций до «нейтрального» с «продавать» с целевой ценой в 120 долларов.

Wolfe Research и Deutsche Bank сохранили свои рекомендации по покупке акций и повысили целевые цены на Oracle — до 140 долларов со 130 долларов и до 135 долларов со 120 долларов, соответственно.

Акции Adobe Inc. выросли на 9,07% после сильного отчета и прогноза. Аналитики высоко оценивают потенциал компании в сегменте, связанном с технологиями ИИ.

MSFT +4,75% и достигла рекордного уровня в четверг.

Бумаги NVDA достигли нового рекордного максимума в пятницу и выросли на 10,12% по итогам недели.

Бумаги Advanced Micro Devices (AMD) оказались аутсайдерами недели с падением на 3,87%. Компания обнародовала подробности своего нового чипа ИИ.

Чип под названием MI300X будет оснащен ускорителем, предназначенным для ускорения обработки программ генеративного ИИ, таких как ChatGPT и др.

Интересно, что котировки AMD упали в день презентации, а Nvidia выросли, что, возможно, свидетельствует о некотором разочаровании по поводу MI300. Однако, аналитики считают, что это может быть немного преждевременно, поскольку чип еще даже не запущен в производство.

Morgan Stanley заявил, что считает AMD и NVDA своим лучшим выбором в области ИИ и повысил целевую цену акций обеих компаний.

Потребительский циклический сектор нарастил 3,66%.

TSLA +6,6%, F +4,95%, GM +4,78%.

Акции ведущего производителя электромобилей Tesla, Inc завершили пятую неделю подряд ростом на фоне продолжающегося “турне” генерального директора Илона Маска.

На прошедшей неделе Маск встретился с президентом Франции Эммануэлем Макроном, посетил ежегодную конференцию Viva Tech в Париже, до этого он встретился с премьер-министром Италии Джорджией Мелони и заместителем премьер-министра Антонио Таджани. Аналитики предполагают, что Тесла рассматривает планы размещения еще одного завода в Европе.

Ранее, агентство Reuters сообщило, что TSLA ведет переговоры о возможных инвестициях в автомобильный завод в Валенсии, Испания.

Также в июне сообщалось, что Tesla рассматривает план создания завода в Индии. Пока официальных подтверждений от Tesla относительно новых предприятий в Европе или Индии не поступало.

С начала года бумаги TSLA выросли примерно на 120% и почти на 28% в июне. Тем не менее, котировки примерно на 37% ниже, по сравнению с историческим максимумом в 414 долл. в ноябре 2021 года.

TSLA, W

В текущий момент акции торгуются выше своей 200-дневной скользящей средней примерно на 30% и имеют значительный потенциал роста.

TSLA, D

Сектор базовых материалов вырос на 2,9%.

Более 5% рыночной капитализации прибавили NEM, FCX, APD.

Снижением завершили торги DD и VMC.

Промышленный сектор вырос на 2,88%.

Лидировали промышленные гиганты — DE +7,59%, CAT +4,36%, логистические компании — UPS +4,7%, FDX +4,33%, также крупнейшие авиалинии.

В аутсайдерах оказались представители оборонпрома — RTX, LMT.

Компании сферы коммуникаций нарастили 1,9%.

Лидировали бумаги META +6,06%. Bank of America повышает целевую цену META из-за потенциала, связанного с технологиями ИИ. Аналитики считают, что прорывы в области искусственного интеллекта могут помочь Meta Platforms улучшить сервисы обмена сообщениями а также обеспечить улучшения в отношении таргетинга на аудиторию, автоматизированной поддержки клиентов, онлайн-покупок, приема заказов, генеративной рекламы и решений преобразования текста в изображение или видео. Эксперты банка повысили свою целевую цену на акции на 20 долларов до 320 долларов за акцию.

В аутсайдерах — WBD -7,51%.

Акции компаний сферы здравоохранения прибавили 1,5%.

Сильный рост продемонстрировали корпорации — производители медицинского оборудования и занимающиеся исследованиями и диагностикой.

Слабее рынка были компании, предоставляющие медицинские услуги и страхование — HUM -13,19%, UNH -7,12%, CVS -5,63%, CNC -4,84%.

Наиболее слабо по итогам недели выглядел сектор энергетики +0,15%.

Макроэкономические показатели

Показатель потребительской инфляции находится на самом низком уровне с 2021 года.

Во вторник министерство труда объявило, что индекс потребительских цен в мае вырос в годовом исчислении на 4,0%, что по-прежнему значительно выше целевого показателя ФРС, но ниже ожиданий 4,1% и апрельского показателя 4,9%.

По данным отчета U.S. Bureau of Labor Statistics, индекс потребительских цен находится на самом низком уровне с марта 2021 года и значительно ниже пикового значения 9,1% в июне 2022 года.

Базовый показатель, который не учитывает цены на энергоносители и продукты питания, в мае вырос на 5,3%, как и ожидалось; предыдущее значение 5,5%.

Снижение CPI произошло в основном из-за падения цен на энергоносители.

Цены производителей в мае снизились на 0,3%, это четвертое снижение за последние шесть месяцев.

Розничные продажи выросли на 0,3% м/м и на 1,6% г/г.

Настроения потребителей, по данным Мичиганского университета, оказалось лучше ожиданий, показатель достиг самого высокого уровня за четыре месяца. Еженедельные заявки на пособие по безработице не изменились, вопреки ожиданиям снижения.

В среду ФРС оставила свою ключевую процентную ставку без изменений в диапазоне от 5,00% до 5,25%.

Члены Комитета заявили, что ожидают еще двух повышений ставки в текущем году.

Пресс-конференция председателя Джерома Пауэлла была воспринята как немного более голубиная, чем заявления политиков центробанка.

Пауэлл признал, что совокупный эффект агрессивного ужесточения политики в прошлом году создал риски для чувствительных к ставкам секторов экономики, как жилищного и банковского.

Пауэлл подчеркнул, что последствия кризиса в банковском секторе еще не до конца проявились.

Европейский рынок

Основные фондовые индексы в регионе выросли.

Немецкий DAX прибавил 2,56%, французский CAC 40 +2,43%, итальянский FTSE MIB +2,58%, британский FTSE 100 прибавил 1,06%.

Европейские индексы

Европейский центральный банк (ЕЦБ) повысил процентные ставки и сообщил о вероятности дальнейшего ужесточения своей политики.

ЕЦБ повысил ключевую ставку по депозитам на 0,25% до 3,5% — самого высокого уровня за 22 года.

Центробанк повысил прогноз общей и базовой инфляции на трехлетний период и снизил свои оценки экономического роста.

Промышленное производство в еврозоне восстанавливается — в апреле показатель вырос на 1,0% больше, чем ожидалось.

Настроения инвесторов в Германии в июне были менее пессимистичны. Индекс экономических настроений ZEW составил -8,5 пункта по сравнению с -10,7 в мае.

Восстановление экономического роста в Великобритании и более сильные, чем прогнозировалось, данные по рынку труда поддерживают ожидания того, что Банк Англии (BoE) продолжит повышать процентные ставки в июле.

Фондовые рынки Японии продемонстрировали сильный рост — Nikkei 225 прибавил 4,5%, а более широкий TOPIX — 3,4%. Акции Toyota Motor Corp. подскочили более чем на 10,6%. Компания сообщила, что планирует инвестировать 4 триллиона иен (35,2 миллиарда долларов) и к концу десятилетия достичь выпуска 3,5 миллиона электромобилей в год. Акции закрыли лучшую неделю с 2009 года и выросли на 20% с начала 2023 года. Банк Японии (BoJ) ожидаемо оставил без изменений свою сверхмягкую денежно-кредитную политику. BoJ заявил, что придерживается своего прогноза о том, что темпы роста инфляции, вероятно, замедлятся к середине 2023 года. Данные по японскому экспорту и заказам на оборудование оказались лучше прогнозов, что поддержало настроения инвесторов. Китайские индексы выросли после того, как центральный банк снизил процентные ставки. Shanghai Composite прибавил 1,3%, CSI 300 +3,3%. В Гонконге Hang Seng Composite вырос на 3,35%. Азиатские индексы Бумаги китайских производителей электромобилей были среди лидеров роста на прошедшей неделе — XPEV +28,3%, LI +8,28%. Эксперты отмечают, что в Поднебесной наблюдается сильная тенденция перехода на электромобили. По данным китайского автомобильного портала Autohome, розничные продажи электромобилей в стране выросли на 46% по сравнению с прошлым годом. Автомобили в текущий момент являются «экспортным товаром номер один» для Китая. Народный банк Китая (НБК) снизил ставку по среднесрочным кредитам на 10 базисных пунктов до 2,65% в четверг, что стало первым снижением с августа прошлого года. В начале недели НБК неожиданно понизил семидневную ставку обратного выкупа, краткосрочную директивную ставку. Центральный банк влил в банковскую систему более 237 млрд юаней. Аналитики ожидают, что шаги центробанка приведут к целенаправленной поддержке некоторых отраслей, так как правительство активизирует меры по ускорению восстановления экономики. Последние данные показали, что темпы восстановления Китая замедлились. Промышленное производство, розничные продажи и инвестиции в основной капитал в мае росли более медленными, чем ожидалось, темпами. Безработица осталась на уровне 5,2%, но безработица среди молодежи подскочила до рекордной отметки 20,8%. Китай сталкивается с замедлением экспортного спроса, спадом на рынке недвижимости и слабым доверием бизнеса и потребителей. Рынок российских акций возобновил движение вверх — основные индексы Московской биржи закрылись ростом. Индекс МосБиржи поднялся до максимума с апреля 2022 года на уровне 2800 пунктов и прибавил 1,47% за неделю. РТС прибавил 3,42%. Основные индексы MOEX, W Лидерами роста выступили акции металлургических компаний — “НЛМК” +7,95%, “ММК” +7,32%, “Русал” +5,29%, “Северсталь” +4,19%, “Норникель” +3,52%. Акции "Русала" подскочили на сообщении о планах инвестирования около 400 млрд рублей в строительство глиноземного производства в Ленинградской области. Ожидается, что первая очередь будет введена в эксплуатацию до конца 2028 года. Акции производителей нефти и газа также закрылись в зеленой зоне — “Татнефть” +8,17%, “Сургутнефтегаз” ао +4,55%, “Роснефть” +3,65%, “Лукойл” +3,61%, “Новатэк” +1,71%, “Газпром” +2,59%, “Газпромнефть” +1,99%. Августовские фьючерсы на нефть WTI (CLQ23 ) закрылись повышением на 2,51% на уровне 71,93 долл. за баррель. Контракты на нефть марки Brent (BBQ23) подорожали на 2,43% до 76,61 долл. за баррель. Фьючерсы на нефть NYMEX, W Цены на сырую нефть поддерживали данные: — о повышении потребительского доверия в США; — о мерах стимулирования экономики Поднебесной — Китай нарастил квоты нефтеперерабатывающим предприятиям на 18% по сравнению с аналогичным периодом прошлого года; — рост спреда сырого крэка до 2,5-месячного максимума, так как заставляет переработчиков увеличивать закупки сырой нефти для ее переработки в бензин и дистилляты; — политика стран ОПЕК+, направленная на поддержание цен на рынке нефти; — отчет Baker Hughes показал, что количество активных нефтяных вышек в США упало до 13,5 месячного минимума, с 695 до 687 за неделю; — Vortexa сообщила, что количество нефти, хранящейся на танкерах, упало на 4,2% в весовом отношении до 101,76 млн баррелей за неделю. Медвежьи факторы: — слабый спрос на энергоносители в Китае, запасы сырой нефти в Китае выросли в мае до 2-летнего максимума в 966 млн баррелей, что намного выше среднего пятилетнего показателя в 858 млн баррелей; — отчет EIA показал, что запасы сырой нефти в США подскочили на 7919 тыс. баррелей, при ожиданиях снижения на 1300 тыс. Августовское золото (GCQ3) закрылось снижением на 0,3% до уровня 1971,2 долл. за тройскую унцию. Фьючерсы на серебро (SIN23) упали на 1,16% до 24,125 долл. за унцию. Фьючерсы на золото и серебро, COMEX, W Драгоценные металлы торговались в узком диапазоне под влиянием разнонаправленных факторов. Цены получили поддержку в пятницу после того, как Банк Японии сохранил рекордно низкие процентные ставки. Серебро выросло на ожиданиях дополнительных мер стимулирования экономики в Китае. Укрепление доллара и более высокая доходность казначейских облигаций ограничили потенциал роста. На золото оказали давление комментарии ЕЦБ и ФРС о дальнейшем повышении ставок. С другой стороны, высокая инфляция и геополитические риски сохраняют интерес к золоту, как защитному активу. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатский рынок

Япония

Китай

Российский рынок

Сырьевые рынки

Нефть

Металлы

_–_хайп_или_будущее.jpg)