Американский рынок

Вторая торговая неделя 2023 года закрылась на позитиве, поскольку инвесторы с оптимизмом отреагировали на ключевые данные по инфляции, а квартальные отчеты крупнейших банков в пятницу превзошли ожидания аналитиков, хотя осторожные прогнозы банковских гигантов привели к падению акций в начале торговой сессии.

Представители банков заявили, что рост процентных ставок, вероятно, подтолкнет США к рецессии в этом году.

Четыре крупнейших коммерческих банка опубликовали смешанные результаты в пятницу.

Все четыре превзошли ожидания Уолл-стрит по прибыли на акцию.

Wells Fargo не оправдал прогноз по выручке, которая сократилась вдвое на фоне судебных споров и штрафных санкций, хотя и оказалась выше ожиданий.

Банки сообщили о снижении объемов ипотечного кредитования, так как повышение ставок резко замедлило чувствительный к ставкам рынок жилья.

Wells Fargo сообщил о падении объемов ипотечных кредитов до 15 миллиардов долларов с 48 миллиардов долларов годом ранее, что стало самым низким показателем с 2006 года. После чего, банк заявил, что свернет свой ипотечный бизнес.

В JPMorgan выдача потребительских ипотечных кредитов упала примерно до 7 миллиардов долларов с 42 миллиардов долларов год назад. Это — самый низкий показатель, как минимум, с 2004 года.

Также банки отметили проблемы в секторе инвестирования крупного бизнеса. Неопределенность на рынках заставила руководителей корпораций воздерживаться от заключения крупных сделок. Доходы от инвестиционно-банковских услуг в Bank of America упали более чем на 50%, а у JPMorgan и Citigroup — почти на 60%.

Рост ставок привел к увеличению доходов в сегменте кредитования, однако за последний квартал также увеличились резервы на покрытие долгов по безнадежным кредитам.

Основные американские индексы закрылись повышением.

Лидировал Nasdaq Composite, который вырос на 4,82%.

S&P 500 прибавил 2,67%, промышленный Dow Jones нарастил 2%.

Американские индексы

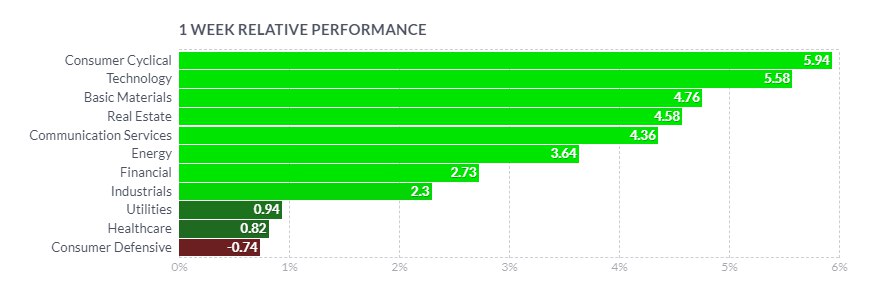

Секторы S&P 500

Секторы, ориентированные на рост, показали лучшую динамику.

Акции производителей основных потребительских товаров отставали -0,74%.

Потребительский циклический сектор нарастил 5,94%.

Среди лидеров роста — Amazon +13,99%, Tesla +8,26%, ETSY +11,68%.

Технологические компании нарастили 5,58%.

NVDA +13,73%, AMD +11%, NXPI +7,64%, MSFT +6,36%, AAPL +3,96%.

Базовые материалы прибавили 4,76%.

Среди лидеров — NUE +9,47%, ALB +9,29%, FCX +6,73%, LIN +5,68%, DD +3,77%.

Сектор коммуникаций вырос на 4,58%.

NFLX, GOOGL, META, DIS подорожали более чем на 5%.

В аутсайдерах DISH с падением -7,35%.

Компании энергетического сектора нарастили 3,64%.

Бумаги энергетических компаний дорожали на фоне роста цен на нефть.

Финансовый сектор прибавил 2,73%.

Акции крупнейших банков выросли на фоне отчетности.

JPMorgan и Bank of America прибавили 2,5% и 2,2%, соответственно; Wells Fargo +3,2%, Citigroup +1,7%.

Промышленный сектор вырос на 2,3%.

Сильнее рынка — бумаги авиалиний — UAL +22,28%, AAL +20,03%, ALK +11,06%.

Акции Delta Air Lines подорожали на 6% за неделю, но в пятницу после отчета упали на 3,54%; компания сообщила о рекордной прибыли, но прогнозы на первый квартал разочаровали инвесторов.

Акции промышленного конгломерата General Electric (GE) взлетели на 11,5%.

General Electric приближается к следующему отчету о доходах 24 января 2023; ожидается, что компания сообщит о прибыли на акцию в размере $1,10, что на 19,57% больше, чем годом ранее, ожидается рост выручки на 7,72% г/г.

Макроэкономические показатели

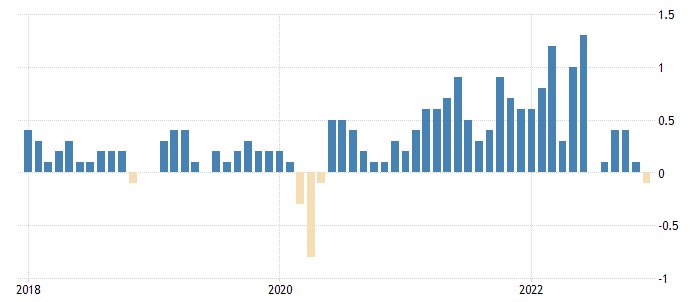

На прошедшей неделе инвесторы ожидали публикации отчета по индексу потребительских цен (CPI) от Министерства труда.

Данные по инфляции, в целом, Уолл-стрит восприняла как позитивные.

ИПЦ снизился на 0,1% в декабре, после роста на 0,1% в ноябре, что стало первым снижением с мая 2020 года.

CPI, м/м

В годовом исчислении показатель составил 6,5%, что совпало с прогнозами аналитиков.

Базовый показатель составил 5,7%, что что ниже предыдущего в 6%.

Ослабление инфляционного давления укрепило надежды инвесторов на то, что ФРС справится с «мягкой посадкой».

Еженедельные заявки на пособие по безработице упали до трехмесячного минимума в 205 000, при ожиданиях в 216 000.

Повторные заявки также оказались значительно ниже прогноза.

Предварительные данные Мичиганского университета о потребительских настроениях достигли самого высокого уровня с апреля.

Европейский рынок

Акции в Европе росли вторую неделю подряд.

Основные индексы закрылись в зеленой зоне.

В местной валюте общеевропейский индекс STOXX Europe 600 завершил неделю ростом на 1,88%.

Немецкий DAX прибавил 3,26%, итальянский FTSE MIB +2,40%, французский CAC 40 +2,37%, британский FTSE 100 +1,88%.

Европейские индексы

В конце недели сильнее выглядели акции сектора здравоохранения, представители автопрома были в аутсайдерах.

Акции Kindred Group упали более чем на 17% в начале торгов в пятницу на фоне слабого отчета о прибыли за четвертый квартал.

Бумаги немецкой United Internet выросли на 4% на сообщениях о том, что ее подразделение веб-хостинга может начать процесс IPO до конца месяца.

Макроэкономические показатели

Предварительные данные свидетельствуют о стагнации экономического роста Германии в четвертом квартале.

Министерство финансов заявило, что данные указывают на более мягкое и более короткое замедление экономики в течение зимы.

За весь год ВВП страны вырос на 1,9% по сравнению с 2,6% в 2021 году, поскольку российско-украинская война и рост цен на энергоносители привели к сдерживанию производства. Показатель оказался на 0,7% выше, чем в 2019 году, перед началом пандемии Covid-19.

Торгово-промышленная палата Германии заявила, что более половины компаний страны страдают от нехватки рабочей силы.

Уровень безработицы в Еврозоне остается на рекордно низком уровне — согласно официальным данным, безработица в ноябре осталась на уровне 6,5%.

Индекс экономических настроений Sentix вырос до самого высокого уровня с июня прошлого года, но остался на отрицательной территории.

ВВП Великобритании последовательно вырос на 0,1% в ноябре, превзойдя ожидания сокращения на 0,2%.

Управление национальной статистики ожидает сокращения на 0,5% в декабре.

Главный экономист Банка Англии (BoE) Хью Пилл заявил, что Великобритания столкнулась с риском устойчивой инфляции, поэтому вероятно дальнейшее повышение ставок.

Аналитики ожидают, что Банк Англии повысит ключевую процентную ставку на полпроцента (0,50%) до 4,00% в феврале.

Японские фондовые индексы завершили торги в зеленой зоне. Nikkei прибавил 0,56%, а более широкий TOPIX +1,46. Базовая инфляция потребительских цен в Токио выросла на 4,0% в годовом исчислении в декабре, что стало самым высоким темпом роста за 40 лет. Это породило опасения, что Банк Японии (BoJ) может пересмотреть свои прогнозы по инфляции и скорректировать свою денежно-кредитную политику. Иена укрепилась примерно до 128 иен по отношению к доллару США по сравнению со 132 иен неделей ранее. Китайские акции выросли, так как инвесторы оптимистично смотрят на снятие карантинных ограничений и перспективы возобновления экономической активности. Индекс Shanghai Composite прибавил 1,19%, CSI 300 +2,35%. Гонконгский Hang Seng +3,56%. На прошедшей неделе Китай увеличил квоту на импорт сырой нефти в ожидании роста спроса на энергоносители, поскольку экономическая активность восстанавливается. Экономисты прогнозируют рост ВВП на 4,9% в этом году по сравнению с ранее предполагаемыми темпами роста примерно на 3%. Экспорт Китая в декабре упал на 9,9% г/г, поскольку мировой спрос снизился. Импорт упал на 7,5%. Положительное сальдо торгового баланса Китая достигло рекордно высокого уровня в 878 млрд долларов США. Сильный рост экспорта на протяжении большей части 2022 года был обеспечен слабым юанем и ростом цен на товары, что привело к увеличению стоимости экспорта. Инфляция в Поднебесной в декабре выросла на 1,8%. Базовая инфляция, которая не включает цены на продукты питания и энергоносители, также немного выросла после того, как оставалась неизменной в течение трех месяцев подряд. Индекс цен производителей снизился на 0,7% в декабре после падения на 1,3% в ноябре. Показатель снижался на фоне сбоев производства и поставок, вызванных резким всплеском заболеваемости. Азиатские индексы На прошлой неделе рынок акций РФ демонстрировал позитивную динамику. Индекс РТС прибавил 7,18%, МосБиржи — 2,02%. Российские индексы Настроения поддерживали растущие цены на нефть и общий оптимистичный фон на мировых площадках. Акции "Аэрофлота" были среди лидеров роста, так как компания сообщила об улучшении статистики по перевозкам, а также на фоне новостей о выделении в 2023 году из ФНБ средств в сумме 175 млрд руб. на поддержку лизинга отечественных самолетов для "Аэрофлота". ALFT +8,72%. По итогам недели также были среди лидеров: — ТГК-14 +14,56%; — Русснефть +9,19%; — EN-Group +9%; — Сбербанк ап +7,69%; Сбербанк ао +7,28%; — Магнит +6,96%; — Полиметалл +6,50%, Лензолото +7,9%. Акции золотодобытчиков Polymetal и "Полюса" в пятницу обновили максимумы с 20 сентября 2022 года на фоне подскочивших цен на золото выше $1900 за унцию. Подорожали также акции АФК "Система", "Северстали", "Московской биржи", "НЛМК", "Сургутнефтегаза", "Газпрома", "ММК". Среди аутсайдеров — бумаги Роснефти, которые упали после отсечки дивидендов на -5,29%. Также закрылись в красной зоне — ФосАгро -1,91%, Татнефть ап -1,63%, Татнефть -1,48%, ЛСР -1,46%, "Норникель" -0,67%, "Газпром нефть" -0,43%. Фьючерсы на золото выросли на 2,78% за неделю до 1921,7 долл. за тройскую унцию. Фьючерсы на серебро подорожали на 1,63% до 24,27 долл. за унцию. Фьючерсы на золото и серебро, COMEX, W Цены на золото получили поддержку на фоне данных о замедлении инфляции в США, что дает надежду на более медленное повышение ставки федрезервом. В пятницу котировки достигли более чем восьмимесячного максимума, закрепившись выше ключевого уровня $1900. Также более слабый доллар поддержал рост цен на драгоценные металлы. Индекс доллара США на прошлой неделе упал до уровней июня 2022 года. DXY, W Ближайший фьючерс на платину подешевел на 2,8%, палладий — на 1,1%. Февральская нефть WTI (CLG23) закрылась ростом на 8,26% на отметке 79,86 долл. за баррель. Фьючерсы на нефть марки Brent выросли на 8,54% до уровня 85,28 долл. за баррель. Фьючерсы на нефть NYMEX, W Цены на сырую нефть росли на фоне слабого доллара и растущего оптимизм в отношении спроса на энергоносители в Китае. Китай увеличил свои квоты на импорт сырой нефти на прошедшей неделе, так как ожидает восстановление спроса после снятия карантинных ограничений. Эксперты прогнозируют цены на нефть выше уровня 100 долл. за баррель, поскольку ожидают рост спроса на азиатском рынке, при сокращении поставок из России. Bloomberg сообщает, что общий объем поставок нефти из РФ в середине декабря резко упал на -54%. Vortexa сообщила, что количество нефти, хранящейся на танкерах, упало на 5,9% до 89,52 млн баррелей за неделю. Минэнерго США сообщило о росте запасов нефти на 19 млн баррелей за неделю. Отчет EIA, показал, что запасы сырой нефти в США на 0,4% выше среднего сезонного 5-летнего значения, запасы бензина — на 7,0% ниже среднего сезонного 5-летнего значения, запасы дистиллятов на 17,1% ниже среднего сезонного показателя за 5 лет. Добыча сырой нефти в США за неделю выросла на 0,8% до 12,2 млн баррелей в сутки. Baker Hughes сообщила, что число активных нефтяных вышек в США за неделю выросло на 5 единиц до 623 установок, что немного ниже 2,5-летнего максимума в 627 установок, зарегистрированного 2 декабря. Рынок цифровых активов удивил неожиданно резким ростом. Биткойн подскочил на 5,58% в субботу, добавив 1113 долларов к предыдущему закрытию. За неделю ведущая криптовалюта выросла более чем на 21,4%, зафиксировав недельный максимум на отметке 21 258 долл. Эфир вырос на 19,5% до 1552,6 доллара в субботу, добавив 101,6 доллара к предыдущему закрытию. За неделю эфир прибавил более 20%. BTCUSDT, ETHUSDT, W Другие монеты также обновляли максимумы. Solana выросла более чем на 46% за неделю, SHIB — почти на 20%, DOGE — более чем на 13%, XRP — более чем на 10%. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатские рынки

Япония

Китай

Российский рынок

Сырьевые рынки

Металлы

Нефть

Криптовалютный рынок